Zurück in Anleihen? Neue Anlagechancen an den Rentenmärkten

Franck Dixmier (li.) ist Global CIO Fixed Income, Georgios Georgiou (re. ob.) ist Global Head of Fixed Income Product Specialists und Fabian Piechowski ist Senior Credit Portfolio Manager, Allianz Global Investors.

Potenziell höhere laufende Renditen und die Aussicht auf ein baldiges Erreichen des Zinsgipfels machen Anleihen wieder attraktiver. Wir haben vier Themen identifiziert, die Anlegern beim Aufbau von Anleiheallokationen und beim Navigieren in volatilen Märkten helfen können.

2022 war das Jahr, das mit steigenden Renditen und erhöhter Volatilität den Regimewechsel an den Anleihemärkten brachte. Und 2023?

Könnte das Jahr sein, in dem sich Anleger für die Chancen dieses neuen Umfelds positionieren können. Denn Anleihen bieten derzeit eine so hohe Verzinsung wie seit vielen Jahren nicht mehr. Nur: Auf welche Anleihen sollten Anleger jetzt setzen?

Thema 1: Volatilität als potenzielle Anlagechance

Die Volatilität der Anleihemärkte hat sich von ihren jüngsten Höchstständen zwar wieder entfernt. Veränderte Markterwartungen an die gesamtwirtschaftliche Entwicklung und Zentralbankpolitik könnten jedoch jederzeit zu erneuten Turbulenzen führen. Welche Optionen haben Anleger in einem absehbar anhaltend volatilen Umfeld? Variabel verzinsliche Anleihen (sogenannte Floater) sind eine Möglichkeit. Sie werden hauptsächlich von Finanzinstituten und Unternehmen mit Investment-Grade-Rating begeben und haben Kupons, die mit einer gewissen zeitlichen Verzögerung dem kurzfristigen Referenzzinssatz folgen. Als Kompensation für das mit dem Kreditrisiko verbundene Kursverlustrisiko bieten sie zudem einen Renditeaufschlag gegenüber dem Referenzzinssatz.

Aber auch eine Kombination von kurzfristigen Festzinsanleihen mit Futures und Optionen auf Zins- und Kreditderivateindizes kann helfen, die Zins- und Spread-Volatilität zu begrenzen. Zur Minderung des Verlustrisikos im Anleiheanteil eines Portfolios ist ein aktives Management der Hedge-Positionen sehr wichtig.

Thema 2: Unterschiedliche Wachstumspfade nutzen

Die globalen Volkswirtschaften entwickeln sich mit unterschiedlichen Geschwindigkeiten, da die Inflations- und Wachstumspfade stärker auseinanderlaufen. Dadurch könnten auch die Reaktionen der weltweiten Zentralbanken künftig unterschiedlicher ausfallen. Diese Divergenz spiegelt sich zu einem gewissen Grad in den kurzfristigen realen Renditen (also den Renditen nach Abzug der Inflation) wider. Dadurch könnte sie Chancen für Anleger eröffnen, die flexibel in Anleihen mit einer potenziell attraktiven realen Verzinsung investieren möchten.

Es kann also sinnvoll sein, schrittweise in Staatsanleihemärkte zu investieren, in denen die Anleiherenditen den erwarteten Inflations- und Zinshöchststand vielleicht bereits stärker eingepreist haben. So könnten Anleger potenziell zinsbedingte Verluste vermeiden. Darüber hinaus bieten sich bessere Anlagemöglichkeiten für flexible Anleihestrategien, da sich die Märkte aktuell stark auf die Inflations- und Zinsentwicklung fokussieren.

Thema 3: Positionierung für Rendite-Rückkehr

Einige höher verzinsliche Segmente der Anleihemärkte haben sich seit Anfang 2023 besser entwickelt. Diese bessere Performance ist Ausdruck der größeren Zuversicht der Anleger, dass die Inflation ihren Höhepunkt überschritten haben könnte und sich die Zinserhöhungen ihrem Ende nähern. Wir halten diese Zuversicht zwar für verfrüht. Wenn sich Inflation und Zinsen letztlich stabilisieren, könnte sich jedoch ein attraktiver Einstiegspunkt für weniger taktische (das heißt längerfristige) Investitionen in globalen Hochzins-Unternehmensanleihen und Hartwährungsanleihen von Schwellenländern bieten.

So gibt es aus den Schwellenländern Hinweise auf eine nachlassende Inflation und ein stabileres Wachstum, was sowohl den schnelleren Reaktionen der Zentralbanken als auch den positiven Impulsen durch die Beendigung der chinesischen Null-Covid-Politik geschuldet ist.

Anleger sollten daher selektiv vorgehen und aktiv gemanagte Strategien in Erwägung ziehen. Wir bevorzugen sowohl im High-Yield-Bereich als auch in den Emerging Markets strategische Allokationen in bonitätsstärkere Emittenten.

Thema 4: Partizipation an der Energiewende

Ein relativ milder Winter und niedrigere Gaspreise haben zu einer Entspannung der Energiekrise geführt, mit der sich Europa im vergangenen Jahr konfrontiert sah. Die durch die Krise offengelegten Schwachpunkte und Abhängigkeiten in der Energieversorgung machen die Umstellung auf eine kohlenstoffärmere Wirtschaft jedoch noch dringlicher. Diese Energiewende muss aber auch finanziert werden. Beispiele sind der Ausbau der erneuerbaren Energieerzeugung und -speicherung. „Carbon Capture and Utilization“ – die Abscheidung, der Transport und die anschließende Nutzung von Kohlenstoff – sollte ein weiterer Schwerpunkt sein. Der enorme Finanzierungsbedarf dürfte zu einem großen Teil über den Anleihemarkt gedeckt werden: Bis 2030 werden laut der International Renewable Energy Agency (IRENA) jährlich Investitionen in Höhe von schätzungsweise 5,7 Billionen US-Dollar benötigt, um das Ziel des Pariser Klimaabkommens zu erreichen, die globale Erwärmung auf 1,5 Grad Celsius zu begrenzen.

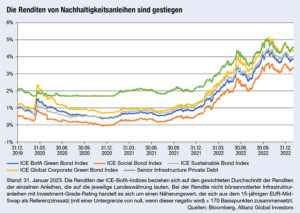

Erfreulicherweise signalisieren aktuelle Daten ein großes Anlegerinteresse an Erneuerbare-Energie-Projekten. Durch ihre potenziellen Renditen können Nachhaltigkeitsanleihen zudem auch für andere Investoren interessant sein, die keine spezifischen Nachhaltigkeitsziele verfolgen (siehe Abbildung).

Die Bank of America schätzt, dass im Jahr 2023 grüne, soziale, nachhaltige und nachhaltigkeitsbezogene Anleihen im Gesamtvolumen von 1,1 Billionen US-Dollar begeben werden – das wäre so viel wie im Jahr 2021. Dadurch, dass neben grünen Anleihen vermehrt auch soziale Anleihen emittiert werden, können Investoren ihre Anlagen mittlerweile auch besser auf soziale Ziele oder die Ziele für nachhaltige Entwicklung der Vereinten Nationen (SDGs) ausrichten.

Das bedeutet am Ende des Tages: In einem sich verbessernden Umfeld für Anleiheinvestments sollten Anleger zunächst auf Industrieländerstaatsanleihen mit kürzeren Laufzeiten setzen. Wenn der Wachstums- und Zinsausblick klarer wird, könnte es sich auszahlen, das Durations- und Kreditrisiko zu erhöhen. Kurzum bietet die Anlageklasse viele potenzielle Instrumente, die Anlegern helfen können, erfolgreich durch ein unberechenbares Umfeld zu navigieren. Zurück in Anleihen? Anleihen sind zurück!

Interview mit Fabian Piechowski, Senior Credit Portfolio Manager, Allianz Global Investors

„Es liegt Schönheit im Einfachen“

Es gibt wieder Renditen – und Anleger bräuchten damit eigentlich kein Private Debt mehr. Aber Volatilität, variable Verzinsungen und insgesamt gute Erfahrungen sprechen umso mehr für illiquide Kredite. Oder?

Die Anlagen in Private Debt sind nur vermeintlich weniger volatil. Es ist zwar richtig, dass man keine Preisvolatilität beobachten kann. Aber das liegt lediglich daran, dass es keine transparenten Marktpreise gibt. Das ist bei Anleihen anders. Dort gibt es für sogenannte Benchmark-Anleihen stets eine Bewertung, weil werktäglich ein Handel stattfindet. Wie Private Debt tatsächlich zu bepreisen ist, stellt man wohl erst fest, wenn man es verkaufen muss. Kann man aber solche Kredite bis zur Endfälligkeit durchhalten, hat man fairerweise auch den Vorteil, Bilanzvolatilität zu vermeiden. Beide Märkte und Instrumente haben somit ihre Berechtigung. Ein weiterer wesentlicher Vorteil liquider Anleihen ist, dass größere Summen schnell investierbar sind.

Wie interessant sind heute Credits?

Unternehmensanleihen im Allgemeinen sind „wieder“ interessant. Insgesamt handelt Corporate Credit im historischen Vergleich nämlich wieder auf einem attraktiven Niveau. 2022 fand eine große Wende statt, nicht nur bei den Zinsen für Staatsanleihen. Darüber hinaus ist auch die absolute Verzinsung wieder interessant. Das merke ich auch privat; ich werde nicht mehr nach Aktientipps, sondern stattdessen nach Anleihen gefragt. Kein Wunder: Das Anleihen-Universum hat inzwischen Verzinsungen zu bieten, die sich auch mit anderen Asset-Klassen messen lassen können. Europäische Unternehmensanleihen mit Investment-Grade-Rating etwa rentieren um die 4,2 Prozent im Vergleich zu einer Dividenden-Rendite von ungefähr 3,2 Prozent im EURO STOXX 50. Zudem: Durch die Inversion der Kurve wird man auch nicht mehr in lange Laufzeiten und damit ins Durationsrisiko getrieben. Unser Fazit: Bleiben Sie relativ kurz in der Zins-Duration, dazu noch ein wenig Kreditrisiko im soliden Investment-Grade- Bereich. Mit dieser einfachen Kombination warten Sie die aktuell hohe Zinsvolatilität ab, bis das Inflations- und Konjunkturumfeld klarer wird. Es liegt Schönheit im Einfachen.

Sollten Mandate nun aktiver sein?

Ich bin ein großer Freund globaler Benchmarks. Nicht nur wegen der höheren Diversifikation, sondern vor allem wegen der größeren Anzahl an Stellschrauben, die man als Alpha-Quellen nutzen kann. Dazu kommt die Währungsvielfalt: Unternehmen werden in den verschiedenen Währungsräumen unterschiedlich wahrgenommen und können daher mit unterschiedlichen Spreads handeln. Ein Investor, der sich in allen großen Währungsräumen zu Hause fühlt, kann diese Diskrepanzen ausnutzen, denn das Ausfallrisiko eines identischen Emittenten ist üblicherweise unabhängig davon, ob die Anleihe in Euro, Dollar oder Baht notiert.

Woher kommt dann die Diskrepanz?

Investoren neigen häufig zu Namen, die ihnen vertraut sind. Somit kann etwa eine spanische Bank in US-Dollar günstiger sein als in Euro, weil die Marke weniger bekannt ist oder die Bank nicht von Analysten in den USA gecovert wird. Andererseits sind amerikanische Emittenten häufig attraktiver in Euro. Durch die weltweite Präsenz unserer Kreditanalysten sind wir hier gut aufgestellt und können echten Mehrwert liefern.

Welche Gefahren sehen Sie?

Im März wuchsen die Sorgen vor einer Wiederholung der systemischen Bankenkrise von 2007/08. Schlagworte waren etwa Silicon Valley Bank und Credit Suisse. Dennoch denken wir, dass die Situation heute anders ist. Als Lehre aus der Bankenkrise wurde den Banken auferlegt, mehr Eigenkapital und Liquidität zu halten. So hat sich die EK-Ausstattung seitdem fast verdreifacht und das Common Equity Tier 1 Ratio der von der EZB beaufsichtigten Banken steht jetzt bei über 15 Prozent. Trotzdem: Viele Investoren wurden durch die Finanzkrise geprägt, sind sensibler für das Thema. Die größte Gefahr liegt darin, dass durch eine Vertrauenskrise eine selbsterfüllende Prophezeiung entsteht. Aber auch der Wille der Zentralbanken als „lender of last resort“, Liquiditätsengpässen früh entgegenzutreten, ist heute größer. Das bedeutet nicht, dass einzelne Banken nicht auch ins Straucheln kommen können.

Autoren: Franck Dixmier und Georgios Georgiou In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar