Sonne und Wind fürs Portfolio

Solarpark Performance der einzelnen Asset-Klassen Der Diversifikationseffekt eines Windportfolios Wind und Solar hedgen sich gegenseitig

Renewables erfreuen sich wachsender Beliebtheit. Denn die Erlösströme sind mit der Entwicklung der Kapitalmärkte unkorreliert. Trotz der Unbilden von Wind und Wetter ist ein Portfolio geschickt kombinierter Assets auch saisonal gehedged. Der Autor ist Analyst bei Allianz Capital Partners in London und Gewinner des BAI-Wissenschaftspreises 2012.

Mit einem Investitionsvolumen von über 700 Milliarden US-Dollar hat sich der Bereich „Erneuerbare Energien“ in den vergangenen fünf Jahren innerhalb des Energiesektors am schnellsten entwickelt. Man könnte vermuten, dass ein Großteil dieser Investitionen traditionell aus dem Versorgersektor stammt. Interessanterweise gehört allerdings mehr als die Hälfte der Windparks in Europa derzeit Finanzinvestoren wie Versicherungen und Pensionsfonds. Dies liegt sicherlich an mehreren attraktiven Eigenschaften der Asset-Klasse „Erneuerbare“, zum Beispiel gut vorhersehbaren Cashflows und Unabhängigkeit vom Kapitalmarkt.

_Erneuerbare Energien als Asset-Klasse

Da ein steigendes Interesse institutioneller Investoren an Erneuerbaren Energien erkennbar ist, stellt sich immer mehr die Frage, wie diese Investments in deren Gesamtportfolio passen. Ein Ansatz, um dies zu beantworten, besteht in der Anwendung der Modernen Portfoliotheorie nach Markowitz. Diese besagt, dass ein Investor das Risiko seines Portfolios verringern kann, indem er Titel auswählt, die in geringer Relation zueinander stehen – der sogenannte Diversifikationseffekt. Wendet man diese Theorie nun auf Erneuerbare Energien an, können generell zwei Diversifikationsebenen unterschieden werden. Die erste Ebene betrifft die Diversifikationseffekte von Wind- und Solarinvestments in Bezug auf das Gesamtportfolio eines Investors. Bei der zweiten Ebene geht es um Diversifikationsmöglichkeiten innerhalb der Asset-Klasse. Der vorliegende Artikel ist eine Zusammenfassung einer intensiven Studie, in der die möglichen Diversifikationseffekte von Erneuerbaren Energien aus Sicht eines Finanzinvestors analysiert wurden. Als Grundlage für diese Analyse diente ein einzigartiger Datensatz, der von einem der größten Finanzinvestoren in Erneuerbare Energien bereitgestellt wurde.

Die Haupteigenschaften von Investitionen in Erneuerbare Energien stehen in einem direkten Zusammenhang mit der übergeordneten Asset-Klasse der sogenannten Infrastrukturinvestments. Aufgrund von natürlichen Monopolen und staatlicher Regulierung operieren solche Investments generell unter beschränktem Wettbewerb. So erhalten beispielsweise sowohl Wind- als auch Solarparks in den meisten Ländern massive politische Unterstützung in Form von Subventionen oder Steuervorteilen. Finanziell gesehen sollten diese Investments aufgrund ihrer geringen Korrelation zum Aktienmarkt und gut vorhersehbarer Cashflows auch in Krisenzeiten stetige Renditen erwirtschaften.

Die vielleicht wichtigste Eigenschaft von Erneuerbaren Energien liegt genau in diesem Cashflow-Profil. Ist eine Investition in einen Wind- oder Solarpark einmal getätigt, zeichnen sich die Assets daraufhin durch eine hohe Cashgenerierung mit operativen Margen von bis zu 80 Prozent aus. Die Hauptkomponente dieser hohen Margen bildet der Preis beziehungsweise der sogenannte Tarif für die produzierte Elektrizität. Länder wie Deutschland und Frankreich beispielsweise garantieren einen staatlich fixierten Tarif für fast die gesamte Laufzeit der Projekte. In anderen Ländern, wie Italien, China oder den USA, hingegen wird eine bestimmte Unterstützung garantiert, die Preise können jedoch fluktuieren. Im Falle eines „Festpreissystems“ wie in Deutschland sollte demnach der Hauptrisikoträger bei einer Investition in Erneuerbare Energien in der Variabilität des Stromertrags liegen. Gerade für Windparks sollte dieses Risiko nicht unterschätzt werden. Schließlich können die jährlichen Durchschnitts-Windgeschwindig-

keiten stark fluktuieren. Bei Solarparks ist das Produktionsrisiko aufgrund einer relativ stabilen jährlichen Sonneneinstrahlung geringer einzustufen.

Eine letzte wichtige Eigenschaft der Asset-Klasse „Erneuerbare“ liegt in der Korrelationsstruktur. Es gibt keinen Grund, warum ein Wind- oder Solarpark in irgendeiner Form zum Finanzmarkt korreliert sein sollte. Sowohl die Sonneneinstrahlung als auch Windgeschwindigkeiten sind komplett unabhängig. Daher sollte ein Finanzinvestor insgesamt einen positiven Diversifikationseffekt erwarten können, wenn er sein Portfolio durch solche Investments erweitert.

_Diversifikationseffekte im Portfolio

Um die Diversifikationseffekte im Gesamtportfolio eines Investors zu erforschen, wurde, wie bereits erwähnt, die Moderne Portfoliotheorie nach Markowitz herangezogen. Als ersten Input-Faktor benötigte die Analyse daher eine Kennzahl für die erwartete Rendite. Aufgrund ihres „Run-off“-Charakters werden Wind- und Solarparks üblicherweise mittels eines DCF-Modells bewertet. Daher sollte die erwartete Rendite eigentlich durch den internen Zins (Internal Rate of Return, IRR) des Projekts repräsentiert werden. Allerdings finden solche Bewertungen in der Regel ex ante statt, das heißt ohne das Hinzuziehen von tatsächlichen Performance-Daten. Deswegen wurde in der vorliegenden Studie eine Vereinfachung gewählt, die nah genug an einer DCF-Bewertung lag und zusätzlich tatsächliche Performance-Kennzahlen einbeziehen konnte. Die erwartete Rendite wurde demnach mit der allgegenwärtigen Kennzahl „Return on Investment“ (ROI) definiert, in dem das monatliche Betriebsergebnis (Ebit) eines jeweiligen Parks durch das gesamte investierte Kapital geteilt wurde.

Der zweite Input-Faktor, der für die Markowitz-Theorie benötigt wird, ist ein angemessener Schätzer für das Risiko, in der Regel repräsentiert durch die Volatilität eines Assets. Sowohl Wind- als auch Solarparks sind durch starke saisonale Schwankungen gekennzeichnet. Da diese Saisonalität allerdings vorab bekannt ist, können die Schwankungen nicht wirklich als „Risiko“ bezeichnet werden. Um die langfristigen Renditen mit anderen Asset-Klassen vergleichbar zu machen, muss die Saisonalität von Wind- und Solarparks somit bereinigt werden. Da die saisonale Verteilung der Energieerträge vorab durch Experten bestimmt wurde, konnten die jeweiligen ROI der untersuchten Parks in sogenannte Seasonally Adjusted Annual Rates (SAAR) umgewandelt werden.

Nachdem die beiden Haupt-Inputs für die Markowitz-Theorie ausreichend definiert wurden, konnte die Asset-Klasse „Erneuerbare“ im nächsten Schritt einer typischen Asset Allocation unterzogen werden. Leider wurde die Asset-Klasse dabei aufgrund mangelnder Daten nur durch einen einzigen Windpark repräsentiert. Die weiteren untersuchten Asset-Klassen für die Allokation stammten aus dem üblichen traditionellen und alternativen Asset-Bereich und wurden jeweils durch deren Standardindizes aus der Literatur repräsentiert. Der Untersuchungszeitraum bezog sich auf monatliche Renditen für eine fünfjährige Periode von August 2006 bis August 2011. Dieser Zeitraum erscheint zunächst relativ kurz im Vergleich zu anderen Studien zur langfristigen Asset Allocation. Zudem wird die gewählte Periode von der Finanzkrise dominiert. Die Wahl eines solchen Zeitraums entsprach allerdings genau dem Untersuchungsziel, nämlich der Suche nach Asset-Klassen, die auch in Krisenzeiten performen.

Die Grafik auf der vorhergehenden Seite zeigt die Performance der untersuchten Asset-Klassen in der Studie für den definierten Zeitraum. Aus dieser Grafik ist erkennbar, dass der Windpark bis auf Emerging Markets alle Asset-Klassen outperformed. Es ist allerdings auch ersichtlich, dass dies hauptsächlich auf die Subprime-Krise von 2008 zurückzuführen ist, in der alle Asset-Klassen bis auf Bonds einen deutlichen Wertverfall hinnehmen mussten.

Betrachtet man die Grafik nun als Ausgangspunkt für die weitere Analyse, so werden die statistischen Eigenschaften der einzelnen Asset-Klassen bereits deutlich. Der Windpark bietet im untersuchten Zeitraum offensichtlich das beste Risiko-Rendite-Verhältnis. Dies liegt allerdings nicht nur an der stabilen Entwicklung, wie sie in der Grafik verdeutlicht ist. Eine genauere statistische Analyse bestätigte indes, dass der Windpark nicht nur die höchste Sharpe Ratio besaß, sondern auch ein äußerst geringes Downside-Potenzial. Die einzige Asset-Klasse mit niedrigeren Value-at-Risk- und Conditional-Value-at-Risk- Werten waren Bonds.

Laut der Markowitz’schen Theorie kann ein Investor das Risiko eines einzelnen Assets reduzieren, indem er in Assets mit geringer oder im besten Fall negativer Korrelation investiert. Daher bestand der nächste logische Schritt in der Analyse darin, einen genaueren Blick auf die Korrelationsstruktur der einzelnen Asset-Klassen zu werfen. Aus dieser Korrelationsanalyse ging hervor, dass auch hier der untersuchte Windpark eine durchaus attraktive Eigenschaft mit sich bringt, nämlich eine Korrelation von null mit anderen Asset-Klassen. Außer dem Windpark konnten nur Bonds diese gewünschte Eigenschaft aufweisen. Alle anderen Asset-Klassen enthielten hohe Korrelationen im Bereich von 0,7 bis 0,9; ausgenommen Commodities mit Korrelationen zwischen 0,3 und 0,6.

Nachdem die statistischen Eigenschaften und die Korrelationen der Asset-Klassen hinreichend analysiert wurden, konnten die Asset-Klassen im letzten Schritt einer Portfoliooptimierung unterzogen werden. Bemerkenswerterweise war auch hier der Beitrag des Windparks immens. Im Falle des Portfolios mit dem geringsten Risiko, dem Minimum-Variance-Portfolio, hatte der Park einen optimalen Anteil von 21 Prozent. Für das Portfolio mit dem besten Risiko-Rendite Profil (Tangency Portfolio) erhöhte sich dieser Anteil sogar auf 40 Prozent. Zudem verbesserte sich die Sharpe Ratio von 0,66 auf 0,96 im Vergleich zum Portfolio ohne Windpark. Die restlichen prozentualen Anteile für die optimalen Portfolios kamen fast ausschließlich von Bonds. Obwohl die resultierende Gewichtung wahrscheinlich gegen die aktuelle Asset Allocation der meisten institutionellen Investoren spricht, erschienen die Ergebnisse plausibel für den untersuchten (Krisen-)Zeitraum und die dazugehörigen Annahmen.

_Diversifikationspotenzial in der Asset-Klasse

Die bisherige Analyse hat gezeigt, dass Erneuerbare Energien einen hohen Diversifikationseffekt in einem Portfolio mit herkömmlichen Assets aufweisen können. Es schließt sich somit unmittelbar die Frage an, ob solche Effekte auch innerhalb der Asset-Klasse existieren. Die Antwort darauf sollte ein aus neun deutschen Windparks, einem Park in Italien und einem in Frankreich bestehendes Portfolio liefern. Gemäß der Markowitz-Theorie war der erste Schritt erneut die Bestimmung der Korrelationen zwischen den Parks.

Wenig überraschend fielen diese zwischen den deutschen Windparks sehr hoch aus, und zwar mit Werten zwischen 0,7 und 0,9. Lediglich ein deutscher Windpark, der sich in der Nähe der deutschen Nordseeküste befindet, wies geringere Korrelationen im Bereich von 0,4 auf. Die Ergebnisse der beiden anderen Länder erschienen hingegen vielversprechend. Sowohl der italienische als auch der französische Park wiesen extrem niedrige (zum Teil sogar negative) Korrelationen mit den deutschen Pendants auf. Dadurch sollte sich ein hohes Diversifikationspotenzial bieten.

Das zuvor dargestellte Potenzial wurde im nächsten Schritt mittels eines vereinfachten CAPM-Modells untersucht, bei dem die Betas als „best guess“ für das Risiko eines einzelnen Windparks standen. Das Hauptproblem bei diesem Ansatz bestand allerdings in der Bestimmung eines angemessenen Referenzwerts für das CAPM-typische „Marktportfolio“. Da ein Total-Return-Index für Windenergie bisher nicht existiert, musste etwas Ähnliches kreiert werden. Dem Ansatz von Dunlop folgend wurde ein Marktportfolio zusammengestellt, das aus allen elf Windparks im Datensatz bestand und nach der installierten Leistung im jeweiligen Land und Jahr gewichtet wurde.

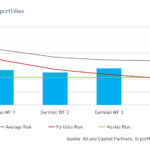

Das CAPM-Modell sollte herausfinden, wie sich das Risikoprofil eines einzelnen Windparks verändert, wenn stattdessen ein kleines Portfolio aus fünf Windparks (mit niedrigen Betas) aufgebaut wird. Die gewählten Windparks mit niedrigen Betas wurden somit sukzessive dem italienischen Park hinzugefügt, da dieser aufgrund des variablen Preissystems offensichtlich das höchste Risiko mit sich brachte. Die Grafik auf der Seite 24 verdeutlicht die damit verbundene Auswirkung der Diversifikation. Für sich betrachtet besaß der italienische Windpark zunächst ein Risiko – definiert als die jährliche Standardabweichung der SAAR – von 5,74 Prozent. Nach Hinzufügen eines französischen Windparks und drei weiteren aus Deutschland konnte dieses Risiko auf zwei Prozent reduziert werden, was einer Risikoverminderung von 65 Prozent entspricht!

Eine letzte Diversifikationsmöglichkeit, die in der Studie betrachtet wurde, bezieht sich auf die Hedging-Vorteile von Solar und Wind. Da der Wind generell stärker im Winter bläst und die Sonne kräftiger im Sommer scheint, sollten die Renditen der zugehörigen Investments genau entgegengesetzt verlaufen. Ein aus vergleichbaren Wind- und Solarparks bestehendes Portfolio sollte somit „natürlich gehedged“ sein, oder, um es mit anderen Worten auszudrücken: Jegliche saisonale Schwankung innerhalb des Jahres kann man (theoretisch) wegdiversifizieren. Die Grafik auf dieser Seite verdeutlicht exemplarisch den im Budget vorgesehenen saisonalen Verlauf des Operating Profit zweier vergleichbarer Parks. Es wird deutlich, dass ein Hedge von Wind und Solar, repräsentiert durch die grüne Linie, in der Tat die Saisonalität der Investments fast komplett eliminiert.

Zusammenfassend kann festgehalten werden, dass die relativ kleine und neue Asset-Klasse der Erneuerbaren Energien viele interessante Diversifikationsmöglichkeiten mit sich bringt. Dies ist nicht nur innerhalb der Asset-Klasse der Fall, sondern auch im Gesamtportfolio eines Investors. Die kommenden Jahre werden zeigen, ob diese Einschätzung frischen Wind in die Portfolios der institutionellen Investoren bringen wird.

Autoren: Frederik Bruns In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar