Niedrigzins höhlt Überschüsse aus

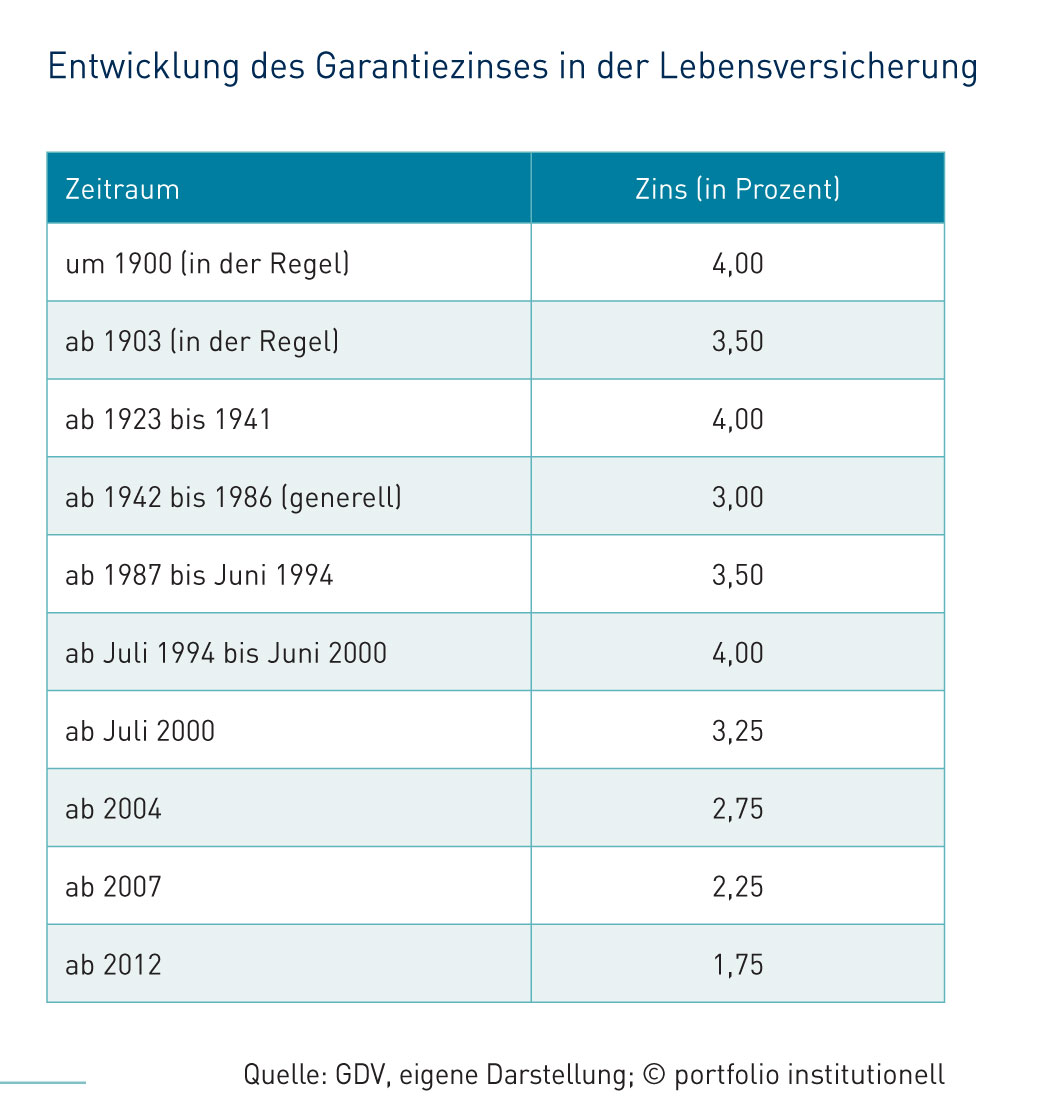

Entwicklung des Garantiezinses in der Lebensversicherung Ermittlung des Referenzzinssatzes für 2012 Zinszusatzreserven ausgewählter Anbieter

Im derzeitigen, durch extrem niedrige Zinsen geprägten Kapitalmarktumfeld holen die hohen Garantiezinsversprechen früherer Jahre die Lebensversicherer ein. Sie mussten jetzt erstmals Zinszusatzreserven bilden.

Was es damit auf sich hat und welche Folgen bei anhaltend niedrigen Zinsen zu erwarten sind.

Die Kunden von Lebensversicherungen erhalten 2012 so wenig Zinsgewinne gutgeschrieben wie nie zuvor. Im Marktdurchschnitt fällt die laufende Verzinsung von Lebens- und Rentenversicherungen erstmals unter die Vierprozentmarke und damit auf den historisch niedrigsten Stand. Der Durchschnitt über alle untersuchten Tarifgenerationen und Produktarten geht 2012 um 15 Prozentpunkte auf 3,94 Prozent zurück, ergab die „Überschussstudie 2012“ der Assekurata. Die Rating-Agentur bezog in die Untersuchung insgesamt 67 Anbieter ein.

„Die Kapitalmarktverwerfungen, das heißt Niedrigzinsen und Bonitätsverschlechterungen bei Rentenpapieren, machen sich auch in der Überschussbeteiligung der Kunden bemerkbar“, stellt Reiner Will, Geschäftsführer der Assekuranz-Rating-Agentur Assekurata fest. Die Verzinsung für Privatrenten – die bedeutendste Tarifart im Neugeschäft – fällt auf 3,91 Prozent (2011: 4,07 Prozent). Der Abwärtstrend hat sich beschleunigt: Bei der Privatrente fällt er um 0,16 Prozentpunkte gegenüber 0,11 Prozentpunkten im Vorjahr. Insgesamt haben 50 Unternehmen und damit sieben mehr als 2011 ihre Deklaration bei der Privatrente gesenkt.

So weit, so schlecht. Doch es kommt noch schlimmer: Manche Unternehmen müssen 2012 sogar nachreservieren, um die Garantien dauerhaft darstellen zu können. Hintergrund: In der Geschichte der Lebensversicherung gab es Garantiezinsen in unterschiedlicher Höhe (siehe linke Tabelle auf Seite 40). Je nach Abschlussjahr liegt der durchschnittliche Garantiezins – von Fachleuten als Rechnungszins bezeichnet – im Bestand heute bei etwa 3,4 Prozent im Marktdurchschnitt. So niedrig wie ab 2012 war er aber noch nie. Der Garantiezins gibt für klassische Policen mit Deckungsstockgarantie die Obergrenze für die Berechnung der Deckungsrückstellung an. Der Höchstrechnungszins – auch öfters Garantiezins genannt – folgt der allgemeinen Zinsentwicklung. Das regeln Versicherungsaufsichtsgesetz und Deckungsrückstellungsverordnung.

Um die Erfüllbarkeit aller Verträge unter allen Umständen zu sichern, legt das Bundesministerium der Finanzen (BMF) regelmäßig neue Höchstwerte für die Garantiezinsen fest (nach Paragraf 65 VAG). Maßstab sind die Vorgaben der Deckungsrückstellungsverordnung. Demnach legt man die Rendite europäischer AAA-gerateter Staatsanleihen mit einer Laufzeit von zehn Jahren zugrunde und errechnet daraus den Mittelwert; der zulässige Höchstrechnungszins darf nicht höher als 60 Prozent dieses Mittelwertes sein. Mehr ist als Garantie nicht erlaubt. Weniger dagegen darf es allemal sein, doch dies hat bislang aus Wettbewerbsgründen noch kein Versicherer gewagt.

Seit Mitte 2000 kennt der Garantiezins nur noch eine Richtung: Er geht steil nach unten. Im Bestand bleibt es jedoch bei dem seinerzeit bei Vertragsabschluss vereinbarten Garantiezins. Dies sorgt für eine „Trägheit“ der Bestände, da die Änderung des Garantiezinses sich erst mit großer zeitlicher Verzögerung im Bestand auswirkt.

Wegen der anhaltenden Niedrigzinsen am Kapitalmarkt macht den Anbietern jetzt die Tarifgeneration mit 4,0 Prozent Garantiezins, der im Neugeschäft von Mitte 1994 bis Mitte 2000 galt, schwer zu schaffen. So liegt der für die Ermittlung der Deckungsrückstellung zu berücksichtigende Referenzzinssatz 2011 laut Assekurata bei 3,92 Prozent (2011: 4,10 Prozent) und damit unter dem Garantiezins von seinerzeit 4,0 Prozent (siehe Tabelle 2). In Kombination mit den historisch niedrigen Kapitalmarktzinsen stellen die vergleichsweise hohen Garantiezinsverpflichtungen ein erhebliches unternehmerisches Risiko dar, „das es angemessen zu steuern gilt“, so Will. Somit mussten die Gesellschaften für diese Verträge zum 31. Dezember 2011 erstmals Zinzusatzreserven bilden, also die betreffenden Policen nachreservieren.

_Zwang zur Zinszusatzreserve

Assekurata hat in ihrer Studie 2012 insgesamt 54 Anbieter ausgewiesen. Im arithmetischen Mittel liegt das Verhältnis der gebildeten Zinszusatzreserve zur gesamten Deckungsrückstellung bei 0,24 Prozent. „Für den Gesamtmarkt entspricht dies auf Basis der Geschäftsdaten 2010 einem Volumen von 1,5 Milliarden Euro – das sind etwa zehn Prozent des Rohüberschusses“, berichtet Assekurata-Geschäftsführer Will. Kritisch in dieser Situation sei, dass die Talsohle ebenso wenig erkennbar ist wie ein Wechsel bei der Politik des billigen Geldes und damit niedriger Kapitalmarktzinsen.

Den höchsten Anteil der Zinszusatzreserve im Verhältnis zur gesamten Deckungsrückstellung weist die Heidelberger Leben mit 0,89 Prozent aus. Überdurchschnittlich hoch ist der Anteil mit 0,5 Prozent auch bei der Hannoversche Leben sowie mit 0,4 Prozent bei der Inter (siehe Tabelle auf Seite 40). Gar keine Zinszusatzreserve musste lediglich die VHV Leben anlegen. Grund: Das Versicherungsunternehmen wurde erst gegründet, als die Hochphase mit 4,0 Prozent Garantiezins schon längst der Vergangenheit angehört hat. Ontos blieb als einziger Anbieter die Angaben zum Verpflichtungsvolumen schuldig. Spannend: Assekurata hat sich nicht für die Zinszusatzreserve in absoluten Zahlen interessiert, wie sie häufig im Geschäftsbericht ausgewiesen ist. Die Angabe in Prozent der Deckungsrückstellung ist aussagekräftiger und gewinnt im Zusammenhang mit dem Ausweis, welchen Umfang Vierprozenter im Bestand ausmachen, nochmals an Gewicht.

So zeigt sich anhand der Tabelle unten: Bleibt die Zinssituation Ende 2012 so angespannt wie Ende 2011, sinkt der Referenzzinssatz noch deutlich unter 3,92 Prozent. Dann müssten noch höhere Zinszusatzreserven gebildet werden als die aktuellen 24 Basispunkte, die aus den Überschüssen 2011 zusätzlich in die Deckungsrückstellung eingestellt wurden. Wer dann noch auf vielen langlaufenden Verträgen mit 4,0 Prozent Garantiezins sitzt, muss kräftiger nachreservieren und unter Umständen seine Überschussbeteiligung kappen. Assekurata blieb in seiner Bewertung eher diplomatisch: „In vielen Fällen kann die Zinszusatzreserve nicht vollständig verursachungsgerecht über eine Überschussabsenkung gegenfinanziert werden.“

_Kaschieren, kompensieren, kollektivieren

Einige Gesellschaften haben dies 2012 durch eine niedrigere Schlussüberschussbeteiligung kompensiert, andere müssen bei anderen Überschussquellen, wie Risiko- und Kostengewinnen, kürzen. Wenn das alles nichts nutzt und die laufende Verzinsung unter vier Prozent bleibt, sieht der Rating-Spezialist Assekurata bei der Tarifgeneration mit 4,0 Prozent Garantiezins nur einen Ausweg: „Es findet zwangsläufig ein Ausgleich im Kollektiv zulasten der Tarifgenerationen mit niedrigerem Garantiezins statt.“

Generell droht damit den Kunden von Lebensversicherungen insgesamt eine niedrigere Überschussbeteiligung. Drastischer formuliert es ein Ex-Vorstand aus dem Bereich der öffentlichen Versicherungen: „Da hat die Branche ein Eigentor geschossen, als sie jahrelang aus Gründen der besseren Kundenakquisition die Garantien sehr hoch halten wollte.“ Es bleibt spannend, wie sich die Gesellschaften im nächsten Jahr und darüber hinaus praktisch verhalten, wenn sich die Anspannung an den Zinsmärkten womöglich noch weiter verschärft.

_Verdoppelung der Zinszusatzreserve möglich

Experten schließen eine Verdopplung der Zinszusatzreserve für das kommende Jahr nicht aus. Dies sagte jedenfalls Torsten Utecht, Finanzvorstand der Generali Holding, für die Lebensversicherer der Generali-Gruppe Deutschland voraus. In der Folge schmelzen die Puffer ab: auf der Aktivseite die stillen Reserven in den Kapitalanlagen, auf der Passivseite die Gewinnreserven, insbesondere die freie Rückstellung für Beitragsrückerstattung (RfB), und vor allem die übrigen Ergebnisquellen, wie Kosten- und Risikoergebnisse. Für die Generali bedeutet das, dass als zusätzliche Deckungsrückstellung viel Geld zur Garantie-Abdeckung der Vierprozenter herangezogen werden muss. Dieses Geld fehlt für die Überschussbeteiligung. 2012 wurden davon 138 Millionen Euro abgezweigt, 2013 werden es reichlich 275 Millionen Euro sein. Das Geld kommt aus dem „laufenden Rohüberschuss und schränkt die Möglichkeiten ein, die freie RfB auszustatten“, gibt Finanzvorstand Torsten Utecht unumwunden zu.

portfolio institutionell, 13.07.2012

Autoren: Detlef Pohl In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar