Mit moderner Anlagensteuerung durch die Krise

Lebensversicherer sowie deren Pensionskassen und Pensionsfonds befinden sich in einer offenbar längeren Niedrigzinsfalle, aus der es kaum ein Entrinnen gibt. Wie erfolgreiche Ausweichstrategien aussehen und wo

die Perspektiven bei der Kapitalanlage liegen.

Um die Rentenlücke dauerhaft zu verkleinern, muss die betriebliche Altersversorgung (bAV) mittelfristig 25 bis 30 Prozent der Alterseinkünfte ausmachen, schätzte kürzlich der Kronberger Dialog Zukunftsvorsorge. Bisherige gesetzliche Initiativen reichen demnach nicht aus, um die bAV, die heute etwa vier Prozent der Alterseinkünfte beisteuert, zu stärken. Voraussetzung für die Motivation der Unternehmen ist, unkalkulierbare Inflations- und Langlebigkeitsrisiken sowie die Kapitalanlagerisiken für die Firmen zu minimieren. Eine automatisierte Mitarbeiteradministration über Online-Portale ist unerlässlich, um den Verwaltungsaufwand gering zu halten und Mitarbeitern jederzeit Transparenz zu ermöglichen. Aus der Fülle der Anforderungen seien hier stichwortartig nur einige herausgegriffen.

Der anhaltend niedrige Zins belastet die Lebensversicherer und andere auf Sicherheit bedachte Vorsorgesparer. Die Kapitalerträge sind so niedrig wie nie zuvor und machen mitunter nicht einmal die Inflationsrate wett. Die Politik des billigen Geldes fordert Opfer: So verringern die Lebensversicherer und Pensionskassen ihre laufende Gesamtverzinsung 2012 von 4,07 Prozent auf knapp unter 4,0 Prozent. Durch ihre langfristigen Garantien müssen Versicherer und Pensionskassen ihren Kunden im Durchschnitt mindestens 3,3 Prozent auf ihre Sparanteile gutschreiben – also den Teil des Beitrags, der nicht für Kosten und Biometrie verwendet wird. Weil risikoarme Anlageformen derzeit kaum attraktiv sind, fordert Rolf-Peter Hoenen, Präsident des Gesamtverbandes der Deutschen Versicherungswirtschaft (GDV): „Wir brauchen ein Signal, dass es nicht dauerhaft Geld zum Nulltarif geben darf.“ Der Ruf blieb vorerst ungehört, denn die EZB senkte Anfang Dezember den Leitzins auf 1,0 Prozent, nachdem sie ihn erst im November um 0,25 Prozentpunkte gedrückt hatte. Damit ist Geld in Europa wieder so billig wie zum Höhepunkt der Krise Anfang 2009. Die Aufforderung zur Verschuldung schadet allen Sparern und ist eine Herausforderung für das Asset Management. Denn die Verzinsung jeder Form von Altersvorsorge wird tendenziell immer schlechter. Derzeit kommen 44 Prozent weniger Zinsgewinne beim Kunden an als noch vor zehn Jahren, hat der Marktbeobachter „Map-Report“ errechnet. Inzwischen dürfte die Niedrigzinspolitik deutsche Vorsorgesparer mehrere Milliarden gekostet haben.

Pensionskassenuntersuchungen von Towers Perrin belegen, dass die Abstimmung der Kapitalanlagen mit der hinterlegten Verpflichtungsstruktur professioneller werden muss. Für einen angemessenen Ertrag kann keine rein statische Asset Allocation mehr eingesetzt werden. An die Stelle einer einmal gewählten Strategie in wenige Asset-Klassen tritt ein wohl definierter, strukturierter Investmentprozess, in dem aktiv Entscheidungen in Abhängigkeit der jeweiligen Marktgegebenheiten und der Verpflichtungsentwicklung getroffen werden. Dazu zählt auch der Einsatz von Sicherungsstrategien. Der Trend geht zu Liability-driven-Strategien. Soll heißen: Die Ableitung einer stringent den Verpflichtungen entsprechenden strategischen Allokation muss durch laufende Überwachungs- und Steuerungsprozesse ergänzt werden. Bisher stehen bei Pensionsrisiken Kosten, Glättung der Ergebnisse, Planunabhängigkeit und deterministische Verfahren im Fokus. Sie weichen zunehmend stochastischen Verfahren, einer Gesamtbetrachtung (Value-at-Risk) sowie der aktiven Steuerung von Volatilitäten in der Kapitalanlage.

_Risk-Management für Pensionsvermögen

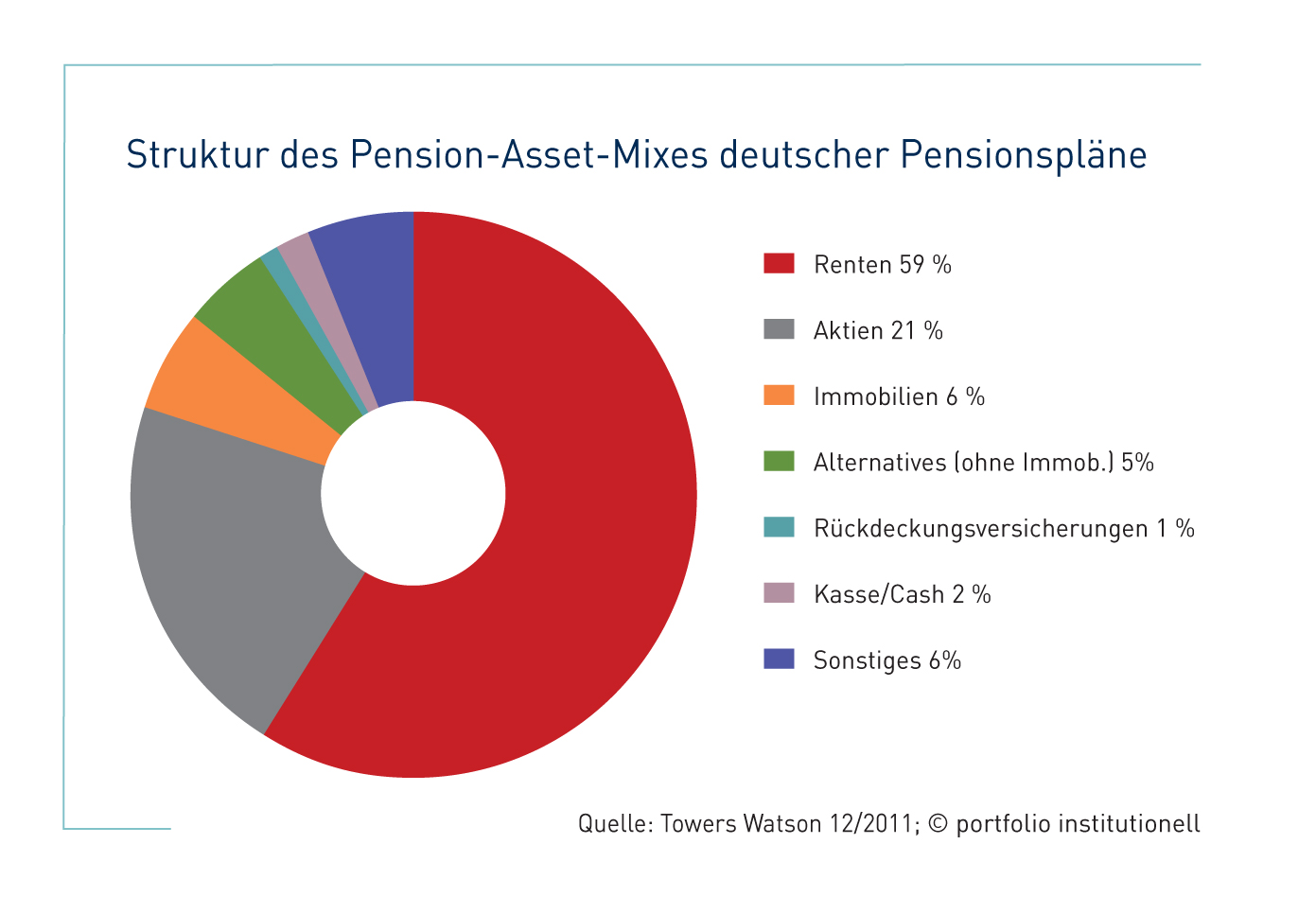

„Die turbulenten Entwicklungen an den Kapitalmärkten erfordern, dass die strategische Ausrichtung der Pensionsvermögen laufend analysiert und angepasst wird“, erklärt Nigel Cresswell, Leiter Investment Consulting bei Towers Watson. Im aktuellen Marktumfeld stellt sich die Frage, ob das in der bAV angesparte Vermögen gefährdet ist. „In aller Regel nicht“, so Cresswell. Als Autor der eben erschienenen Studie „Pension-Risk-Management und Anlage von Pensionsvermögen“ zeigt er die neuesten Fakten. Danach sind etwa 65 Prozent der Verpflichtungen durch explizit zweckgebundene Mittel gedeckt. Ein großer Teil davon ist in versicherungsförmigen Durchführungswegen eingerichtet und unterliegt den gesetzlichen Anlagebeschränkungen. Zwar gestatten diese Vorschriften für Versicherer die Anlage von bis zu 35 Prozent in riskanten Anlageklassen und von bis zu fünf Prozent in Anlagen wie Hedgefonds und Rohstoffe. Tatsächlich betrug das Engagement von Pensionskassen in riskanten Anlageklassen 2010 aber nur 12,1 Prozent (2008: 13,3 Prozent). Die Engagements von Lebensversicherern lagen sogar knapp unter dieser Marke. Auch in nicht-versicherungsförmigen Einrichtungen, wie U-Kassen oder Contractual Trust Arrangements (CTA), wird nicht viel mehr in riskante Anlageklassen investiert. Laut Studie werden im Schnitt 21 Prozent in Aktien, der Rest in festverzinsliche Anleihen und Anlageklassen mit niedriger Volatilität angelegt. Moderne Ansätze der strategischen Vermögensallokation, die auf langfristige Erfüllbarkeit der eingegangenen Leistungsverpflichtungen abzielt, bieten laut Cresswell „eine sinnvolle Kombination von risikoarmen, verpflichtungsorientierten und laufzeitkongruenten mit risikoreicheren Anlageklassen unter sorgfältiger Beachtung der Risiko- und Ertragsanforderungen des Anlegers“. Wird die Anlage mit der Verpflichtungsstruktur möglichst kongruent abgestimmt, können die für Pensionen typischen langfristigen und dynamisch anwachsenden Cashflows mittels Kombination festverzinslicher und inflationsindexierter Euroanleihen abgesichert werden. „Dabei kommen nicht nur Staats- und Unternehmensanleihen höchster Bonität infrage, sondern auch synthetisch strukturierte Instrumente wie Swaps“, so Cresswell.

Die Studie, die Firmen mit 95 Milliarden Euro an Plan-Assets und damit 60 Prozent der Pensionsvermögen der Dax-Unternehmen umfasst, hat den Umgang der Pensionsmanager mit den Risiken hinterfragt. So haben 44 Prozent der Befragten ihre Zinsrisiken und 26 Prozent Inflationsrisiken gehedged. Das ist mehr als im Vorjahr, aber weniger als im internationalen Vergleich mit 67 und 77 Prozent. „Das deutet darauf hin, dass die Vermögensanlagen nicht optimiert auf die Verpflichtungsstrukturen abgestimmt sind“, erklärt Cresswell. Die Bereitschaft, dies zu ändern, ist aber groß. So verfolgen 39 Prozent der Befragten eine dynamische Vermögensallokation; weitere 28 Prozent sind in der Planungsphase.

_Absicherung von Langlebigkeit und Volatilität

Volatilitätsrisiken können nicht nur im Zusammenhang mit Kapitalanlagen, sondern auch aus Pensionsverpflichtungen entstehen. Dies zeigt eine Analyse des Langlebigkeits- und Volatilitätsrisikos aus Pensionsverpflichtungen von Allianz Global Investors (AGI). Aktuar Michael Heim, versicherungsmathematischer Sachverständiger für Altersversorgung bei AGI, macht das Volatilitätsrisiko anschaulich: „In einem ausreichend großen Kollektiv, in dem alle Versorgungsberechtigten etwa gleich hohe Leistungen erhalten (homogenes Szenario), ist die Volatilität, also die Schwankung der Versorgungsleistungen um den mittleren Wert, relativ gering.“ Das ändere sich, wenn Einzelne sehr viel höhere Pensionsversprechen erhalten als das übrige Kollektiv (heterogenes Szenario). Wird ein Versorgungsberechtigter mit einem sehr viel höheren Pensionsversprechen wider Erwarten sehr viel älter als die prognostizierte Lebenserwartung, ist die Wahrscheinlichkeit gering, dass im kleinen Personenkollektiv mit hohen Pensionsversprechen eine andere Person entsprechend früher stirbt. Mit anderen Worten: Es müssten im großen Restkollektiv sehr viele Personen mit niedrigeren Leistungen entsprechend früher sterben, um den Risikoausgleich im Kollektiv wiederherzustellen. „Die Volatilität um den mittleren Wert ist im heterogenen Szenario sehr viel größer“, so Heim.

Er hat dies anhand von drei Musterszenarien durchgerechnet. Dabei unterstellte er, dass 1.000 Personen ab 65 eine bAV-Rente zwischen 1.000 und 2.000 Euro pro Jahr erhalten (samt 100 Prozent BU-Absicherung und 60 Prozent Hinterbliebenenleistung) und einige wenige 100.000 Euro pro Jahr. In der Auszahlungsphase soll die Rente jedes Jahr um ein Prozent steigen. Im homogenen Personenbestand bekommen alle Personen etwa gleich hohe Rentenzahlungen; die maximale Volatilität der Zahlungen beträgt in allen Fällen knapp 80.000 Euro. Anders bei Berücksichtigung von zehn Spitzenrisiken (heterogener Personenbestand). Die Volatilität der Zahlungen erhöht sich sprunghaft um mindestens 500 Prozent. „Dies unterstreicht den Wert quantitativer und qualitativer Risikoanalyse der Pensionsverpflichtungen, speziell dann, wenn Unternehmen deren Ausfinanzierung erwägen“, so Heim.

_Gesetzliche Maßnahmen zur Risikobegrenzung

Infolge gesetzlicher Maßnahmen zur Erfüllbarkeit der Vorsorgeverträge und juristischer Schritte gegen Diskriminierung kommt es zu neuen Regelungen bei Versicherungen, die auch auf Neuabschlüsse bei Betriebsrenten abstrahlen und den Druck auf die Kapitalerträge etwas mildern könnten. Wegen anhaltend niedriger Zinsen wurde der Rechnungszins für ab 2012 neu abgeschlossene Lebens- und Rentenversicherungen von 2,25 auf 1,75 Prozent verringert. Die Absenkung betrifft auch Riester- und bAV-Riester-Policen, Direktversicherungen, Pensionskassenverträge, Rückdeckungsversicherungen und mit Lebensversicherungen rückgedeckte U-Kassen. Die Gesamtleistung bleibt in aller Regel gleich; es ergibt sich nur eine Verschiebung vom Garantiezins zur Überschussbeteiligung. Über die unterschiedlichen Laufzeiten liegt der durchschnittliche Garantiezins im Bestand heute bei etwa 3,4 Prozent im Marktdurchschnitt. Maßstab für den Rechnungszins, den das Bundesfinanzministerium per Rechtsverordnung festlegt, ist die Rendite europäischer Staatsanleihen mit AAA-Rating und einer Laufzeit von zehn Jahren. Daraus wird der Mittelwert errechnet. Der zulässige Höchstrechnungszins darf nicht höher sein als 60 Prozent des Mittelwertes. Für die bAV bedeutet dies eine spürbare Entlastung auf der Kapitalertragsseite, solange beitragsorientierte Leistungszusagen abgegeben wurden. Nur bei festen Leistungszusagen von Führungskräften könnten zunehmend Deckungslücken entstehen, die sich durch Beitragsanhebung oder Kürzung des Leistungsversprechens im Neugeschäft ausgleichen lassen.

Spätestens ab 21. Dezember 2012 müssen Lebensversicherer und Pensionskassen nach einem Urteil des Europäischen Gerichtshofs ihre Neugeschäftstarife so berechnen, dass Frauen und Männer den gleichen Beitrag zahlen. Die bislang übliche Berücksichtigung des Geschlechts als Risikofaktor in den Verträgen sei eine unzulässige Diskriminierung. Die Entscheidung hat Auswirkungen auf die Tarife für Männer, da die bislang wegen ihrer geringeren Lebenserwartung niedrigere Beiträge als Frauen zahlten. Gleichwohl achtet die Finanzaufsicht Bafin bei regulierten Pensionskassen schon früher auf Unisex-Tarife. So musste die Versorgungsanstalt des Bundes und der Länder im Neugeschäft der freiwilligen Zusatzversorgung des öffentlichen Dienstes bereits zum 1. Januar 2012 den Rechnungszins von 2,75 auf 1,75 Prozent senken und parallel Unisex-Tarife einführen. Laut Bafin sind alle auf Unisex umgestellten Pensionskassentarife im Neugeschäft maximal mit einem Rechnungszins von 1,75 Prozent zulässig. Auch hier sinkt der Druck auf die Kapitalerträge kurzzeitig. Je nach Bestand kann es aber zu höherer Volatilität kommen, da Frauen, die im Schnitt fünf Jahre länger leben, womöglich stärker in die bAV drängen und Männer mit der Entgeltumwandlung zögern.

Dieses Unisex-Risiko hätte auch Folgen für den bAV-Bestand. „Wer als Mann bereits eine Entgeltumwandlung hat oder 2012 neu abschließt, muss damit rechnen, dass er die garantiert zugesagte Rente nicht in voller Höhe erhält“, warnt Rechtsanwalt Dr. Johannes Fiala. Grund: Zumindest für die Beiträge ab 2013 dürften geschlechtsunabhängige Renten berechnet werden, die für Männer niedriger ausfallen als ursprünglich versprochen. „Dann greift die Arbeitgeberhaftung für Fehlbeträge“, so Fiala. Praktisch läuft es darauf hinaus, dass viele Frauen nach Einführung der Unisex-Tarife ihre bisherigen bAV-Verträge beenden oder beitragsfrei stellen und einen für sie günstigeren Unisex-Tarif abschließen. Somit stehen einer sehr hohen Zahl Frauen erst einmal nur wenige neu versicherte Männer gegenüber. Die neuen Tarife wären dann fast auf dem Niveau der bisherigen Frauentarife zu kalkulieren und für Männer noch unattraktiver. Ein Ausweg wäre, wenn der Gesetzgeber die Umstellung auf gleiche Unisex-Renten für alle Versicherten unabhängig davon, wann der Vertrag geschlossen wurde, verordnet. Denkbar ist auch eine rechnerische Aufteilung der Leistungszusage in zwei verschiedene Rentenstämme – vor und nach dem 21. Dezember 2012. Schon vor fünf Jahren gab es bundesweit erste gesetzlich verordnete Unisex-Tarife. Bei Riester-Rentenversicherungen wurden zum 1. Januar 2006 einheitliche Tarife eingeführt. Auch bei Pensionskassen sind Unisex-Tarife am Markt platziert.

_Ausweg: Neugeschäft aufgeben

Man könnte meinen, dass solche Risiken wie Kapitalanlagekongruenz, Langlebigkeit und Volatilität manchen bAV-Anbietern unheimlich werden. Zum Jahresanfang fror die deutsche Axa-Gruppe bei der Winsecura Pensionskasse das Neukundengeschäft ein. Der Konzern verfügte seit der Fusion der DBV-Winterthur 2007 über zwei Pensionskassen, die Winsecura und die Pro bAV. Nur in Firmen, die bereits Verträge mit Winsecura unterhalten, können neue Arbeitnehmer noch über diese Pensionskasse eine Versorgungszusage erhalten. Damit wird verhindert, dass Arbeitgeber mit bestehenden Verträgen einen zweiten Versorgungsträger benötigen oder ihre bAV komplett auf einen anderen Anbieter umstellen. Neue Gruppenverträge gibt es nicht mehr. Winsecura hatte Ende 2010 knapp 65.000 Versorgungsanwärter sowie rund 300 Millionen Euro Bestand an Kapitalanlagen. Sie ist damit die deutlich kleinere Pensionskasse im Axa-Konzern. Früher oder später dürfte es aus Kostengründen zur Zusammenlegung kommen.

Häufigste Form der bAV sind immer noch Pensionszusagen. Hier dominieren vor allem die versicherungsförmigen Durchführungswege Direktversicherung und Pensionskasse sowie in zunehmendem Maße der Pensionsfonds. In Neugeschäft und Bestand liegt dabei die Direktversicherung mit gut 60 Prozent Marktanteil weit vor Pensionskassen (38 Prozent) und Pensionsfonds (zwei Prozent). Dem Branchendienst „Map-Report“ zufolge nutzt die Mehrzahl deutscher Unternehmen zur Rückdeckung neuer Direktzusagen und U-Kassenversprechen das Vehikel Lebensversicherung, überwiegend von Marktführer Allianz, und mit deutlichem Rückstand, von der R + V. Den numerisch größten Zuwachs gab es 2009 (neuere Branchenübersichten liegen noch nicht vor) bei Allianz, gefolgt von R + V, Generali und Ergo.

Neuere Ergebnisse brachte kurz vor Weihnachten das Rating des Instituts für Vorsorge und Finanzplanung (IVFP) zu Direktversicherungen. Über 100 Tarife von 50 Anbietern wurden auf bis zu 81 Kriterien untersucht. Die Gesamtnote setzt sich aus vier Teilbereichsnoten zusammen: Unternehmenssicherheit, Rendite, Flexibilität sowie Transparenz und Service. Die Einteilung erfolgte erstmals in vier Kategorien: Klassische Tarife mit beitragsorientierter Leistungszusage, fondsgebundene Tarife mit beitragsorientierter Leistungszusage (Bolz), fondsgebundene Tarife mit Beitragszusage mit Mindestleistung (Bzml) und ganz neu auch „Comfort“-Tarife. Letztere bieten ein oder mehrere Anlagekonzepte, deren komplettes Management der Versicherer übernimmt. Tarife angelsächsischer Anbieter blieben unberücksichtigt. Ergebnis: Bei den klassischen Direktversicherungen liegen Debeka, Allianz, Hannoversche, Cosmos und Huk-Coburg vorn (siehe Tabelle). Im Bereich fondsgebundener Tarife mit beitragsorientierter Leistungszusage belegen Allianz, Zurich-Deutscher Herold und Hanse-Merkur die vorderen Plätze. Neben Allianz, Volkswohlbund und HDI-Gerling überzeugt die Stuttgarter bei den Bzml-Tarifen. Die Comfort-Kategorie wird von der Aachen-Münchener und Zurich angeführt. Bemerkenswert: Bei fast allen Tarifen sind Zuzahlungen und Sonderzahlungen möglich.

Autoren: Detlef Pohl In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar