Mit Alpha gegen die Krise

Das erste Halbjahr 2022 war für viele Großanleger verheerend. Sowohl die Renten- als auch die Aktienmärkte brachen ein.

Das Auf und Ab an den Aktien- und Rentenmärkten hat das Nervenkostüm vieler Anleger verschlissen. Wieder gefragt sind marktneutrale Aktienstrategien. Doch die Konzepte sind vielfältig, vom anhaltenden Erfolg einzelner Manager abhängig und passen nicht in jedes Portfolio.

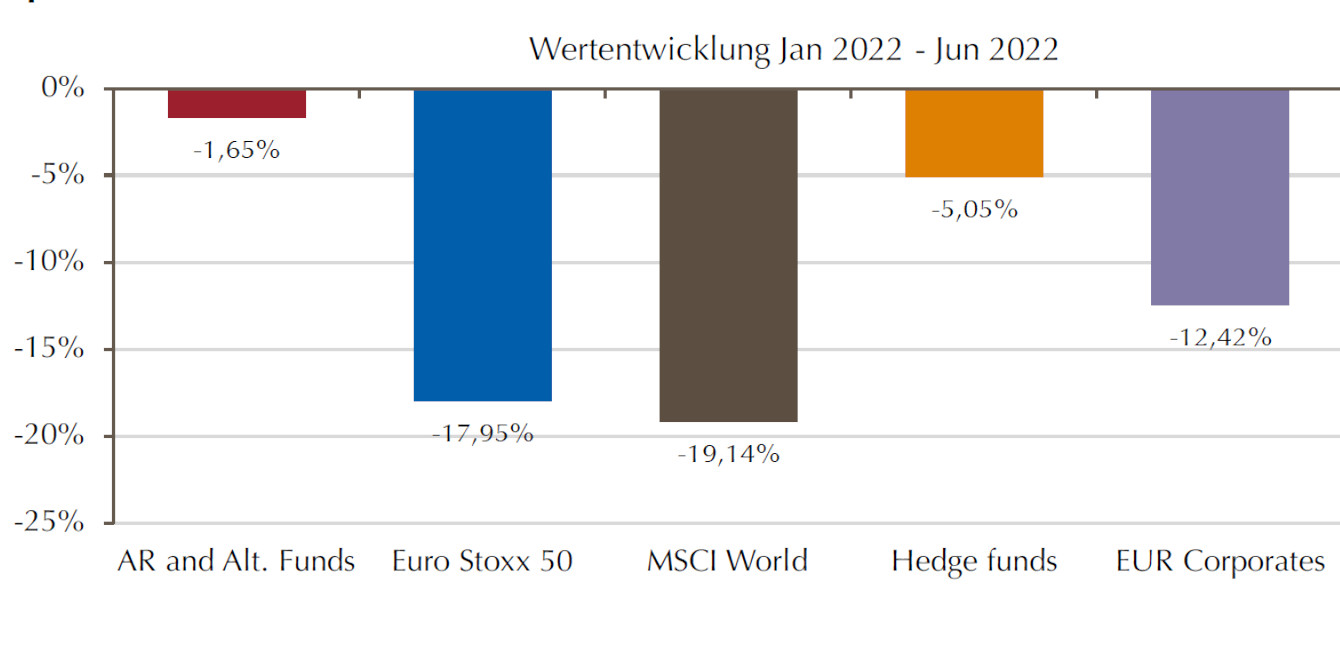

Das erste Halbjahr 2022 war für viele Großanleger verheerend. Manche sagen sogar, es sei die verlustreichste sechsmonatige Marktphase gewesen, die Investoren seit mehr als 50 Jahren erlitten haben. Besonders dramatisch für institutionelle Anleger mit ihren breit gestreuten Portfolios und Multi-Asset-Strategien ist der seltene Umstand, dass sowohl die Renten- als auch die Aktienmärkte einbrachen und nach einer kurzen Erholung im Hochsommer seit Mitte August erneut fallen. Zurück bleiben Endanleger mit geschundenen Nerven und überlasteten Wertsicherungskonzepten, weil Anleihen kein sicherer Hafen mehr sind.

Gezeichnet von diesen Erfahrungen suchen nun offenbar viele nach Alternativen. Laut einer Auswertung des Frankfurter Asset Managers Lupus Alpha für das erste Halbjahr investierten institutionelle Anleger in „einer der größten Marktkrisen seit dem Jahr 2000“ viel Geld in sogenannte Liquid Alternatives. Das sind Strategien, wie Hedgefonds sie verfolgen, allerdings sind sie verpackt als regulierte Organismen für gemeinsame Anlagen in Wertpapieren (Ogaw) und damit nicht vergleichbar mit waschechten Hedgefonds. Entsprechende Strategien lassen sich auch in maßgeschneiderte Anlagemandate in Spezial- oder auch Masterfonds einbetten.

Im Fondsuniversum der Liquid Alternatives haben Anleger zuletzt vor allem marktneutrale Aktienstrategien angesteuert. In den ersten sechs Monaten des laufenden Kalenderjahres sei es in dieser Kategorie zu steten Zuflüssen gekommen, heißt es bei Lupus Alpha. Seit 2008 stürzt sich der „Alphawolf“ aus Frankfurt zweimal im Jahr in das Sammelbecken der Absolute-Return- und Liquid-Alternative-Fonds. „Ursprünglich war die Untersuchung durch Absolute Return getrieben, heute sind es eher und zunehmend Liquid Alternatives“, sagt Michael Lichter, der die neue Studie angefertigt hat. „Seit 2008 gab es immer mal wieder spannende Phasen, in denen Absolute-Return-Strategien geliefert oder auch nicht geliefert haben“, erinnert sich der Fachmann und erklärt damit, warum es die Studie auch heute noch gibt. „So sehen wir, ob die Produktversprechen halten oder nicht.“

Mittelzufluss in schwierigem Umfeld

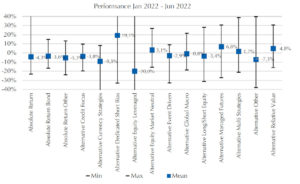

Institutionelle Anteilsklassen bilden eine große Gruppe bei den Publikumsfonds der Lupus-Alpha-Studie; allerdings geht ihr Anteil seit 2020 zurück. Zuletzt lag er bei 41,7 Prozent. Nach Angaben des Datenlieferant Refinitiv Lipper, auf dessen Daten die Studie basiert, verbuchten die Fonds im Segment „Alternatives Equity Market Neutral“ (EMN) im ersten Halbjahr einen Mittelzufluss von rund 800 Millionen Euro. Keine andere unter den betrachteten Strategien konnte mehr einsammeln. Zugleich war das erste Halbjahr geprägt von einer Flucht der Anleger. Über alle 16 Absolute-Return- und Liquid-Alternatives-Strategien hinweg, die in der Studie berücksichtigt worden sind, kam es zu einem massiven Mittelabfluss von 7,45 Milliarden Euro. Doch nicht jedes von Refinitiv Lipper gelistete marktneutrale Konzept war im ersten Halbjahr erfolgreich. Manche haben zweistellige Renditen eingefahren, andere zweistellige Verluste (siehe Abbildung). Insgesamt haben Anleger mit marktneutralen Aktienstrategien von Januar bis Juni 2022 im Schnitt eine Rendite von 3,1 Prozent erzielt. Fonds der Kategorie „Absolute Return“, deren Anspruch es ist, nicht im Minus zu landen, verloren 4,3 Prozent.

Quelle: Lupus Alpha

Jörg Schmidt, Senior-Portfoliomanager und Leiter Multi Management & Portfolio Construction bei Union Investment, beobachtet seit Monaten ein zunehmendes Interesse der Anleger an marktneutralen Strategien. Pensionskassen, Family Offices und Stiftungen setzten sich nun mit dem Thema auseinander. Das sei jedoch „keine große Überraschung in dem Rentenmarktumfeld“, sagt Schmidt, der bereits im Jahr 2009 bei Union Investment damit begonnen hat, eine „Multi-Manager-Strategie“ aus marktneutralen Bausteinen aufzubauen. Gemeinsam mit einem Kollegen selektiert er dazu externe Manager und fühlt ihnen umfassend auf den Zahn. „Hier geht es darum, möglichst das pure Alpha zu identifizieren“, betont Schmidt. Der Profi sagt, viele konservative Anleger stünden heute vor demselben Problem: „Ein Mischportfolio leidet jetzt unter der Volatilität der Rentenmärkte, die Korrelationen haben sich sprunghaft verändert. Und auf diese Effekte können marktneutrale Strategien einzahlen“, so Schmidt. Er sieht „definitiv Momentum beim Interesse der Investoren“.

Mercedes-Benz gegen BMW

Manager der Fonds in der Kategorie „Alternative Equity Market Neutral“ versuchen unabhängig von Marktphasen konsistente Erträge zu erwirtschaften. Um ihr Ziel zu erreichen, stellen sie Portfolios mit hunderten bis mehr als tausend jeweils verbundenen Long-Short-Positionen zusammen. Ein solches frei erfundenes „Pärchen“ könnte zum Beispiel auf der Kaufen-Seite aus dem Fahrzeugbauer Mercedes-Benz bestehen, während der Manager des Fonds auf der gegenüberliegenden Seite auf sinkende Kurse bei BMW setzt.

Das marktneutrale Portfolio besteht letztlich aus einer großen Anzahl solcher Paare. Das sorgt im Idealfall dafür, dass es in keinem direkten Zusammenhang zum allgemeinen Marktgeschehen steht. Wieder anders verhält es sich bei den artverwandten Long-Short-Strategien. Hier ist es so, dass die Fonds tagesaktuell entweder long oder short unterwegs sind. Welches Konzept die Manager einsetzen und wie ihr marktneutrales Konzept funktionieren soll, muss man als Anleger also immer im Einzelfall betrachten und sich eine Meinung bilden, ob der Ansatz zum eigenen Portfolio und zur Marktphase passt.

Noch in diesem Jahr wird das hier betrachtete Universum um ein marktneutrales Aktienkonzept erweitert. Denn die Ansa Capital Management GmbH, 2014 gestartet mit einer systematischen Multi-Asset-Total-Return-Strategie, erweitert ihr Produktportfolio, wie der Managing Partner Dr. Daniel Linzmeier ankündigt.

„Am 4. Oktober 2022 werden wir einen Publikumsfonds auflegen gemeinsam mit der Universal Investment als Kapitalverwaltungsgesellschaft“, sagt der Ansa-Partner. Das Konzept greift auf einen Machine-Learning-Algorithmus zurück. Dieser habe die Aufgabe, aus mehr als 10.000 Unternehmen Prognosen für Einzelaktien zu erzeugen, „die wir dann auf eine intelligente Art und Weise als Long/Short-Aktienpaare zusammenstellen, um sie anschließend in unserer Equity-market-neutral-Strategie abzubilden“. Die institutionelle Anlageklasse dieses Fonds kostet fixe 85 Basispunkte per annum und 20 Prozent Performance-Fee.

Wenn man sich vor Augen führt, dass es Managern mit marktneutralem Aktienkonzept gelungen ist, im ersten Halbjahr im Schnitt 3,1 Prozent Rendite einzufahren, muss man sich fragen, warum Anleger erst in der Krise auf diese Konzepte umschwenken. Wäre es nicht besser, immer einen Teil des Vermögens hier anzulegen? Lupus-Alpha-Experte Michael Lichter hält Equity-Market-neutral-Strategien für eine sinnvolle Ergänzung in einem institutionellen Portfolio, „wenn man bedenkt, dass viele Anleger reichlich Markt-Beta im Portfolio halten“, also etwa Long-only-Aktienstrategien. „Denn es ist eine eigenständige Renditequelle, die auf dem Können des Managers beruht. Aber am Ende des Tages“, sagt Lichter, „muss es zum Gesamtportfolio passen.“

Jörg Schmidt von Union Investment argumentiert ähnlich: „Wenn man sich einen Multi-Asset-Fonds oder auch ein institutionelles Portfolio anschaut, ist es eben primär von direktionalen Investitionen geprägt.“ Alpha sei immer ein hervorragender Bestandteil eines Portfolios. Und der müsse auch strategisch eingeschaltet werden. Über Betas könne man debattieren. Diese könne man auch taktisch ansteuern. „Aber wenn ich es schaffe, marktneutrale Strategien mit einem positiven Erwartungswert zu selektieren, sollte ich diese nicht timen.“

Doch warum sollten Anleger jetzt marktneutrale Strategien in Betracht ziehen, wo es doch in den vergangenen Jahren Phasen gegeben hat, in denen sie enttäuscht worden sind? „Aus Investorengesprächen wissen wir, dass viele von ihnen gebrannte Kinder sind. Denn manche Strategie hat, als der Markt runter ging, nicht das gehalten hat, was sie im Namen trägt. Nämlich: marktneutral zu sein“, stellt Daniel Linzmeier in der Rückschau fest. „Anleger hatten Beta, obwohl sie es nicht haben wollten. Es gibt hier eine gewisse Enttäuschung bei Investoren, die noch aufgearbeitet werden muss.“

Wer nun über den Einstieg in marktneutrale Aktienstrategien nachdenkt, sollte nicht vergessen zu hinterfragen, wie groß die Wahrscheinlichkeit ist, dass die herausragenden Manager der ersten sechs Monate 2022 ihren Erfolg in der nächsten ähnlich gelagerten Krisensituation mit gleichzeitig fallenden Aktien und Anleihen wiederholen können.

Kritiker argumentieren, der aktuelle Erfolg sei eine reine Momentaufnahme, die von Glück und Zufall bedingt sei. Wer in marktneutrale Aktienstrategien investieren möchte, sollte daher (wie im Portfoliokontext üblich) auch hier über mehrere Manager diversifizieren, um Risiken zu streuen.

Autoren: Tobias Bürger In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar