Mehr bAV mit weniger Garantien

Die 100-Prozent-Garantie macht der versicherungsförmigen bAV zu schaffen. Doch die Politik bleibt noch stur. Versicherer weichen derweil auf passendere bAV-Zusagen aus. Neue Studien halten eine Mindestgarantie von 70 bis 80 Prozent für angemessen.

Die versicherungsförmige bAV hat im Neugeschäft mit den niedrigen Zinsen zu kämpfen und steuert vor allem mit innovativen Garantien und mehr kapitalmarktnahen Produkten dagegen. Die Hauptbotschaft der Lebensversicherer: Nicht mehr zeitgemäße Mindestgarantien wie die Bruttobeitragsgarantie der Beitragszusage mit Mindestleistungen (BZML) bremsen zwar im Moment die Renditebildung, aber bei der beitragsorientierten Leistungszusage (BoLZ) sind weiterhin attraktive Renditen möglich. Das Problem: Vor allem die tariflich organisierte Versicherer-bAV, bei der die BZML vorgeschrieben ist, gilt derzeit als gefährdet. Unter den aktuellen Zinskonditionen können die Versicherer für immer mehr Jahrgänge mit kurzen Laufzeiten kaufmännisch keine Garantie mehr darstellen beziehungsweise Arbeitnehmer müssten Laufzeiten von über 100 Jahren erreichen, um die Mindestleistung zu bekommen. Der Gesetzgeber sollte ihnen aus der gesetzlichen Garantiefalle helfen, weil sonst kein Neugeschäft mehr für die BZML kommt. Denn: BZML-Anbieter sind in der Vorgabe des Betriebsrentengesetzes gefangen, wonach sie „mindestens die Summe der zugesagten Beiträge garantieren müssen“, heißt es im Gesetz (Paragraf 1 Abs. 2 Nr. 2 BetrAVG).

Was tun? Professor Jochen Ruß, Geschäftsführer des Instituts für Finanz- und Aktuarwissenschaften (Ifa), und seine Kollegen haben sich in mehreren Studien mit dem Problem und Lösungsansätzen beschäftigt. Er hält im aktuellen Zinsumfeld eine Mindestgarantie von 70 bis 80 Prozent für angemessen, so sein Fazit einer Studie aus dem Frühjahr im Auftrag von Union Investment (siehe Ausgabe 5/2021). Inzwischen hat Ruß mit seinen Kollegen Sandra Blome und Andreas Seyboth vom Ifa in einer neuerlichen Studie im Auftrag der Allianz untersucht, wie sich Garantien auf Produkte für die bAV bei niedrigen Zinsen auswirken. Ergebnis: Bedarfsgerechte Garantien können auch in der versicherungsförmigen bAV weiter angeboten werden. Auf Basis eines Simulationsmodells wurde ein marktübliches dynamisches Hybridprodukt mit einer Garantie von 60 bis 80 Prozent der Beiträge mit einem rein sicherungsvermögenbasierten Produkt mit einer 100-Prozent-Garantie der Beiträge verglichen.

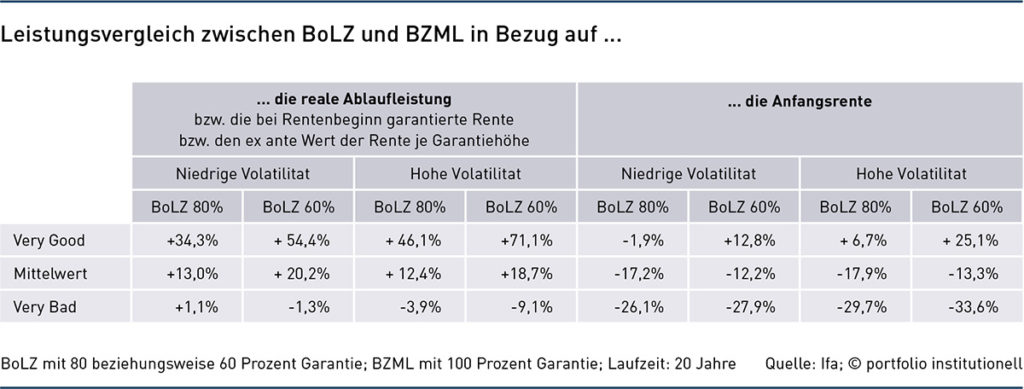

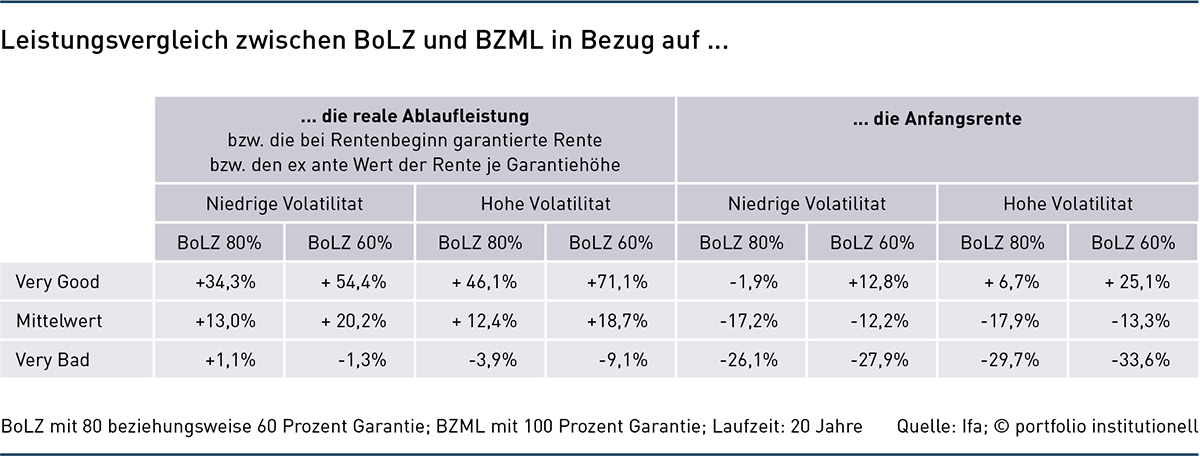

Die Berechnungen zeigen, dass eine 100-Prozent-Garantie aktuell zu einer sehr starken Reduktion der Chancen führt. Umgekehrt reduziert diese Garantie zwar das nominale Risiko, aber kaum das relevantere reale Risiko. Im aktuellen Zinsumfeld sind daher niedrigere Garantieniveaus auch für sicherheitsorientierte Menschen bedarfsgerechter als hohe, so das Ifa. Beim Vergleich mit der BZML (Ansparphase und Rentenbezugsphase) hat das Ifa daher mit 60 und 80 Prozent Garantie für die BoLZ gerechnet und folgenden Effekt beobachtet: Die garantierte Rentenhöhe und der „Wert“ der Rente sind mit großer Wahrscheinlichkeit höher als bei einer BZML. Diese beiden Größen wirken offensichtlich direkt proportional zur Ablaufleistung, sodass sich die Unterschiede beider Zusagen in Bezug auf Chancen und Risiken der Ablaufleistung unmittelbar übertragen. Bei BoLZ-Produkten wird die Rente dann voraussichtlich stärker steigen und kann insbesondere nie sinken – siehe Grafik auf der rechten Seite für eine 20-jährige Laufzeit.

So lesen Sie die tabellarische Grafik: Der Wert 34,3 Prozent in der linken oberen Zelle der Tabelle bedeutet, dass im besten angenommenen Fall (Very Good) ein BoLZ-Produkt mit einem Garantieniveau von 80 Prozent eine um 34,3 Prozent höhere reale Ablaufleistung nach 20 Jahren aufweist als das BZML-Produkt (bei 30 Jahren sogar 86,9 Prozent). Somit sind beim BoLZ-Produkt im günstigsten Fall auch die bei Rentenbeginn garantierte Rente sowie der ex ante Wert der Rente um 34,3 Prozent höher als bei der BZML.

Auffällig: Bei unterstellter niedriger Volatilität sind alle Werte im linken Teil der Tabelle positiv. Sowohl in guten als auch in schlechten Szenarien ergibt sich bei der BoLZ also eine höhere reale Leistung. Lediglich bei hoher Volatilität zeigen sich in den schlechten Szenarien leicht negative Werte.

Insgesamt erscheint den Wissenschaftlern das Chance-Risiko-Profil einer BoLZ mit reduzierter Garantie im aktuellen Umfeld auch unter Einbeziehung der Rentenbezugsphase attraktiver als das Chance-Risiko-Profil einer BZML. Eine gesetzliche Regelung für angemessene Garantiehöhen bei der BoLZ gibt es aber nicht. „Garantieniveaus von 70 bis 80 Prozent der Beiträge zum Rentenbeginn lässt die bisherige Rechtslage aufgrund der Rechtsprechung des Bundesarbeitsgerichts zu“, sagt Guido Bader, Vorstand der Deutschen Aktuarvereinigung. Dies bekräftigte kürzlich auf der bAV-Handelsblatt-Jahrestagung Stefan Oecking. „Der vollständige Beitragserhalt macht keinen Sinn mehr, da Investments in wertstabile Anlagen verhindert werden“, so der Vize-Vorstandschef des Instituts der Versicherungsmathematischen Sachverständigen für Altersversorgung (IVS).

Alternativ zur BZML werde von Anbietern und Arbeitgebern längst die BoLZ genutzt, erinnerte der Marktkenner. Dort gibt es keine gesetzlichen Vorgaben für eine Mindestleistung. In vielen Tarifverträgen und Gruppentarifen ist aber die BZML noch vorgeschrieben. Deren hohe Zwangsgarantien verhinderten den Werterhalt und gefährden zunehmend die Generationengerechtigkeit.

Auch wenn die Mehrheit der Experten der Meinung ist, dass bei der BoLZ keine Bruttobeitragsgarantie wie bei der BZML gefordert ist, „wäre eine diesbezügliche Klarstellung des Gesetzgebers dennoch wünschenswert, um Rechtssicherheit zu schaffen“, meint HDI-Vorstand Fabian von Löbbecke mit Blick auf das politische Berlin. Eine BoLZ „sollte oberhalb von 50 Prozent Garantie landen“, empfiehlt Aktuar Oecking. Unter 50 Prozent Garantie könne man eher von einer reinen Beitragszusage (rBZ) sprechen, wie sie im Sozialpartnermodell angedacht ist, meint er.

Hinter den Kulissen wird also intensiv an den Rahmenbedingungen für die bAV gearbeitet. In diese Richtung lassen sich auch aufsichtsrechtliche Anmerkungen von Frank Grund von der Bafin auf der bAV-Handelsblatt-Tagung deuten, der insbesondere Pensionskassen noch straffere Fesseln beim Rechnungszins anlegen will. Am besten sei es, wenn Kassen Leistungskürzungen vermeiden, etwa durch vorsichtig kalkulierte Garantiezinsen für Neuabschlüsse. Regulierte Kassen, die noch über 0,9 Prozent Garantiezins im Neugeschäft verwendeten, sollen diese Tarife schließen. „Das haben die meisten nach Bafin-Aufforderung auch getan“, berichtete Grund. In wenigen Sonderfällen seien noch Entscheidungen offen. „Nun sind die regulierten Kassen an der Reihe, deren Rechnungszins zwar nicht mehr über 0,9 Prozent liegt, aber noch oberhalb der neuen Höchstmarke von 0,25 Prozent“, so Grund. „Alle Tarife über dieser Marke sollen nun ebenfalls geschlossen werden.“ Neue Tarife mit höheren Garantien genehmige die Bafin nicht mehr.

Für deregulierte Pensionskassen gilt ohnehin ab Anfang 2022 der Höchstrechnungszins der Deckungsrückstellungs-Verordnung von 0,25 Prozent. Fazit: Egal, ob reguliert oder dereguliert: Selbst wenn eine Pensionskasse die maximal zulässigen 0,25 Prozent Rechnungszins im Neugeschäft 2022 anbietet, sehe sich die Aufsicht sehr genau an, ob die Kasse das auch schafft. Unter diesen Vorzeichen kann eigentlich keine Kasse mehr ruhigen Gewissens eine BZML anbieten. Tarifpartner sollten daher über Änderungen nachdenken, um die Arbeitgeberhaftung nicht unnötig zu strapazieren.

Autoren: Detlef PohlSchlagworte: Garantie

In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar