Hart, aber fair

Der sicherste Ertrag ist die Kostensenkung. Diese Auffassung ist unter institutionellen Investoren hierzulande durchaus verbreitet. Wenn es um Gebühren für Asset Manager geht, gelten die Deutschen im internationalen Vergleich als harte Verhandler.

Geiz ist geil. Mit diesem Werbeslogan versuchte Saturn einst, kaufwillige Kunden in seine Läden zu locken. Von der Botschaft – der Kaufpreis einer Ware sei das Einzige, was zählt – hat sich der Elektronikhändler längst verabschiedet. Seit 2013 wird der Servicegedanke – verkörpert vom stets schweigenden, aber immer hilfsbereiten Tech-Nick – großgeschrieben. Auf das Attribut „Geiz“, eine der sieben Todsünden, wollte sich Saturn wohl doch nicht reduzieren lassen.

Der Grat zwischen Geiz und Kostenbewusstsein ist schmal, aber essenziell. Gegen Kostensensitivität ist nichts einzuwenden, insbesondere wenn die Einkommensquelle nicht mehr im Übermaß sprudelt, so wie es angesichts der anhaltenden Niedrigzinsphase bei institutionellen Investoren weltweit zunehmend der Fall ist. Und so ist es wohl nur folgerichtig, dass die Kostensensibilität unter institutionellen Investoren nochmals zugenommen hat. So hat beispielsweise der niederländische Treuhänder PGGM im Sommer dieses Jahres einen Warnschuss in Richtung Finanzbranche abgegeben. Asset Manager sollen transparent sein, wenn es um ihre Bezahlung und Vergütungsstrukturen gehe. Performance-abhängige Gebühren sollen nur aufgewendet werden, wenn der Manager eine vorab festgelegte überdurchschnittliche Performance erzielt. Gleichzeitig stellt PGGM eine Basisvergütung in Aussicht, die jedoch allein zur Abdeckung der operativen Kosten des Asset Managers dienen soll. Fixe Gebühren, die sich am Volumen des verwalteten Vermögens orientieren, lehnen die Niederländer ab. Mit dieser Ansicht steht PGGM nicht allein da. Auch Dr. Peter-Henrik Blum-Barth von den Versorgungskassen KZVK und VKPB in Dortmund ist kein Freund volumenabhängiger Geschäftsmodelle. Dies führe im Endeffekt nur dazu, dass die Grenzerträge bei anziehendem Volumen steigen. „In jeder anderen Branche würden die Grenzerträge aber durch Rabatte fallen“, erklärte Blum-Barth im Interview vor einiger Zeit. Und so arbeiten die KZVK und VKPB darauf hin, bei großen Mandaten in puncto Gebühren an den realisierten Skaleneffekten zu partizipieren. „Der sicherste Ertrag ist zurzeit die Kostensenkung“, merkte Blum-Barth im Interview an.

Revival des Direktbestandes bleibt aus

Kosten sind auch bei der Deutschen Bundesstiftung Umwelt (DBU) ein wichtiger Baustein in der Kapitalanlage. „Wenn wir davon ausgehen, dass wir im Grunde auch nicht besser oder schlechter handeln als andere Kapitalmarktakteure, können wir eine Outperformance dadurch erzielen, dass wir sehr geringe Kosten haben. Das ist ein jährlich wiederkehrender Kostenvorteil, der langfristig natürlich zu erheblichen Mehrerträgen führt“, erläuterte Michael Dittrich, Abteilungsleiter Finanzen der DBU, vor kurzem im Interview. Und tatsächlich ist die DBU hierbei so erfolgreich, dass es an der Kostenschraube kaum noch etwas zu drehen gibt. Die Kosten der direkten Vermögensanlage liegen unter 0,05 Prozent des bewirtschafteten Vermögens, wie Dittrich nicht ohne Stolz anmerkte. Das Geheimnis seines Erfolges: 95 Prozent des Stiftungskapitals wird direkt angelegt. Mit einer Performance von 7,2 Prozent im vergangenen Jahr kann sich auch das Ergebnis der Vermögensanlage sehen lassen.

Angesichts dieser Zahlen stellt sich die Frage: Wird die Philosophie der DBU Schule machen? Kommt es zu einem Revival des Direktbestandes? Mit einem klaren Ja oder Nein lässt sich diese Frage nicht beantworten. „Es ist ein zweischneidiges Schwert“, erklärt Michael Wolfram, Investment-Consultant bei Bfinance. „Bei Plain-Vanilla-Asset-Klassen, wie europäischen Unternehmensanleihen, gibt es den Trend, diese mit einer Buy-and-Hold-Strategie selbst zu managen, auch um Kosten zu sparen. Andererseits werfen die Asset-Klassen, die typischerweise im Direktbestand liegen, nicht mehr die hohen Renditen ab, die benötigt werden. Um auf höhere Renditen zu kommen, suchen die Investoren Alternativen und nutzen dafür externe Manager“, führt er aus. Diese Entwicklung haben auch andere Consultants beobachtet. „Viele Versicherungen und Versorgungswerke haben zwar nach wie vor einiges an Beständen, die im eigenen Haus verwaltet werden. Der Anteil wird aber kleiner. Der Direktbestand schmilzt zugunsten von Fonds ab“, berichtet Dr. Heinz Kasten. Der Investment-Consultant bei Mercer begründet dies mit dem Auslaufen festverzinslicher Papiere, die mit vier Prozent und mehr verzinst waren und für die es heutzutage keinen gleichwertigen Ersatz mehr gibt: „Es wird vermieden, niedrig verzinste Papiere einzukaufen. Aus der Not heraus vergeben die Anleger jetzt verstärkt externe Mandate, von denen man sich höhere Renditen erwartet.“ Untermauert wird seine Einschätzung durch Statistiken des Fondverbandes BVI: Laut der neuesten Statistik verzeichneten Spezialfonds in den ersten acht Monaten dieses Jahres Nettomittelzuflüsse von 80,8 Milliarden Euro. Damit verwaltete die deutsche Fondsbranche Ende August 2015 insgesamt rund 1,3 Billionen Euro in Spezialfonds.

Not ist nicht der einzige Grund, der institutionelle Anleger vom Aufbau der Direktbestände abhält. Als weiteres Hemmnis bringt Clemens Schuerhoff, Vorstand beim Beratungshaus Kommalpha, das Personalrisiko ins Spiel: „Wenn ich bestimmte Themen insourcen möchte, muss ich dafür auch das entsprechende Personal vorhalten. Schwierig kann es insbesondere bei exotischeren Asset-Klassen, wie beispielsweise asiatischen Bonds, werden. Was passiert, wenn das darauf spezialisierte Team abgeworben wird? Dieses Personalrisiko wollen die wenigsten Investoren eingehen.“ Ein gutes Beispiel, wenn man das momentan so sagen darf, ist Volkswagen. Dr. Jörg Boche, Treasury-Leiter bei Volkswagen, hat zwar aufgrund der anhaltenden Niedrigzinsphase über Direktanlagen nachgedacht, sich letztlich aber dagegen entschieden: „Der Personalaufwand wäre zu hoch.“

Ohne Direktbestände kommt auch der NSN Pension Trust aus – zum einen, weil er es nicht will, und zum anderen, weil er es nicht darf. „In unseren Treuhänderverträgen ist festgeschrieben, dass wir lediglich indirekte Investments tätigen dürfen“, erläutert Amin Obeidi, Senior Asset Manager beim NSN Pension Trust. Im gleichen Atemzug fügt er jedoch hinzu: „Am Ende des Tages denke ich nicht, dass es günstiger ist, Teile der Kapitalanlage verstärkt inhouse zu managen. Denn man hat dadurch deutlich höhere Personalkosten und muss außerdem die entsprechenden Systeme vorhalten.“ Diese Überzeugung fußt wohl auch auf dem Wissen, dass der Pensionsfonds von Nokia bei den Gebühren seiner externen Asset Manager genau hinschaut und ein durchaus harter Verhandlungspartner ist. „Gebühren zu verhandeln, ist grundsätzlich möglich. Gerade in der Niedrigzinsphase haben die Gebührenverhandlungen zugenommen“, merkt Obeidi an. Inzwischen beginne die Situation jedoch allmählich zu kippen. Schuld sei der Anlagenotstand der Investoren, dank dessen die Asset Manager viel Geld eingesammelt haben. Dieses Phänomen sei insbesondere bei Private Equity zu beobachten. „Verhandlungen sind im Private-Equity-Bereich nur sehr schwer möglich. An den Gebührenstrukturen hat sich in den vergangenen Jahren fast nichts getan, weil der Zulauf in dieser Asset-Klasse so groß war“, berichtet Obeidi. Ungeachtet dessen hat er auch hier klare Prinzipien: „Bei Private Equity gibt es viele Fallstricke, auf die man achten muss. Wir sind beispielsweise nicht bereit, Fees auf commited Capital zu zahlen.“ So etwas gibt es seiner Erfahrung nach in anderen Asset-Klassen nicht. Positiv hebt Obeidi die Hedgefondsbranche hervor: „Die Manager sind sich bewusst, dass die Investoren gebührensensitiver geworden sind und nicht mehr bereit, die klassischen 2+20 zu zahlen.“ Lediglich den größten Hedgefondsmanagern brauche man mit Gebührenverhandlungen nicht zu kommen. Der Grund ist recht einfach: Sie haben es nicht nötig. „Als Investor hat man Glück, wenn man in den Fonds überhaupt noch aufgenommen wird. Es gibt auch weiterhin einige Manager, deren fixe Gebühr in Richtung drei Prozent geht“, berichtet Obeidi. Oftmals würden diese Manager die besten Ergebnisse liefern, dennoch ist ihm dies zu teuer. Er bevorzugt geringere fixe Gebühren. Dafür sei man dann auch bereit, eine Performance Fee von rund 30 Prozent zu zahlen. „Wenn wir von einer Strategie überzeugt sind und der Manager bewiesen hat, dass er performt, soll er auch an der Performance partizipieren“, erläutert Obeidi.

Allzu gern würde der NSN Pension Trust in allen Asset-Klassen mit einer Performance Fee arbeiten. „Damit erreichen wir das, was man als Investor möchte: Alignment of Interest. Man sitzt gemeinsam in einem Boot. Am Ende sollte das für jeden Manager, der an sich und seine Strategie glaubt, auch kein Problem sein“, ist Obeidi überzeugt. Doch die Realität sieht anders aus. „Performance Fees sind in den traditionellen Asset-Klassen derzeit noch nicht flächendeckend umsetzbar“, zeigt er sich ein wenig enttäuscht. Durchsetzen konnte er eine Performance-abhängige Vergütung zumindest noch in einem anderen Bereich: im Consulting. „Wir nutzen nicht oft einen Consultant, der uns bei der Due Diligence hilft. Aber wenn, dann vereinbaren wir auch hier eine reine Performance Fee. Dies haben wir in der Vergangenheit auch bereits gemacht“, berichtet Obeidi.

Mit seiner Vorliebe für Performance Fees dürfte der NSN Pension Trust in Deutschland eher ein Exot sein. „Drei Viertel der deutschen Investoren stehen Performance Fees skeptisch gegenüber“, meint Ori Gotfrid, Investment-Consultant bei Bfinance. „Es gibt verschiedene Ansätze, wie die Performance-abhängige Gebühren – meist durch die KVG – berechnet werden. Selten ist der Manager mit dieser Berechnung einverstanden, und der Kunde muss dann als Streitschlichter fungieren“, erläutert Gotfrid. Er ist ohnehin nicht überzeugt, dass die Performance durch eine entsprechende Gebührenstruktur wirklich besser wird – zumindest im Bereich der liquiden Anlagen. Anders sehe dies bei kapazitätsbegrenzten Assets aus. Dort sei eine Performance Fee durchaus berechtigt. Aber Gotfrid rät auch hier zur Vorsicht: „Wenn man eine Performance Fee vereinbart, muss vorab klar definiert werden, wie diese berechnet wird und wo die Hurdle Rate liegt. Und eine High Water Mark ist ein Muss.“ Auch sein Kollege Michael Wolfram ist dieser Auffassung: „Je höher die Ertragserwartung, desto eher passt eine Performance Fee.“ Zur Veranschaulichung führt er ein Beispiel an: „Wenn ein Loans-Fonds auch einen großen Teil nachrangiger Mezzanine-Tranchen beimischt, macht eine Performance Fee Sinn. Wenn der Fonds jedoch nur im Senior-Bereich unterwegs ist, ist aus meiner Sicht eine fixe Gebühr angebracht. Ansonsten gäbe es nur einen falsches Anreiz, mehr Risiken einzugehen.“ Doch das handhaben nicht alle Manager so. Wie Wolfram berichtet, gibt es durchaus Manager, die für reine Senior-Loans-Fonds eine Performance Fee veranschlagen oder sogar die Origination Fee größtenteils für sich vereinnahmen. Diese sollte jedoch dem Investor zugutekommen. „Im Bereich der Alternatives gibt es massive Abweichungen auf der Produktebene“, so Wolfram.

Nicht nur auf Höhe und Art der Gebühr sollten Investoren ihr Augenmerk richten, wenn sie in Alternatives investieren, sondern auch auf die Konditionen. Gerade bei stark nachgefragten Asset-Klassen, wie Infrastruktur, sieht Dr. Heinz Kasten von Mercer kaum Möglichkeiten zu Gebührenverhandlungen: „Die Nachfrage ist so groß, dass es für die Manager keinen Grund gibt, die Gebühren zu senken. Aber der Druck der Investoren hat dazu geführt, dass die Konditionen mittlerweile investorenfreundlicher ausgestaltet sind, zum Beispiel durch fairere Catch-up-Mechanismen. Es geht nicht darum, die Gebühren zu senken, sondern um Fairness.“ Dass sich im Bereich der Alternatives etwas bewegt hat, hat auch Bfinance beobachtet. „Es entwickelt sich immer stärker in die Richtung, die Fees nicht mehr auf das gezeichnete Kapital, sondern das tatsächlich investierte Kapital anzusetzen, zumindest bei Infrastruktur Equity und Private Debt“, erklärt Gotfrid. Private Equity bildet hier immer noch eine Ausnahme.

Der Preis sagt nichts über die Qualität

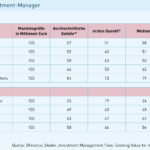

Diese Problematik stellt sich bei liquiden Asset-Klassen naturgemäß nicht. Dennoch ist auch hier ein genauer Blick auf die Gebühren angebracht. Die Bandbreite zwischen den Anbietern ist groß, wie eine Anfang dieses Jahres veröffentlichte Studie von Bfinance zeigt. Für diese wurden über 100 Ausschreibungen und damit fast 3.200 Einreichungen von Investment-Managern analysiert, wobei der Großteil der Einreichungen auf die traditionellen Asset-Klassen Aktien und Renten entfiel. Eine wesentliche Erkenntnis: Die höherpreisigen Asset Manager schlagen gegenüber ihren günstigeren Wettbewerbern vor finaler Verhandlung bis zu 50 Prozent auf. So liegt die Fee für ein aktives Aktien-Europa-Mandat über 100 Millionen Euro im Schnitt bei 52 Basispunkten. Das günstigste Quantil verlangt 40 Basispunkte, das teuerste 61 Basispunkte. Auch in anderen Anlagenklassen konnte Bfinance dasselbe Phänomen beobachten. (Siehe hierzu die Tabelle auf der gegenüberliegenden Seite.) Wer nun vermutet, dass die besten Manager die teuersten sind, der irrt. „Manager, die die erste Selektionsrunde bei unseren Ausschreibungen überstehen, rufen keine Fees auf, die über dem Schnitt aller Ausschreibungsteilnehmer liegen. Echte Alpha-Manager müssen nicht teurer sein“, merkt Wolfram an. Das ist nicht die einzige Erkenntnis der Fee-Studie von Bfinance. Mit Blick auf die Vorgängerstudie konstatiert das Beratungshaus, dass die Verwaltungsgebühren über die vergangenen Jahre stabil geblieben sind. Das überrascht auf den ersten Blick, bedenkt man die eingangs festgestellte stärkere Kostensensibilität der Investoren. Dies erklärt sich allerdings recht schnell. „Das erste Angebot ist nicht in Stein gemeißelt. Es gibt immer Spielraum zum Verhandeln“, erläutert Wolfram. Die Margen sind so groß, dass das ursprüngliche Angebot noch um durchschnittlich 20 Prozent in den weiteren Verhandlungen gesenkt werden kann. Das gelte auch für Outperformer.

Wie gut sich verhandeln lässt, hängt wesentlich von der Größe des Mandats ab. So schrumpft die Fee bei einem aktiven Long-only-Mandat von 400 Millionen Euro gegenüber einem vergleichbaren 100-Millionen-Euro-Mandat um mindestens 15 Prozent. Darüber hinaus gibt es weiche Faktoren, die die Gebührenverhandlung beeinflussen. Wolfram erläutert: „Wie attraktiv ist der Kunde für den Manager? Erhofft er sich daraus den Vertrieb noch anderer Produkte? Wie attraktiv ist die Investorengruppe insgesamt, zu der der Kunde gehört? Oder will der Manager einfach Zugang zu einem Markt, in dem er bislang noch nicht Fuß gefasst hat?“ Ein weiterer Faktor, der für die Gebührenverhandlung entscheidend sein kann, ist der Zeitpunkt.

„Seed-Investoren kommen die Manager oftmals sehr entgegen. Das ist aber eine Sondersituation“, so Wolfram. Letztlich macht der Bfinance-Consultant aber darauf aufmerksam, dass Gebühren in einem Beauty Contest in der Gewichtung zunächst eine untergeordnete Rolle spielen: „Je enger das Feld wird und man sich dem Ende des Filterprozesses nähert, wird der Kostenaspekt wichtiger.“ Diese Beobachtung hat auch der Mercer-Investment-Consultant Kasten gemacht: „Wenn zwei Manager gleich gut sind, sind die Gebühren das Zünglein an der Waage. Am Ende einer Due Diligence schauen viele Investoren auf die harten Kriterien, anhand derer sich die Asset Manager gut vergleichen lassen, und das sind an erster Stelle die Gebühren.“

Um einen besseren Überblick über die Gebührenlandschaft zu gewinnen, führt auch Mercer regelmäßig Analysen durch. Als Grundlage dient die hauseigene Datenbank, in die Asset Manager ihre Standardstrategien für institutionelle Anleger inklusive Pricing Schedule einstellen. Die Ergebnisse der jüngsten Analyse wurden im Frühsommer dieses Jahres veröffentlicht. „Im Vergleich zur Vorgängerstudie von 2012 hat sich an den Gebühren in den traditionellen Asset-Klassen nicht viel verändert. Die einzige Ausnahme ist der Europa Cash Money Market. Hier sind die Headline Fees im Schnitt um zehn Basispunkte gefallen. Einige Anbieter gehen dabei sogar an die Schmerzgrenze und verdienen daran nichts mehr. Es ist eine Art Service für Kunden, für die Cash eine wichtige Strategie ist. Es dient sozusagen der Pflege der Kundenbeziehung“, erläutert Kasten. Leichte Veränderungen habe es auch bei japanischen und australischen Aktien gegeben. Die Headline Fees gingen im Schnitt um sieben beziehungsweise fünf Basispunkte zurück. Obwohl auch der Mercer-Consultant ausdrücklich darauf hinweist, dass die von den Managern angegebenen Headline Fees nur Ausgangspunkt für spätere Verhandlungen sind, sieht er nicht allzu viel Spielraum für Nachlässe: „Aktive Manager geben nicht massiv nach. Wem die Gebühren zu hoch sind, der geht passiv.“ Dass diese Vorgehensweise von manchem Investor gewählt wird, zeigen die großen Mittelzuflüsse in passive Strategien. 15 Jahre nach ihrer Einführung am deutschen Markt haben Exchange Traded Funds ein Fondsvolumen von über 330 Milliarden Euro erreicht.

Leben und leben lassen

Eine Geschäftsbeziehung nur an den Kosten auszurichten, hält auch Clemens Schuerhoff für den falschen Weg. Er fürchtet: „Dann holt man sich womöglich einen schlechten Manager ins Haus. Am Ende nützen Kosteneinsparungen von zehn Basispunkten nichts, wenn der Manager nicht liefert und pro Jahr 30 Basispunkte verliert. Auf der Ertragsseite ist der Korridor um einiges größer als auf der Kostenseite.“ Seines Erachtens sollten Investoren ihre Manager nicht zu sehr knebeln. Als Motto gibt er aus: „Leben und leben lassen.“ Das bedeute freilich nicht, dass über die Gebühren nicht verhandelt werden sollte – aber mit Augenmaß. Ohnehin sieht er die deutschen Investoren in puncto Kosten äußerst gut aufgestellt. „Was ich immer wieder gesagt bekomme und höre, ist, dass das Preisniveau in Deutschland im Vergleich mit anderen europäischen und angelsächsischen Märkten bereits relativ niedrig ist. Das ist allgemeine Marktmeinung“, sagt Schuerhoff. Davon berichtet auch Ori Gotfrid: „Wir hören in Gesprächen mit Angelsachsen des Öfteren, dass Investoren aus dem angelsächsischen Raum durchaus gewillt sind, für Topmanager auch höhere Gebühren zu zahlen, zum Beispiel 90 Basispunkte für Emerging-Market-Aktien. Diese Bereitschaft wird man in Deutschland nicht finden. Es scheint eine psychologische Grenze zu geben, über die deutsche Investoren nicht hinausgehen.“ Bei traditionellen Asset-Klassen sei eine Gebühr von einem Prozent, zumindest für größere Mandate, nicht durchsetzbar. „Deutsche Investoren sind im internationalen Vergleich harte Verhandler“, ist er überzeugt.

Von Kerstin Bendix

portfolio institutionell, Ausgabe 10/2015

Autoren: Kerstin Bendix In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar