Schwarzer Schwan

17. Juni 2016

Geschäftsmodelle auf dem Prüfstand

Gewinne werden nicht immer fair geteilt. Beim Geschäftsmodell „Tresor“ ist aber eine Win-win-Situation gegeben.

Der oberste Manndecker der Bafin macht sich um die Assekuranz auch mit Ratschlägen verdient. Felix „Katsche“ Hufeld riet seinen Schützlingen während einer Konferenz des Bundesverbands Alternative Investments beispielsweise, sich auch einmal nach neuen, weniger zinsabhängigen Geschäftsmodellen umzuschauen. Dafür möge man sich doch auch einmal mit Islamic Finance befassen. Dem islamischen Finanzwesen eigen ist, Zinsen, Spekulation und Glücksspiel zu vermeiden. Ob Islamic Finance aber auch immer Nachhaltigkeitsvorstellungen gerecht wird?

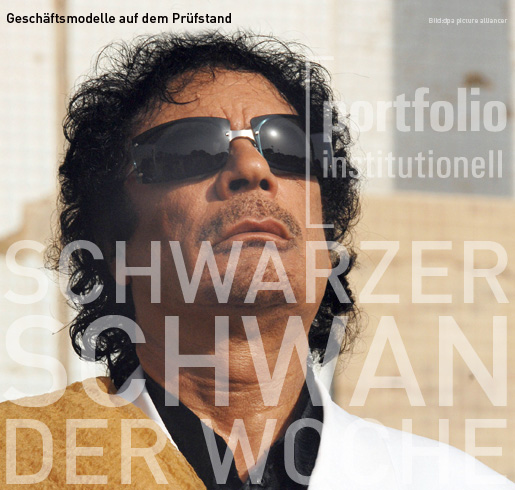

Bei der Bestechung von Fifa-Granden, der Ausbeutung von Bauarbeitern und der Terrorfinanzierung ist dies ebenso zu bezweifeln wie beim Relationship Management von Goldman Sachs. Goldman mandatierte vor geraumer Zeit laut Medienberichten zur Verbesserung der Beziehungen zum Libyschen Staatsfonds Dienstleisterinnen aus der Horizontalbranche. Dies erleichterte offenbar die Vermittlung komplexer Kreditprodukte an den Staatsfonds. Weiteren Lustgewinn verschafften die Kreditprodukte aufgrund eines Totalverlusts in Höhe von 1,2 Milliarden Dollar den Libyern freilich aber nicht. Befriedigung suchen sie nun vielmehr in einem Gerichtsprozess, auch weil Goldman Sachs mit dem Geschäft 368 Millionen Dollar abgesahnt haben soll. Die Anwälte der Goldmänner weisen die Vorwürfe entschieden zurück: Der eigene Gewinn habe „nur“ bei 130 Millionen Dollar gelegen. Immerhin war der Profit nicht noch höher. Dafür spöttelten die Goldmänner in E-Mails über die Naivität der Wüstensöhne.

Ein Alignment of Interests sieht auf jeden Fall anders aus. Besser wäre für Libyen wohl gewesen, stattdessen den Aktienanteil an Juventus Turin weiter auszubauen. Der viel zu spät verstorbene Diktator Muammar al-Gaddafi war einst ein Großaktionär des Fußballclubs. Religionslehrer könnten Engagements im Fußball aber als Glücksspiel auslegen. Allerdings ist die Gewinnwahrscheinlichkeit bei einer Wette auf Juventus höher als bei Geschäften mit Goldman Sachs.

Profit mit Tresoren

Nachhaltig und zinsunabhängig ist dagegen dieses neue, wachsende Geschäftsfeld: Prämieneinnahmen aus der Versicherung von Tresoren. Immer mehr Banken wenden sich an Versicherungen, weil sie Bargeld-Milliarden gegen Diebstahl versichern wollen, die sie im Tresor statt zum Strafzins bei der EZB bunkern wollen. Das jedenfalls sagen Manager großer Konzerne, wie Allianz und Ergo, der Frankfurter Allgemeinen Zeitung (FAZ). Einig mit dem Propheten sind sich Banken schließlich, dass es Zinsen auf jeden Fall zu vermeiden gilt, wenn diese negativ sind. „Seit einigen Monaten sehen wir wachsendes Interesse von Finanzinstitutionen wie Banken, die höhere Summen an sicheren Orten versichern wollen“, zitiert die FAZ Philip Beblo von der Allianz.

Öffentlich machten solche Gedankenspiele die Commerzbank, die Münchner Rück und auch der Bayerische Sparkassenverband. Dieser stellte die Frage in den Raum, „ob es nicht wirtschaftlicher sein könnte, hohe Bargeldwerte nicht – wie bisher – bei der EZB einzulagern, sondern stattdessen selbst zu verwahren“, wie die Bayerische Staatszeitung unter Berufung auf ein internes Papier bereits im März berichtete. Sollten die 71 kommunalen Sparkassen in Bayern diesem Ratschlag tatsächlich gefolgt sein, dürfte sich das insbesondere für die Versicherungskammer Bayern auszahlen, bei der alle Sparkassen des Freistaates versichert sind. Denn das zusätzliche Geld im Tresor muss versichert werden. Und mehr Wertsachen im Haus, das weiß jeder Privatmann, erfordern auch eine höhere Versicherungsprämie. Dennoch lohnt es sich. Beim Vergleich von Versicherungskosten mit Negativzinsen ergibt sich mit der Aufbewahrung von elf Tonnen 200-Euro-Noten beziehungsweise zwei Milliarden Euro eine Ersparnis von etwa 0,25 Prozentpunkten.

Zu hoffen bleibt, dass die Banken den Versicherungen nicht die Türen einrennen. Ansonsten hätten die Versicherer wieder den Schwarzen Peter beziehungsweise frisches Cash und damit neuerlichen Anlagedruck. Aber die Versicherer wissen dann wenigstens, wer Tresore hat. Und wenn Versicherer diese mit nutzen, bestünde ein schönes Alignment of Interests.

In diesem Sinne wünscht Ihnen die Redaktion von portfolio ein schönes Wochenende.

Autoren:

portfolio institutionell

In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar