Strategien

11. Juli 2018

Genius Loci

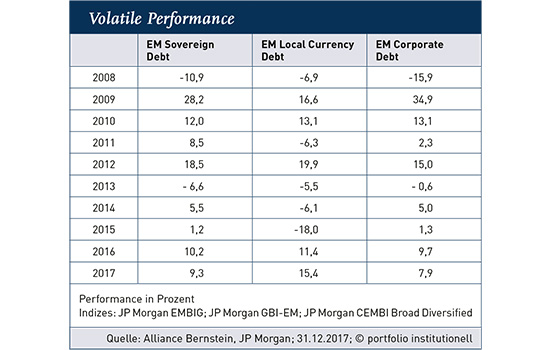

Grundsätzlich ist der Investment Case klar: Die entwickelten Märkte haben das Geld und die sich entwickelnden Märkte das langfristige Wachstum. Also muss das Geld in den Emerging Markets arbeiten. Fixed-Income-Investoren können an den höheren Wachstumsraten in Asien, Südamerika, Osteuropa und Afrika über Lokalwährungsanleihen profitieren – wenn man die Volatilität verkraften kann.

Der Markt der Local Bonds bietet deutlich mehr Material als die Hard-Currency-Emissionen. Bei Government Bonds der Emerging Markets beziffern Fondsmanager das Marktvolumen der in Hard Currency – in der Regel US-Dollar – emittierten Bonds auf 700 bis 800 Milliarden Dollar. Das Marktvolumen der Local Currencies komme aber dank starker Wachstumsraten mindestens auf das doppelte Volumen. Der Asset Manager La Française schätzte vor einem Jahr den Markt von in lokaler Währung emittierten Schwellenländer-Staatsanleihen sogar auf acht Billionen Dollar. Zwischen 2000 und 2014 sind laut Moody’s die in lokalen Währungen ausstehenden Schulden im Schnitt um 14,4 Prozent pro Jahr gewachsen, die in Dollar oder Euro denomminierten Schulden dagegen nur um 2,3 Prozent. Bei Corporate Bonds liegt das Marktvolumen allein der Hard Currency Bonds bei etwa 1,4 Billionen Dollar. Auch in diesem Segment wächst der Anteil der in lokalen Währungen emittierten Bonds.

In einer Umfrage ließ NN Investment Partners (NNIP) im März 108 professionelle Anleger zu diesem Marktsegment befragen. Auf die Frage, ob man eher Schwellenländeranleihen in Hart- oder Lokalwährung bevorzuge, antworteten 42 Prozent der professionellen Anleger, dass sie in dieser Hinsicht keine Präferenz haben, 34 Prozent favorisieren Hartwährungsanleihen und 23 Prozent Lokalwährungsanleihen. Für die Befragten, die Lokalwährungsanleihen bevorzugen, zählen erhebliches Aufwärtspotenzial (65 Prozent), höhere Renditen (39 Prozent) und die bessere Bonität der Emittenten (39 Prozent) zu den attraktivsten Eigenschaften. Für diejenigen, die Hartwährungsanleihen präferieren, sind ein niedrigeres oder gar kein Währungsrisiko (83 Prozent), bessere Renditen auf Risiko-Ertrags-Basis als Lokalwährungsanleihen (20 Prozent) und die im Vergleich zu Emittenten aus Industrienationen bessere Bonität der Emittenten aus den Schwellenländern (20 Prozent) die attraktivsten Merkmale.

Wie groß die Lokalwährungsmärkte der Staats- und Unternehmensanleihen für Investoren tatsächlich sind, hängt auch davon ab, welchen Zugang der mandatierte Asset Manager zu den einzelnen Märkten hat. Dies kann in diesem Marktsegment ein relevantes Selektionskriterium bei der Managerauswahl sein. „Außerdem ist es sehr wichtig, ob der Manager seine Entscheidungen schnell treffen und umsetzen kann. Opportunitäten in den Emerging Markets treten oft innerhalb relativ kurzer Zeitfenster auf. Wenn der Manager erst auf die Zustimmung eines Investment-Komitees warten muss, kann seine Anlageidee ihre Attraktivität bereits verloren haben“, meint Enzo Puntillo, Leiter Fixed Income und Portfolio Manager Fixed Income Emerging Markets bei Gam Investments.

Grund für den Anstieg der Locals ist die insgesamt positive wirtschaftliche Entwicklung der Emerging Markets – gerade auch im Vergleich zur Eurozone. „Wir fühlen uns in Uruguay und Ungarn fundamental besser aufgehoben als in Italien und Spanien. Wir haben daher auch weder italienische Aktien noch italienische Staatsanleihen oder italienische Bankanleihen in unseren Portfolien. Das Bankensystem in Italien ist desolat und eine tickende Zeitbombe“, vergleicht Bernhard Matthes, Bereichsleiter Portfoliomanagement der Bank für Kirche und Caritas, BKC, die sich entwickelnden mit den entwickelten Märkten. Die BKC habe stets die Sichtweise vertreten, dass die exorbitant hohe Staatsverschuldung eine Schuldenrestrukturierung oder einen Euro-Austritt Italiens wahrscheinlich macht, sobald die entsprechenden politischen Mehrheiten dafür gegeben sind. Probleme zeigen sich laut der Bank auch in Spanien am Horizont: Das Misstrauensvotum gegen Ministerpräsident Mariano Rajoy, strukturelle Probleme und Risiken bei Neuwahlen, da es mit Podemos in Spanien eine populistische Protestpartei mit ähnlichen Positionen wie die 5-Sterne-Bewegung in Italien gebe.

In den Schwellenländern ist die Entwicklung dagegen positiver. Georges Farre vom Asset Manager La Française: „Die Schwachstellen und Anfälligkeiten von früheren Zeiten scheinen nun der Vergangenheit anzugehören. Die Reserven sind hoch und der Finanzierungsbedarf wird weitgehend durch lokale Währungsanleihen abgedeckt. Dazu gehören nicht nur kurzlaufende Treasury-Bills, sondern auch langfristige Anleihen mit einer Laufzeit von bis zu 30 Jahren.“ Bei der Emission dieser langen Laufzeiten dürften dortige Pensionsfonds Pate gestanden haben. Enzo Puntillo, Gam Investments, kommentiert: „Die Emittenten in den Schwellenländern sind mehr und mehr in der Lage, Währungsrisiken auf Investoren zu verschieben.“

Taper-Tantrums-Währungskrise

Sollten Investoren also Local Bonds als eigene Asset-Klasse in ihre Strategien aufnehmen? Die Erfahrungen mit den kaum hedgebaren Währungsrisiken der Locals sprechen dagegen. Durch Ben Bernankes 2013 angestoßene Taper Tantrums und Zinserhöhungen der Fed unter Druck gesetzt, fand ein jahrelanger Wertverlust der Lokalwährungen statt. „Seitdem die USA im Jahr 2013 das Ende des Quantitative Easings angekündigt hatten, mussten wir fast vier Jahre lang erleben, dass Kapital aus den Anleihemärkten abgezogen wurde und lokale Währungen und Zinsen unter starken Druck geraten sind“, kommentiert Georges Farre vom Asset Manager La Française. Wie in der Asienkrise Ende der 1990er-Jahre verloren Schwellenländerwährungen etwa 40 Prozent. Gegen solche Wertverluste ist jeder Kupon machtlos. Dass Ferre von La Française vor einem Jahr trotzdem mitteilte, dass man Local-Bond-Strategien in der Erwartung auf hohen Kapitalzuwachs und einem dank der Zinssätze hohen Carry implementieren könne, und dass „ein ausreichender Puffer vorhanden“ sei, „um jegliche Volatilitätsschocks abfangen zu können“, lässt auf ein ausgeprägtes Kurzzeitgedächtnis schließen. Die Realität hat aber auch die optimistischsten Asset Manager wieder eingeholt. Sehr aktuelle Beispiele, wie volatil Lokalwährungen sein können, bieten Argentinien und die Türkei. Allein in diesem Jahr hat die türkische Lira über 20 Prozent an Wert verloren. In Argentinien erhöhte die Zentralbank den Leitzins zum dritten Mal innerhalb von acht Tagen auf nunmehr 40 Prozent, nachdem der Peso in diesem Jahr in ähnlichen Dimensionen nachgab. Der russische Rubel wertete im vergangenen Jahr um fast 20 Prozent ab. „Historisch betrachtet sind die risikoadjustierten Erträge in Hartwährungs-Anleihen besser als in lokalen Währungen“, sagt Thomas Haugaard, Portfoliomanager und Senior-Volkswirt von Danske Bank Asset Management, mit Blick auf die Schwankungsbreite von in lokaler Währung emittierten Papieren.

Viele Investoren haben aus den Taper Tantrums und ihre dadurch erlittenen Währungskrisen ihre Lehren gezogen. „Vor acht Jahren vergaben Investoren noch reine Local-Bond-Mandate – und waren dann im Crash, also oft zum schlechtesten Zeitpunkt, zum Verkauf gezwungen“, erinnert sich Peter Richters von Union Bancaire Privée, UBP. „Heute präferieren Investoren lieber Mandate, denen der Asset Manager lokale Emissionen taktisch beimischt.“ Seine Kollegin Karine Jesiolowski fügt hinzu, dass es sich bei Locals um „really different animals“ handle, und dass es Zeiten gebe, in denen diese – taktisch – für Investoren Sinn machen.

Den Tiefpunkt der mit Bernanke eingeleiteten jahrelangen Abwärtsbewegung markiert das Jahr 2016, seitdem geht es aufwärts. Die höhere reale Verzinsung im Vergleich zu den entwickelten Märkten wird Schwellenländerwährungen auch weiter unterstützen, meint Christopher Brightman, Chief Investment Officer bei Research Affiliates, das als Subadvisor für eine fundamentale EM-Aktienstrategie von Pimco fungiert. „Im Vergleich zu den entwickelten Ländern sind Schwellenländer auch noch relativ früh im Wachstumszyklus. Dies spricht für eine weitere Aufwertung der Schwellenländerwährungen“, so Brightman. Eine weitere Währungsaufwertung wäre auch mit Blick auf die laufenden Verzinsungen hilfreich. Im Schnitt rentieren nämlich im April 2018 laut JP Morgan EM Local Currency Sovereigns mit 6,08 Prozent praktisch wie EM Hard Currency Sovereigns, die auf eine Rendite von 6,05 Prozent kommen.

Aber wie so oft – und insbesondere in den Emerging Markets – kommt es auf den Einzelfall an. „In manchen Ländern ist die Renditedifferenz zwischen den lokalen und den Dollar-Emissionen sehr groß. Allerdings muss die Volatilität der jeweiligen Währung wiederum berücksichtigt werden”, sagt Karine Jesiolowski von UBP. Dies erhöht den Spielraum des Asset Managers. Gam nennt als positives Local-Beispiel Kolumbien, wo in den ersten drei Monaten dieses Jahres die Entwicklung der Lokalwährungsanleihen des Landes die stärkste innerhalb der Emerging Markets gewesen sei. Die Performance der kolumbianischen Hartwährungsanleihen war dagegen 15 Prozent schwächer. Solche Diskrepanzen in der Entwicklung seien Jahr für Jahr zu beobachten. Umso wichtiger ist aus Sicht von Gam die genaue Analyse der lokalen Gegebenheiten und eine entsprechende Investitionsentscheidung. Mit den Wahlmöglichkeiten zwischen verschiedenen Währungen erhöht sich das Diversifikationspotenzial der Emerging Markets, wo selbst Nachbarländer nur relativ gering miteinander korreliert sind, noch einmal deutlich – wenn da nicht noch eine Kleinigkeit wäre: die Verbindlichkeiten eines deutschen Investors lauten auf Euro. Für ihn zählt nicht, ob Rupien, Dollar, türkische Lira, Real oder Baht gerade auf- oder abwerten, sondern schlussendlich nur, wie sich der Euro zu allen anderen Währungen entwickelt.

Wie groß die Lokalwährungsmärkte der Staats- und Unternehmensanleihen für Investoren tatsächlich sind, hängt auch davon ab, welchen Zugang der mandatierte Asset Manager zu den einzelnen Märkten hat. Dies kann in diesem Marktsegment ein relevantes Selektionskriterium bei der Managerauswahl sein. „Außerdem ist es sehr wichtig, ob der Manager seine Entscheidungen schnell treffen und umsetzen kann. Opportunitäten in den Emerging Markets treten oft innerhalb relativ kurzer Zeitfenster auf. Wenn der Manager erst auf die Zustimmung eines Investment-Komitees warten muss, kann seine Anlageidee ihre Attraktivität bereits verloren haben“, meint Enzo Puntillo, Leiter Fixed Income und Portfolio Manager Fixed Income Emerging Markets bei Gam Investments.

Grund für den Anstieg der Locals ist die insgesamt positive wirtschaftliche Entwicklung der Emerging Markets – gerade auch im Vergleich zur Eurozone. „Wir fühlen uns in Uruguay und Ungarn fundamental besser aufgehoben als in Italien und Spanien. Wir haben daher auch weder italienische Aktien noch italienische Staatsanleihen oder italienische Bankanleihen in unseren Portfolien. Das Bankensystem in Italien ist desolat und eine tickende Zeitbombe“, vergleicht Bernhard Matthes, Bereichsleiter Portfoliomanagement der Bank für Kirche und Caritas, BKC, die sich entwickelnden mit den entwickelten Märkten. Die BKC habe stets die Sichtweise vertreten, dass die exorbitant hohe Staatsverschuldung eine Schuldenrestrukturierung oder einen Euro-Austritt Italiens wahrscheinlich macht, sobald die entsprechenden politischen Mehrheiten dafür gegeben sind. Probleme zeigen sich laut der Bank auch in Spanien am Horizont: Das Misstrauensvotum gegen Ministerpräsident Mariano Rajoy, strukturelle Probleme und Risiken bei Neuwahlen, da es mit Podemos in Spanien eine populistische Protestpartei mit ähnlichen Positionen wie die 5-Sterne-Bewegung in Italien gebe.

In den Schwellenländern ist die Entwicklung dagegen positiver. Georges Farre vom Asset Manager La Française: „Die Schwachstellen und Anfälligkeiten von früheren Zeiten scheinen nun der Vergangenheit anzugehören. Die Reserven sind hoch und der Finanzierungsbedarf wird weitgehend durch lokale Währungsanleihen abgedeckt. Dazu gehören nicht nur kurzlaufende Treasury-Bills, sondern auch langfristige Anleihen mit einer Laufzeit von bis zu 30 Jahren.“ Bei der Emission dieser langen Laufzeiten dürften dortige Pensionsfonds Pate gestanden haben. Enzo Puntillo, Gam Investments, kommentiert: „Die Emittenten in den Schwellenländern sind mehr und mehr in der Lage, Währungsrisiken auf Investoren zu verschieben.“

Taper-Tantrums-Währungskrise

Sollten Investoren also Local Bonds als eigene Asset-Klasse in ihre Strategien aufnehmen? Die Erfahrungen mit den kaum hedgebaren Währungsrisiken der Locals sprechen dagegen. Durch Ben Bernankes 2013 angestoßene Taper Tantrums und Zinserhöhungen der Fed unter Druck gesetzt, fand ein jahrelanger Wertverlust der Lokalwährungen statt. „Seitdem die USA im Jahr 2013 das Ende des Quantitative Easings angekündigt hatten, mussten wir fast vier Jahre lang erleben, dass Kapital aus den Anleihemärkten abgezogen wurde und lokale Währungen und Zinsen unter starken Druck geraten sind“, kommentiert Georges Farre vom Asset Manager La Française. Wie in der Asienkrise Ende der 1990er-Jahre verloren Schwellenländerwährungen etwa 40 Prozent. Gegen solche Wertverluste ist jeder Kupon machtlos. Dass Ferre von La Française vor einem Jahr trotzdem mitteilte, dass man Local-Bond-Strategien in der Erwartung auf hohen Kapitalzuwachs und einem dank der Zinssätze hohen Carry implementieren könne, und dass „ein ausreichender Puffer vorhanden“ sei, „um jegliche Volatilitätsschocks abfangen zu können“, lässt auf ein ausgeprägtes Kurzzeitgedächtnis schließen. Die Realität hat aber auch die optimistischsten Asset Manager wieder eingeholt. Sehr aktuelle Beispiele, wie volatil Lokalwährungen sein können, bieten Argentinien und die Türkei. Allein in diesem Jahr hat die türkische Lira über 20 Prozent an Wert verloren. In Argentinien erhöhte die Zentralbank den Leitzins zum dritten Mal innerhalb von acht Tagen auf nunmehr 40 Prozent, nachdem der Peso in diesem Jahr in ähnlichen Dimensionen nachgab. Der russische Rubel wertete im vergangenen Jahr um fast 20 Prozent ab. „Historisch betrachtet sind die risikoadjustierten Erträge in Hartwährungs-Anleihen besser als in lokalen Währungen“, sagt Thomas Haugaard, Portfoliomanager und Senior-Volkswirt von Danske Bank Asset Management, mit Blick auf die Schwankungsbreite von in lokaler Währung emittierten Papieren.

Viele Investoren haben aus den Taper Tantrums und ihre dadurch erlittenen Währungskrisen ihre Lehren gezogen. „Vor acht Jahren vergaben Investoren noch reine Local-Bond-Mandate – und waren dann im Crash, also oft zum schlechtesten Zeitpunkt, zum Verkauf gezwungen“, erinnert sich Peter Richters von Union Bancaire Privée, UBP. „Heute präferieren Investoren lieber Mandate, denen der Asset Manager lokale Emissionen taktisch beimischt.“ Seine Kollegin Karine Jesiolowski fügt hinzu, dass es sich bei Locals um „really different animals“ handle, und dass es Zeiten gebe, in denen diese – taktisch – für Investoren Sinn machen.

Den Tiefpunkt der mit Bernanke eingeleiteten jahrelangen Abwärtsbewegung markiert das Jahr 2016, seitdem geht es aufwärts. Die höhere reale Verzinsung im Vergleich zu den entwickelten Märkten wird Schwellenländerwährungen auch weiter unterstützen, meint Christopher Brightman, Chief Investment Officer bei Research Affiliates, das als Subadvisor für eine fundamentale EM-Aktienstrategie von Pimco fungiert. „Im Vergleich zu den entwickelten Ländern sind Schwellenländer auch noch relativ früh im Wachstumszyklus. Dies spricht für eine weitere Aufwertung der Schwellenländerwährungen“, so Brightman. Eine weitere Währungsaufwertung wäre auch mit Blick auf die laufenden Verzinsungen hilfreich. Im Schnitt rentieren nämlich im April 2018 laut JP Morgan EM Local Currency Sovereigns mit 6,08 Prozent praktisch wie EM Hard Currency Sovereigns, die auf eine Rendite von 6,05 Prozent kommen.

Aber wie so oft – und insbesondere in den Emerging Markets – kommt es auf den Einzelfall an. „In manchen Ländern ist die Renditedifferenz zwischen den lokalen und den Dollar-Emissionen sehr groß. Allerdings muss die Volatilität der jeweiligen Währung wiederum berücksichtigt werden”, sagt Karine Jesiolowski von UBP. Dies erhöht den Spielraum des Asset Managers. Gam nennt als positives Local-Beispiel Kolumbien, wo in den ersten drei Monaten dieses Jahres die Entwicklung der Lokalwährungsanleihen des Landes die stärkste innerhalb der Emerging Markets gewesen sei. Die Performance der kolumbianischen Hartwährungsanleihen war dagegen 15 Prozent schwächer. Solche Diskrepanzen in der Entwicklung seien Jahr für Jahr zu beobachten. Umso wichtiger ist aus Sicht von Gam die genaue Analyse der lokalen Gegebenheiten und eine entsprechende Investitionsentscheidung. Mit den Wahlmöglichkeiten zwischen verschiedenen Währungen erhöht sich das Diversifikationspotenzial der Emerging Markets, wo selbst Nachbarländer nur relativ gering miteinander korreliert sind, noch einmal deutlich – wenn da nicht noch eine Kleinigkeit wäre: die Verbindlichkeiten eines deutschen Investors lauten auf Euro. Für ihn zählt nicht, ob Rupien, Dollar, türkische Lira, Real oder Baht gerade auf- oder abwerten, sondern schlussendlich nur, wie sich der Euro zu allen anderen Währungen entwickelt.

Ernstfall: Ausfall und Inflationsfall

Ein Aspekt spricht jedoch stark für Local Bonds: Statistisch betrachtet, ist die Default-Rate geringer in lokaler Währung und die Ratings sind oft leicht höher als bei den Pendants, der in „harter“ Währung emittierten Anleihen. Davon kann sich der Investor im Ernstfall – und das ist bei Bonds neben dem Ausfallsrisiko eine anziehende Inflation – aber buchstäblich wenig kaufen. „Es ist möglich, dass einem Staat die Dollars ausgehen. Aber solange noch Farbe im Drucker ist, geht die eigene Währung nicht aus“, so Enzo Puntillo. „Auch ohne offiziellen Default drohen darum bei Locals unter Umständen Verluste von über 80 Prozent, ausgelöst durch die Abwertung der Währung sowie eine markant ansteigende Teuerung – und damit mehr als üblicherweise bei einer Umstrukturierung von Hard-Currency-Schulden.“

Ein Blick auf Frontier Markets

Völlig außer Acht sollten Investoren Local Bonds aber nicht lassen. Nicht nur, weil ihre Volatilität auch attraktive Gewinne ermöglichen kann. Sondern auch, weil eine Erweiterung des Universums um Frontier Markets wie Nigeria, Ghana oder die Mongolei Prämien bietet, die das Risiko von Lokalwährungsanleihen etwas besser kompensieren. „Von Frontier Markets emittierte Lokalwährungsanleihen rentieren im Schnitt mit zwölf Prozent“, erklärt Anthony Simond, Manager eines 135 Millionen Euro schweren Frontier-Markets-Bond-Fonds von Aberdeen Standard. Allerdings können sich Währungen der Frontier Markets wie in Ägypten oder Algerien auch halbieren. Auch mangelt es diesem Segment in der Breite noch an aussagekräftigen Statistiken. Häufig weisen diese jungen Anlagemärkte noch keine oder nur eine begrenzte Erfolgsbilanz auf, da bislang kaum Bonds fällig geworden seien, so Claudia Calich, Fondsmanagerin bei M&G, die hinzufügt: „Frontier Markets können Investoren deutlich höhere Renditechancen eröffnen, die zudem mit dem Gesamtmarkt kaum korrelieren – eine umfassende Due Dilligence aller Anleihechancen und -risiken vorausgesetzt.“ Vertrauensfördernd sind bei Frontier Markets jedoch nicht nur die Verzinsung und die Fundamentaldaten. Zumindest mittel- und langfristig denkende Frontier Markets sollten auch das (teure) Geld von Asset Managern mehr als die billigeren chinesischen Kredite schätzen. Da letztere zu besichern sind, können sich diese eines Tages als Nachteil erweisen. Local Bonds erhöhen taktische Spielräume, bergen aber für Investoren aus dem Euroland Volatilitätsrisiken, die kein Kupon abfedern kann. Timing-Fähigkeiten sind zudem gerade bei Währungsrisiken keine unzweifelhaft belegbaren Eigenschaften von Asset Managern. Als strategisches Investment sind Locals nur für sehr langfristig denkende Investoren eine Alternative.

portfolio institutionell, Ausgabe 6/2018

Autoren:

Patrick Eisele

In Verbindung stehende Artikel: portfolio institutionell, Ausgabe 6/2018

Schreiben Sie einen Kommentar