Für Groß und Klein: Small Market Buyouts

Im Schatten der großen Private-Equity-Schlagzeilen sind Small Market Buyouts trotz attraktiver Renditen ein relativ unbeachtetes Segment. Vielleicht weil man dort dem Urgedanken von Private Equity, Unternehmen operativ weiterzuentwickeln, treu geblieben ist.

Vor der Finanzkrise erlebte die Beteiligungsbranche unbeschwerte Tage. Stephen Schwarzman von Blackstone und Henry Kravis von KKR hatten die Muse – vergleichbar mit dem Wettstreit von Dagobert Duck und dessen Erzrivalen Klaas Klever –, Wettrennen um den größten Fonds und den größten Deal auszutragen. Mit 21,7 Milliarden Dollar für den Blackstone Fund V und 39 Milliarden Dollar für den Büroimmobilienbesitzer Equity Office Properties stach Dagobert Schwarzman seinen Konkurrenten Klaas Kravis zweimal knapp aus. Nach der Finanzkrise beschwor die Beteiligungsbranche wieder die alte Tugend, für operative Verbesserungen bei den Zielunternehmen zu sorgen. Diese Tugend ist aber in einem Segment abseits der großen Schlagzeilen nie verloren gegangen: deutsche Small Market Buyouts. Hier sind nicht Fremdkünstler am Werk, sondern hier werden Buyouts noch gearbeitet. Fern von Entenhausen ist beispielsweise im bayerischen Regenstauf die GHM Messtechnik GmbH ansässig. Diese entstand mit tatkräftiger (und finanzkräftiger) Mithilfe sowie der nötigen Branchenexpertise der Hamburger Fondsgesellschaft BPE aus vier Vorgängerunternehmen im Rahmen eines Management-Buy-in, bei dem man unter anderem Nachfolgeprobleme löste und einen gemeinsamen Vertrieb aufbaute. „In unserem Beteiligungssegment werden Werte in erster Linie operativ geschaffen. Man muss aber auch eine Story bilden, die alle Beteiligten ins Boot holt“, erläutert BPE-Gründungspartner Dr. Andreas Odefey. In diesen Tagen schließt BPE seinen dritten Fonds bei 100 bis 125 Millionen Euro.

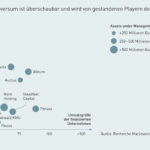

In diesem Segment kommen die Fonds oft nur auf ein niedriges dreistelliges Volumen, das wegen des personalintensiven Ansatzes auch nicht weiter gesteigert werden kann. Die Umsätze der durch die Fonds finanzierten Unternehmen liegen unter 100 Millionen Euro (siehe Grafik). Dieses Segment hat für LPs und GPs vor allem einen großen Vorteil: „Im Vergleich zu den Large Buyouts gibt es weniger Wettbewerb und mehr Targets“, erklärt Dr. Nicolas Himmelmann, Partner bei Auctus, dessen dritter Fonds bei 155 Millionen Euro nach nur fünf Monaten schloss. „Somit haben Fonds mehr Differenzierungsmöglichkeiten und Investoren höhere und stetigere Renditen bei geringeren Risiken.“ Der Ansatz von Auctus zielt auf Unternehmen ab, deren Umsatz zwischen zehn und 150 Millionen Euro liegt und deren Ertragslage stabil und profitabel ist. Diese Unternehmen bekommen dann Wachstumskapital. Einen solchen Ansatz verfolgen die meisten Fonds in diesem Segment, in dem Deal-Sourcing durch preistreibende Auktionen unüblich ist. In einer im vergangenen Jahr veröffentlichten Liste der Consistent Performing Buyout Fund Managers führte Preqin Auctus mit einem durchschnittlichen Quartil-Rang von 1,33 als einzigen deutschen Fonds auf. Aber auch die Investoren anderer Fonds müssen sich nicht grämen. „Die meisten Vertreter in diesem Segment erzielen beim Multiple einen Verdoppler und eine IRR von 15 bis 20 Prozent netto“, erklärt Berater Detlef Mackewicz.

Die Wettbewerbsvorteile von Small Market Buyouts haben jedoch für die Fondsanbieter einen Preis: „In diesem Segment müssen wir pro investiertem Euro mehr Mann-Kapazitäten investieren“, so Himmelmann. Typisch für dieses Segment sind sogenannte Branchenexperten, die abhängig von dem Deal auf Honorarbasis hinzugezogen werden, um sich bei den Targets auch wirklich operativ reinknien zu können. Dieses Vorgehen hat, verbunden mit den geringeren Volumina, wiederum einen Haken für die Investoren. „Bei Fondsvolumina von unter 300 Millionen Euro sind für die Management Fee 2,5 Prozent angemessen“, erklärt Mackewicz. Bei den größeren Buyouts tendiert diese Gebühr dagegen mittlerweile eher gegen 1,5 Prozent. Die geringeren Volumina kann der Investor jedoch auch dazu nutzen, das Alignment of Interest zu verbessern. Mackewicz: „Bei Small Markets Buyouts sollte der Investor darauf achten, dass die Selbstbeteiligung des Managements über dem bei Private-Equity-Fonds allgemein üblichen einem Prozent liegt. Wenn in der Vergangenheit gut gearbeitet wurde, sollte dies für den GP auch kein Problem sein.“ Und eine Vergangenheit und damit ein Track Rekord ist meist auch gegeben, da die meisten Anbieter um die Jahrtausendwende herum gegründet wurden und nun die dritte Fondsgeneration aufgelegt haben. Neben der vorhandenen Historie und damit gewachsenen Expertise spricht weiter die geringere Leverage-Abhängigkeit für dieses Segment. Während bei kleinen Beteiligungsfonds die Fremdkapitalquote etwa 50 Prozent beträgt, hebeln die größeren Fonds mit bis zu 70 Prozent. Ferner sind Diversifikationsvorteile zu den 2013 bereits gut gelaufenen Equity-Märkten zu erwähnen. Vor allem ist es aber deutlich „gremienfreundlicher“, wenn man der unseligen Heuschreckendebatte dadurch ausweichen kann, indem man sagt, dass man in den deutschen Mittelstand investiert.

Investiert sind in Small Buyouts institutionelle Anleger und bei einigen Anbietern auch immer mehr Family Offices. Bei der Gesellschaft Finatem, der 2011 mit Derby Cycle ein erfolgreicher IPO gelang, sank im Laufe der Fondsgenerationen I bis III – mit Letzterer konnten 135 Millionen Euro eingesammelt werden – der Anteil der institutionellen Investoren von 99 auf 71 Prozent. Bei BPE kam das Geld im zweiten Fonds noch zu 60 Prozent von VAG-Anlegern. Im Nachfolgerfonds sind es nur noch 25 bis 30 Prozent. Dafür interessieren sich mehr Family Offices für dieses Segment. „Je unternehmerischer die Investoren, desto mehr Interesse an Small Buyouts“, sagt Andreas Odefey, für den nicht nur das Kapital dieser Kundengruppe attraktiv ist, sondern auch deren Marktexpertise. Künftig könnten aus dieser Klientel aber auch häufiger Wettbewerber entstehen, wenn diese ihr Unternehmer-Gen lieber in Directs ausleben. Einzelne Beispiele gibt es bereits.

Nach wie vor sind aber die regulierten Anleger eine sehr wichtige Investorengruppe. Regulatorische Probleme bestehen seit etwa drei Jahren nicht mehr. Zeitgleich mit der Anhebung der zulässigen Private-Equity-Quote von zehn auf 15 Prozent wurde die Obergrenze von zehn Prozent an einem Fonds abgeschafft. Dafür markieren nun ein Prozent des gebundenen Vermögens die Obergrenze einer Fondsbeteiligung. Diese Begrenzung des Paragrafen vier der Anlageverordnung birgt nun keine Nachteile mehr für große Investoren, die sich gegenüber kleinen Fonds committen wollen, dafür aber möglicherweise für kleine Investoren, die in große Fonds zu investieren beabsichtigen und das Mindestticket nicht stemmen können. Möglicherweise halten Investoren aber auch an der Zehn-Prozent-Regel intern fest. Dann muss ein großer Anleger, der üblicherweise 15-Millionen-Tickets schreibt, bei einem 140-Millionen-Fonds Abstriche machen. Völlig frei von solchen Überlegungen sind jedoch die Endowments. Yale investierte einst 80 Millionen Euro in einen Fonds von Nordwind. Wohl durch diesen Ankerinvestor ermutigt, kamen noch weitere Investoren, wie Harvard, hinzu, so dass das Fondsvolumen auf 350 Millionen Euro wuchs. Der Einfluss dieser Großinvestoren war dann aber wohl zu groß. Wie sich googeln lässt, blockierten die beiden Endowments eine Transaktion, weil diese aus ihrer Sicht entweder nicht der vereinbarten Strategie entsprach oder die beiden Endowments in der Krise nicht mehr den Kapitalabrufen nachkommen konnten.

Solche Kalamitäten sind jedoch eher selten. Dafür drückt die Branche zwei generelle Probleme: Einmal ist das Damoklesschwert AIFMD zu nennen. Bei dem vorliegenden Schwellenwert von 500 Millionen Euro für den AIFM gilt aber (zumindest bislang) nur eine KAGB-Registrierungspflicht. Zum anderen droht die Gefahr, dass die potenziellen Verkäufer die Probleme der Investoren zu gut kennen – und mangels Anlagealternative ihr Geld lieber in ihrem Unternehmen lassen.

portfolio institutionell, Ausgabe 1/2014

Autoren: Patrick Eisele In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar