Fremdkapitalbezogene Infrastrukturinvestments – die unterschätzte Chance

Die oft pauschale Betrachtung von Infrastruktur wird dieser Asset-Klasse nicht gerecht. Um erstmals einen ganzheitlichen Einblick in die Möglichkeiten von Infrastruktur zu gewinnen, führten die Autoren eine Studie durch, die auf einer Befragung von Kapitalanlegern sowie auf Performance-Berechnungen mit unterschiedlicher Datenbasis beruht.

Die Asset-Klasse „Infrastruktur“ ist in der Vergangenheit oft nur pauschal betrachtet worden. Die große Vielfalt innerhalb der Asset-Klasse wurde nur unzureichend gewürdigt. Um erstmals einen ganzheitlichen Einblick in die Möglichkeiten für Infrastrukturinvestments zu geben und die unterschiedlichen Rendite-Risiko-Potenziale der verschiedenen Anlagen darzustellen, hat das Research Center for Financial Services der Steinbeis-Hochschule Berlin mit Unterstützung der Deka-Bank die Studie „Rendite- und Risiko-Profile bei Eigen- und Fremdkapitalinvestitionen in Infrastruktur“ durchgeführt. Diese basiert auf Experteninterviews mit einem repräsentativen Querschnitt von Kapitalanlageverantwortlichen bei institutionellen Investoren in Deutschland, Investment Consultants sowie Produktanbietern. Zur Performance-Berechnung wurden Datenbanken herangezogen.

Während in der Vergangenheit durch die dominierende Rolle des Staates in vielen Infrastrukturbereichen für private Investoren keine Möglichkeiten für Investitionen bestanden, hat der Markt sich in den letzten Jahren zunehmend geöffnet. Es ist zu erwarten, dass die privaten Investoren aufgrund des weltweit riesigen Investitionsbedarfs von 40 Billionen US-Dollar bis 2030 und der finanziell schwierigen Situation vieler Staaten auch in der Zukunft vermehrt als Finanzier von Infrastrukturprojekten auftreten. Allein am europäischen Markt sind bis 2030 zur Erhaltung und dem Ausbau der Infrastruktur Investitionen von knapp zehn Billionen Dollar notwendig. Während die Infrastruktur in dieser Region in der Vergangenheit überwiegend über Bankkredite mit staatlichen Kreditnehmern oder aus dem allgemeinen Budget der öffentlichen Hand finanziert wurde, wird erwartet, dass sich die Finanzierung dieser Projekte zunehmend auf den Kapitalmarkt verlagert. Diese Verlagerung schafft für die Anleger mehr Möglichkeiten für Investitionen innerhalb der unterschiedlichen Segmente des globalen Infrastruktursektors und auf Ebene der verschiedenen Kapitalstrukturen. Wenngleich dadurch künftig grundsätzlich eine große Vielfalt an unterschiedlichen Angeboten zur Verfügung stehen sollte, ist die konkret investierbare Angebotsbreite in den verschiedenen Bereichen derzeit oftmals noch gering.

Diese Vielfalt der Kapitalstrukturen innerhalb von Infrastruktur macht einheitliche Aussagen über die Charakteristik der gesamten Anlageklasse an sich nahezu unmöglich. Zudem erhöht es die Komplexität für die Investoren, falls diese Infrastrukturinvestments im Portfolio allokieren wollen. In Deutschland haben Infrastrukturinvestments zurzeit im Schnitt nur einen Anteil von weniger als einem Prozent in den Portfolios institutioneller Investoren. Die Gründe für die geringe Gewichtung sind unter anderem im geringen Angebot an attraktiven Investments, Erfahrungsdefiziten vieler Kapitalanlagemanager und regulatorischen Hürden zu sehen. Dadurch haben die Investoren bei der Allokation der im Zielportfolio vorgesehenen Infrastrukturinvestments Umsetzungsschwierigkeiten. Zudem ist diese Asset-Klasse als institutionelles Investment noch vergleichsweise jung. Daher befinden sich zahlreiche Investoren, die bisher nicht in Infrastruktur investiert haben, noch in einem Screening-Prozess, um die Chancen und Risiken von Anlagen zu prüfen.

_Achtung: unterschiedliche Charakteristik

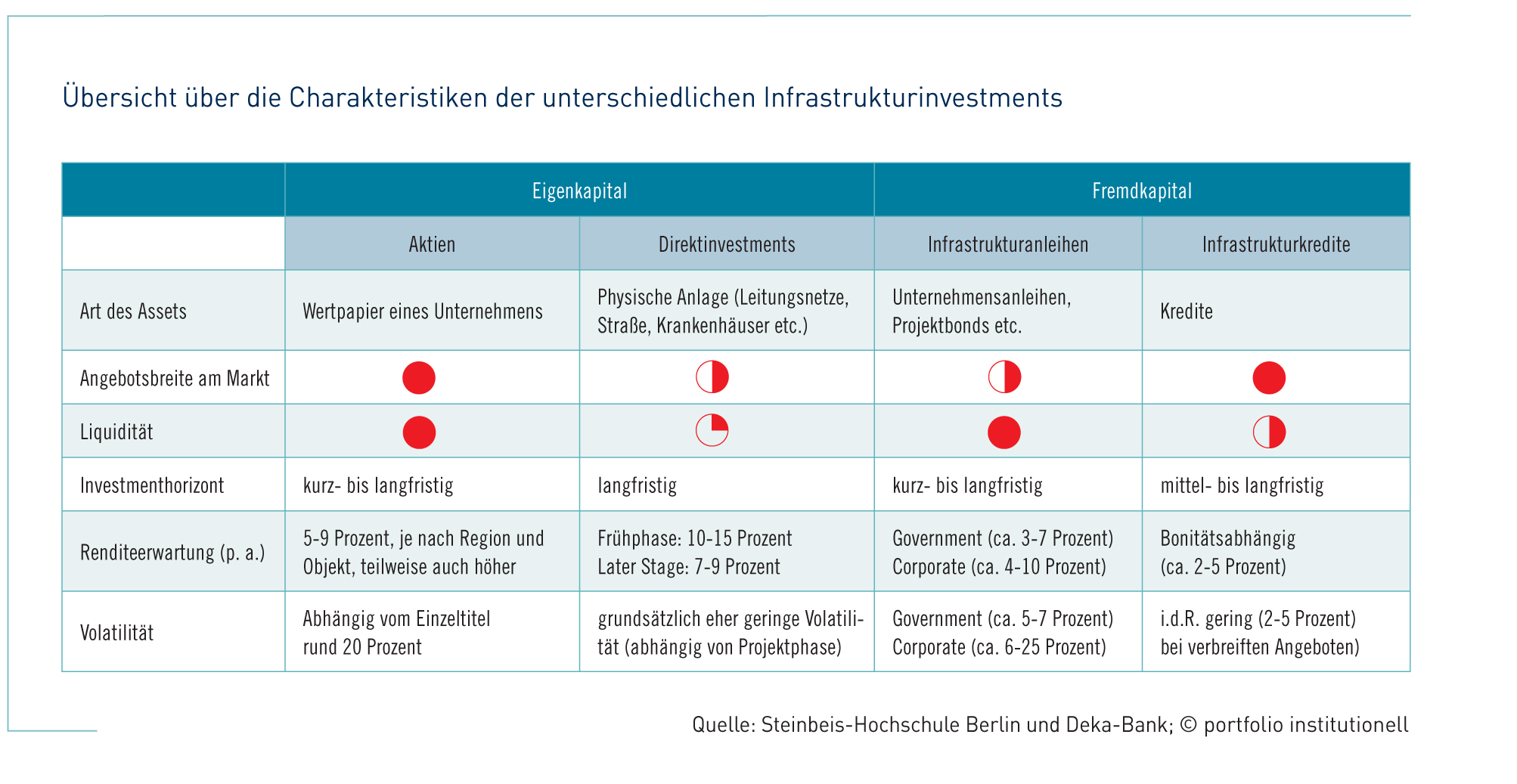

Bei der Wahl eines konkreten Infrastrukturinvestments gilt es für Investoren, die unterschiedlichen Charakteristika der verfügbaren Anlagen zu berücksichtigen. So kann sowohl über Eigen- als auch Fremdkapital in Infrastruktur investiert werden. Diese beiden Kapitalarten unterscheiden sich in ihrer Stellung im Finanzierungsmix. Neben der abweichenden Stellung bei der Bedienung der Forderungen der Anleger unterscheidet sich auch die Charakteristik der verschiedenen Infrastrukturanlagen deutlich (Tabelle auf der folgenden Seite). Für eigenkapitalbasierte Anlagen stehen grundsätzlich Aktien oder Direktinvestments in Unlisted Infrastructure zur Verfügung. Die Wahl des konkreten Investments determiniert dabei die Mindestinvestitionssumme, die Laufzeit und die Liquidität des Investments. Während bei auf Aktien basierenden Anlagen auch kurzfristigere Investitionen mit geringen Volumina möglich sind, erfordern Direktinvestments in Unlisted Infrastructure höhere Mindestinvestitionssummen und einen deutlich langfristigeren Investmenthorizont. Zudem ist für derartige Anlagen ein spezifisches Know-how notwendig. Dieses ist jedoch bei zahlreichen Investoren noch nicht im erforderlichen Umfang vorhanden. Deshalb werden eigenkapitalbasierte Direktinvestments bisher nur von sehr wenigen, vergleichsweise großen Investoren oder mittels Fonds getätigt. Für die Mehrheit beschränkt sich das Anlagespektrum bei Direktanlagen im Eigenkapitalbereich auf Aktien.

Für auf Fremdkapital basierende Anlagen stehen den Investoren Anleihen und Kredite als Assets zur Verfügung. Bei Anleihen besteht aber häufig nur ein indirekter Infrastrukturbezug. So können Investoren zum einen Anleihen von im Infrastruktursektor tätigen Unternehmen erwerben. Zum anderen stehen in seltenen Fällen an konkrete Infrastrukturprojekte gekoppelte Anleihen (Projektbonds) zur Verfügung. Hierfür wären spezielle Bonds erforderlich, die die Mitwirkungsrechte der Bond-Holder in einer für Projektfinanzierungen passenden Weise berücksichtigen und Sicherheitentreuhänder erfordern. Der Bedarf scheint bei institutionellen Investoren gegeben, es fehlt jedoch der Marktstandard. Völlig anders geartet sind Projektbonds, die von der Europäischen Investitionsbank im Rahmen der Project-Bond-Initiative vermehrt angeboten werden und die primär eine Risikoverringerung zum Ziel haben. Projektbonds haben im Gegensatz zu Unternehmensanleihen einen konkreten Bezug zu einem Infrastrukturprojekt, sind in der Regel aber auch deutlich illiquider. Unternehmensanleihen werden nur in ausgesprochen seltenen Fällen an konkrete Einzelprojekte gekoppelt und vielmehr allgemein zur Finanzierung der Unternehmen begeben, wodurch die Infrastrukturbindung häufig vergleichsweise gering ist. Infrastrukturkredite auf Projektbasis haben dagegen eine direkte Bindung zu einem Infrastrukturprojekt und bieten ein sehr attraktives Rendite-Risiko-Profil. So gewähren Infrastrukturkredite Zugang zu einer Anlageklasse mit historisch vergleichsweise niedrigsten Ausfallraten, was die hohe Wertstabilität von entsprechenden Anlagen sicherstellt.

Darüber hinaus haben die Schuldner in der Regel eine gute Bonität. Zudem ist der Infrastruktur-Kreditmarkt im Vergleich zum Markt für Projektbonds deutlich weiter ausgebaut und weist ein signifikant höheres Volumen auf. So wird allein in Europa bis 2014 ein Neukreditvolumen von mehr als 60 Milliarden Euro erwartet. Allerdings ist der Infrastruktur-Kreditmarkt für Investoren gegenwärtig schwer zugänglich. In der Regel werden die Kredite von Banken vergeben und über die Laufzeit in den Büchern gehalten. Es erfolgt meist keine Verbriefung oder ein anderer Weiterverkauf der Assets an Investoren. Zudem müssen Investoren oft noch entsprechendes Know-how für Investments in Kredite ausbauen.

_Indirekte Anlagen ermöglichen Marktzugang

Da viele Investoren im Infrastruktursektor weder bei eigen- noch bei fremdkapitalbasierten Anlagen bereit sind, den kosten- und zeitintensiven Prozess zum Aufbau von Know-how für Direktanlagen anzustoßen, stellen Fonds eine interessante Lösung dar. Diese ermöglichen den Investoren den schnellen und ressourcenschonenden Zugang zu unterschiedlichen Arten von Infrastrukturinvestments. Die Anzahl der angebotenen Indizes ist jedoch noch gering und sie beziehen sich fast ausschließlich auf Aktien, während mit Fonds weitergehende Investitionen möglich sind. So können die sonst nur schwer zugänglichen Bereiche der Direktanlagen in Unlisted Infrastructure und Infrastrukturkredite erschlossen werden. Dabei sind die Fondsanteile etwas liquider als die entsprechenden Direktanlagen, und die Mindestinvestitionssummen sind in der Regel geringer.

Ebenso wie in ihren grundsätzlichen Merkmalen unterscheiden sich die verschiedenen Arten der Infrastrukturinvestments bezüglich ihrer Rendite-Risiko-Profile. Nicht alle Investitionsmöglichkeiten haben das von Infrastruktur erwartete geringe Risiko und eine hohe Wertstabilität. Aktien und Anleihen unterliegen den Schwankungen des Kapitalmarktes, so dass sie eine vergleichsweise hohe Volatilität haben und die von Infrastruktur erwarteten moderaten Risikoprofile nur bedingt liefern. Einzig Anleihen staatlicher Emittenten mit sehr guter Bonität bieten die gewünschte Wertstabilität. Allerdings ist die Bepreisung meist effizient und risikoadäquat, weshalb sie nur geringe Renditen bieten. Direktinvestments in Infrastruktur profitieren dagegen ebenso wie Kredite vom fehlenden Börsen-Listing und der dadurch fehlenden allgemeinen Kapitalmarktabhängigkeit. Zusätzlich wirkt sich der direkte Infrastrukturbezug stabilisierend aus. Diese Faktoren sorgen dafür, dass Investoren im Kreditsektor und Unlisted Infrastructure sowohl bei Direktanlagen als auch Fonds stabile Renditen bei einem überschaubaren Risiko geboten werden können.

Unter Berücksichtigung der Charakteristik der verschiedenen Anlagen sowie von deren Rendite-Risiko-Profil kann festgestellt werden, dass nur wenige Infrastrukturinvestments die Erwartungen und Anforderungen der Investoren erfüllen. Bloß teilweise bieten die Anlagen die in der Praxis geforderten stabilen Cashflows und die hohe Wertstabilität. Aktien und Anleihen aus dem Infrastruktursektor weisen eine zu starke Korrelation zum Kapitalmarkt auf und stellen nicht die gewünschte „sichere Anlage“ dar. Zudem bieten diese aufgrund der Marktabhängigkeit kein oder nur ein sehr geringes Diversifikationspotenzial. So liegt die Korrelation von Infrastrukturanleihen zu Aktien zwar nur bei rund 0,4, allerdings besteht eine deutlich stärkere Korrelation zu anderen Anleihen.

Direktinvestments in Unlisted Infrastructure bieten Investoren dagegen einen direkten Infrastrukturbezug und eine von der Entwicklung der Kapitalmärkte weitgehend unabhängige, stabile Wertentwicklung. Dadurch stellen diese Anlagen grundsätzlich eine attraktive Möglichkeit für Investments dar. Auch Infrastrukturkredite sind aufgrund ihrer Charakteristik und ihres Rendite-Risiko-Profils eine interessante Investitionsmöglichkeit. Da jedoch Direktanlagen in Kredite für viele Investoren nicht infrage kommen und das Angebot an Fonds für entsprechende Investments noch gering ist, haben die Anleger vielfach noch nicht begonnen, sich intensiver mit dieser Anlageklasse auseinanderzusetzen. Perspektivisch haben Kreditinvestments, insbesondere über Fonds, Potenzial, sich als attraktive Anlagemöglichkeit im Bereich Infrastruktur zu etablieren. Dabei spricht auch das Diversifikationspotenzial dieser Anlagen für eine Allokation. Die positiven Effekte einer Allokation von Infrastrukturkrediten werden zudem bei einer Portfoliooptimierung offensichtlich. Durch die Hinzunahme kann die Rendite bei gleichzeitig sinkendem Risiko erhöht werden. Dies gilt für vergleichsweise einfache Portfolios, wie von kleineren Pensionskassen, und komplexe Portfolios mit zahlreichen Asset-Klassen, wie sie große Versicherungen managen. So steigt die Rendite bei einer angenommenen Allokation von Infrastrukturkrediten mit fünf Prozent des Gesamtportfolios bei einem entsprechenden Abbau der Bestände in Euro-Staatsanleihen und Pfandbriefen um etwa zehn Basispunkte pro Jahr. Gleichzeitig sinkt die analysierte Volatilität des Gesamtportfolios um etwa drei Prozent.

Auch die Einführung von Solvency II führt bei Infrastrukturinvestitionen wahrscheinlich nicht zu einer Verringerung der Anlagevolumen. Allerdings kann es je nach endgültiger Ausgestaltung zu einer Verschiebung der Investitionsschwerpunkte innerhalb der Infrastrukturanlagen kommen. Dies ist auf das unterschiedlich zu hinterlegendem Eigenkapital zurückzuführen. So sind nach aktuellem Stand einzelfallabhängig bei Beteiligungen, wie Anlagen in Unlisted Infrastructure, zwischen 39 und 49 Prozent Eigenkapital zu hinterlegen. Bei Anleihen und Krediten ist die notwendige Eigenkapitalhinterlegung von der Bonität und der regionalen Herkunft des Emittenten abhängig. Dadurch muss beispielsweise bei Infrastrukturanleihen aus EWR-Staaten kein Eigenkapital hinterlegt werden.

Basierend auf der aktuellen Gewichtung von Infrastrukturanlagen in den Portfolios der Investoren sowie deren Erwartung auf Sicht von fünf Jahren ist in Deutschland bis 2016 mit einem Gesamtmarktpotenzial von etwa 35 Milliarden Euro zu rechnen. Dies entspricht, basierend auf den bereits getätigten Infrastrukturinvestments von etwa acht Milliarden Euro, einem Neugeschäft von knapp 27 Milliarden Euro. Dadurch steigt der Infrastrukturanteil in den Portfolios von gegenwärtig im Schnitt 0,5 Prozent bis 2016 auf mehr als zwei Prozent. Im Zuge dieser Entwicklung gewinnen neben den derzeit in Form von Unlisted Infrastrucutre Funds dominierenden Eigenkapitalinvestments auch Fremdkapitalangebote an Bedeutung. Bis 2016 sollen diese einen Anteil von rund 30 Prozent am Gesamtbestand der Infrastrukturinvestments bei deutschen Investoren haben. Damit die durchaus positiven Erwartungen der Marktteilnehmer in der Zukunft auch tatsächlich eintreten, ist es wichtig, dass sich die Investoren intensiv mit der Asset-Klasse auseinandersetzen. Wenn sich die Investoren bei ihren Investments auf die Anlagen fokussieren, welche die Anforderungen an „echte Infrastrukturinvestments“ erfüllen und die Produktanbieter die Nachfrage mit einem adäquaten Angebote bedienen, ist von einer positiven Zukunft dieser Asset-Klasse auszugehen.

portfolio institutionell, 17.08.2012

Autoren: Thomas Christian SchulzSchlagworte: Versicherer

In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar