Fonds-Filter: Aktien Asien

Wer traditionelle Fonds sucht, mit denen er langfristig und mit vergleichsweise geringen Wertschwankungen in asiatische Aktien investieren kann, sollte seine Auswahl nicht nur an der vergangenen Performance ausrichten. Sehr oft gehören die Gewinner einer Marktphase zu den Verlierern der nächsten.

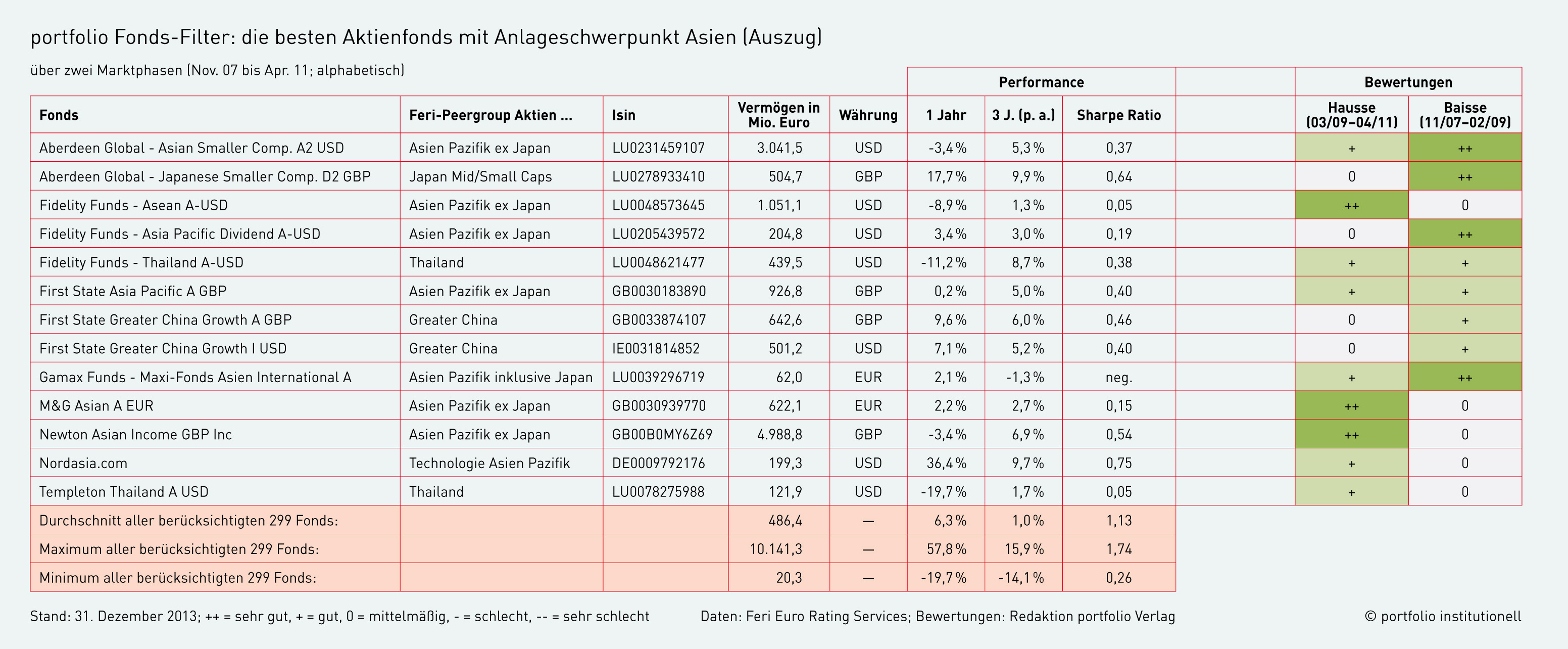

In Asien gibt es viele unterschiedliche Volkswirtschaften: Die Palette reicht von etablierten Industrieländern über größere und kleinere südostasiatische „Tigerstaaten“ bis hin zu Ländern wie China und Indien, die sich zu globalen Supermächten entwickeln könnten. Insofern ist es kein Wunder, dass es viele Fonds gibt, die ihre Anlageschwerpunkte auf Asien legen. Ende Dezember 2013 haben 299 in Deutschland vertriebene Fonds die Bedingungen erfüllt, um im portfolio Fonds-Filter für zwei zusammenhängende Marktphasen bewertet zu werden: die Baisse von November 2007 bis Februar 2009 und die Hausse von März 2009 bis April 2011.

Ein Blick auf die Bewertungen für die zwei berücksichtigten Marktphasen zeigt, dass im Gesamtbild sehr viele Fonds sehr gut abgeschnitten haben, die in der Hausse oder der Baisse lediglich ein durchschnittliches Ergebnis erzielt haben. In sechs Fällen hat sogar eine gute und eine durchschnittliche Bewertung gereicht, um unter die Top-Fonds zu kommen. Dagegen hat kein einziger Fonds es geschafft, in beiden Marktphasen sehr gut abzuschneiden. Der Aberdeen Global Asian Smaller Companies und der Gamax Funds Maxi – Fonds Asien International sind die einzigen Fonds der Vergleichsgruppe, die in einer Marktphase als sehr gut und in der anderen als gut beurteilt wurden. Bei allen anderen in der Tabelle enthaltenen Fonds geht ein sehr gutes Ergebnis für Hausse oder Baisse stets mit einem durchschnittlichen Ergebnis für die jeweils andere Phase einher.

Offenbar ist es in den betrachteten Märkten für Fondsmanager ungemein schwer, in zwei aufeinanderfolgenden Marktphasen hervorragende Ergebnisse zu erzielen. Tatsächlich haben etwa zwei Drittel aller Fonds der gesamten Vergleichsgruppe, die in einer der berücksichtigten Marktphasen sehr gut abgeschnitten haben, in der jeweils anderen Phase lediglich ein schlechtes oder sehr schlechtes Ergebnis erreicht. Anleger, die in diesem Segment auf langfristig und möglichst kontinuierlich überdurchschnittliche Ergebnisse Wert legen, haben es also sehr schwer. Auf keinen Fall sollten sie sich bei der Fondsauswahl auf Top-Ergebnisse in einer einzigen Marktphase verlassen. Vielmehr ist es sinnvoll, Kandidaten über mehrere Phasen zu analysieren und zu beurteilen.

Dass insbesondere Fonds, die sich auf einen Markt konzentrieren, überdurchschnittlich volatil sein können, zeigt der Templeton Thailand: Obwohl der Fonds über zwölf Monate mit einem Verlust von 19,7 Prozent die schlechteste Wertentwicklung aller 299 berücksichtigten Fonds erzielt hat, hat er über drei Jahre mit einer annualisierten Performance von 1,7 Prozent ein Ergebnis erzielt, das leicht über dem Durchschnitt der Vergleichsgruppe liegt.

Der Chart auf dieser Seite zeigt die Wertentwicklung vier ausgewählter Top-Fonds im Vergleich mit der Entwicklung des breiten Marktindex MSCI Asia Pacific ex Japan. Die auffälligste Outperformance zeigt der Aberdeen Global Asian Smaller Companies, der sich 2013 allerdings unterdurchschnittlich entwickelt und Wertverluste verzeichnet hat. Er ist einer von zwei Fonds, die in der berücksichtigten Baisse sehr gut und in der Hausse gut abgeschnitten haben. Über drei Jahre hat der Fonds mit einem Plus von 5,3 Prozent pro Jahr ein gutes Ergebnis erzielt. Mit einem verwalteten Vermögen von gut drei Milliarden Euro gehört er zu den größten Fonds der Vergleichsgruppe. Mit annualisierten 9,9 Prozent über drei Jahre und einem Gewinn von 17,7 Prozent während der zwölf Monate zum 31. Dezember 2013 hat sich der ebenfalls von Aberdeen aufgelegte Japanese Smaller Companies im Hinblick auf die kurzfristige Performance sogar noch besser entwickelt. Anders als der Asian Smaller Companies hat dieser in der hier berücksichtigten Haussephase jedoch nur durchschnittlich abgeschnitten, so dass er über den gesamten im Chart dargestellten Zeitraum eine deutlich geringere Performance erwirtschaftet hat.

Der First State Asia Pacific weist eine insgesamt recht ähnliche Preisentwicklung auf wie der Japanese Smaller Companies, hat im Untersuchungszeitraum aber tendenziell etwas geringere Wertschwankungen gezeigt. Er hat in beiden Marktphasen eine gute Bewertung erhalten und mit einem jährlichen Wertzuwachs von 5,0 Prozent auch über drei Jahre eine gute Performance erzielt. Die Sharpe Ratio und Ein-Jahres-Performance liegen recht nahe am Durchschnitt aller 299 Fonds. Insgesamt ergibt sich das Bild einer vergleichsweise kontinuierlichen Entwicklung.

Beim Nordasia.com sieht es etwas anders aus: Der Fonds hat in der Baisse nur durchschnittlich und in der anschließenden Hausse gut abgeschnitten. Seine kurzfristige Wertentwicklung ist sogar sehr gut. Dass eine so spektakuläre Performance, wie sie der Fonds in jüngster Vergangenheit erzielt hat, mit überdurchschnittlichen Preisschwankungen einhergehen muss, zeigt sich in der Sharpe Ratio, die mit 0,75 etwas unter dem Durchschnitt aller Fonds liegt. Von einem Branchenfonds mit Schwerpunkt auf Technologiewerte dürften Investoren aber nichts anderes erwarten.

portfolio institutionell, Ausgabe 2/2014

Autoren: Tobias Bürger In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar