ESG in China: Eine Frage der Perspektive

Imposante Hochhäuser in Peking. Wer passiv in China investiert, unterstützt damit ungewollt Menschenrechtsverletzungen, warnt Hong Kong Watch.

Wer in Schwellenländern investieren will, kommt um China kaum herum: Ein Drittel des MSCI Schwellenländer-Index stellen nun chinesische Firmen. Diese dominieren auch Anleiheindizes. Doch wie halten Anleger es mit der Nachhaltigkeit in China?

Wer blind den Labels folgt, findet auch in China jede Menge grüne Opportunitäten. Allein im Jahr 2021 entfiel auf China ein Rekordhoch von 46,7 Milliarden Dollar an Zuflüssen in Klimafonds, so Morningstar. Dies ist ein Anstieg von knapp 150 Prozent im Vergleich zum Vorjahr. Zwar nahm die Nachfrage nach chinesischen ESG-Fonds im ersten Quartal 2022 leicht ab, so der Datenanbieter, alle Zeichen deuten jedoch darauf hin, dass in 2023 das Interesse der Investoren an China wieder geweckt ist. Das bestätigt auch Berater Georg Inderst. „Grundsätzlich ist das Interesse schon da, es gibt natürlich erheblich Unterschiede zwischen strategischen Investoren in Schwellenländern und Anlegern, die kurzfristig taktisch in China angelegt haben.“ Anleger, die sich an Indizes orientieren, könnten China nicht außen vor lassen. „Durch die Aufnahme von China in etablierte Bond-Indizes seit 2018 ist das Interesse strategisch auch bei Anleihen gestiegen“, so Inderst. Ein Grund für Neuinvestitionen ist nun auch das Ende des Corona-Lockdowns.

Doch diverse ESG-Kontroversen illustrieren, dass Anleger die Nachhaltigkeitsversprechen chinesischer Firmen und Emittenten durchaus mit Vorsicht genießen sollten. So warnte der Think Tank Hong Kong Watch zum Jahresende, dass mindestens 13 Firmen in globalen Aktienindizes wie dem MSCI Emerging Markets Index und dem Morgan Stanley All World Index (Ex USA) von Zwangsarbeit und Unterdrückung der Uiguren profitieren. Dabei handelt es sich um prominente Namen wie Foxconn und China Railway Construction. Wer also passiv in China investiert, unterstützt damit ungewollt Menschenrechtsverletzungen, warnt Hong Kong Watch.

ESG im Staatskapitalismus

Angesichts des starken Wachstums grüner Chinafonds fällt eine Diskrepanz zwischen den Buchstaben E, S und G auf. Firmen wie Tencent schneiden zum Beispiel recht gut ab, wenn man sie nur an Umweltkriterien misst. Der Technologiegigant hat laut MSCI eindeutige Dekarbonisierungsziele und vertritt darum auch mehr als ein Viertel des MSCI China ESG Leaders Index, bei dem sich zudem über die Hälfte aus nur drei Unternehmen zusammensetzt. Auch der Suchmaschinenanbieter Baidu ist prominent im MSCI ESG Leaders Index vertreten. Trotzdem wurden sowohl Tencent als auch Baidu und der Mikroblogging-Dienst Weibo kürzlich von der ESG-Rating-Firma Sustainalytics herabgestuft; mit dramatischen Folgen. Durch die Abstufung entschloss sich unter anderem Wisdom Tree, die Firmen aus seinem China Ex-State Owned Index zu entfernen, 28 Prozent des Indexes mussten dadurch recht kurzfristig angepasst werden, erklärt Liqian Ren, Direktorin der Modern Alpha Abteilung bei Wisdom Tree. Dabei fällt auf, dass es sich bei den Tech-Firmen eigentlich nicht um staatseigene Betriebe handelt. Doch diese Trennung zwischen Staat und Wirtschaft ist angesichts des staatskapitalistischen Systems nicht gerade eindeutig.

Für Morningstar Sustainalytics war ausschlaggebend, dass die Firmen Tencent, Baidu und Weibo die Global-Compact-Prinzipien der Vereinten Nationen verletzt haben. „Wir sind an erster Stelle für unsere ESG Risk Ratings, die Einschätzungen finanziell-materieller Risiken bekannt. Parallel haben wir allerdings auch ein Team, das Firmen anhand der Global Compact Prinzipien, die auf die Einhaltung der Menschenrechte achten, bewertet“, erklärt Remco Slim, Manager Produktstrategie und Entwicklung bei Morningstar Sustainalytics. Der ESG-Datenanbieter studiert dabei die internationale und chinesische Presse, unter anderem mit Hilfe Mandarin-sprechender Kollegen. „Uns ist aufgefallen, dass Firmen wie Tencent zunehmend eine Rolle bei der Unterdrückung von Meinungsfreiheit einnehmen und deren Daten werden auch bei Gerichtsprozessen gegen Dissidenten verwendet“, erklärt Slim.

Verletzungen der Menschenrechte sind auch für viele deutsche Anleger zunehmend ein Ausschlusskriterium. Ausschlaggebend sind dabei sowohl die EU-Regulierung wie die SFDR, als auch die Mindestausschlusskriterien des BVI, erklärt Ernst Theodor Kirschner, Fondsmanager bei Capitulum Asset Management. Die Berliner Boutique berät institutionelle Anleger zu globalen Anleihestrategien. Obwohl die Firma sich auf globale Anleihen spezialisiert hat, investiert sie schon seit zwei Jahren nicht mehr in Mainland China. Gerade bei Anleihen sei die Trennung zwischen Staats- und Wirtschaftsinteressen kaum möglich, so Kirschner: „Der Großteil der chinesischen Green-Bond-Emittenten sind staatliche Banken. Aufgrund der engen Verknüpfung dieser Institute mit der Regierung sehen wir diese Emissionen unter sozialen und Governance-Aspekten sehr kritisch, selbst wenn sie mit einem Green Bond Label der einschlägigen Agenturen versehen sind. Daher haben wir uns trotz der in den vergangenen Jahren in den Indizes extrem gewachsenen Gewichtung Chinas entschieden, lokale Schuldner nicht mehr zu berücksichtigen.“

Green Bonds: laxe Definitionen

Ein weiteres Problem bei Anleihen ist die Tatsache, dass die Definition von Green Bonds in China sehr viel laxer ist. Bis vor kurzem war diese so offen, dass bis zu 50 Prozent der Emissionserlöse allgemeinen Refinanzierungsprojekten gewidmet werden konnten. Darunter befanden sich unter anderem auch Produzenten fossiler Brennstoffe und sogenannter „sauberer Kohle“. Die Climate Bond Initiative (CBI) hat deshalb im vergangenen Jahr mehr als 60 Prozent der chinesischen Green Bonds aus ihrer Datenbank ausgeschlossen. Doch hier ändert sich einiges, betont Inderst. So hat das chinesische Green-Bonds-Standard-Komitee im Juli 2022 neue Green-Bond-Prinzipien veröffentlicht, nach denen nun erstmals 100 Prozent der Erlöse nachhaltige Projekte finanzieren müssen. China hat zudem auch eine Common-Ground-Taxonomie mit der EU unterzeichnet, welche einen Mittelweg zwischen den Ansätzen der beiden Großmächte darstellen soll.

„Es ist klar, dass in China nicht nur hinsichtlich ESG-Reporting, sondern auch in substanzieller Hinsicht Nachholbedarf besteht“, sagt Inderst. Wer China ganz aus seinem globalen Anlageportfolio ausschließen will, sollte sich bewusst sein, dass man damit auch potentielle Investitionsmöglichkeiten vergibt, nicht zuletzt in grünen und anderen Technologiesektoren, warnt Inderst. Zudem seien die ESG-Standards in vielen anderen Schwellenländern auch nicht gerade einwandfrei. Letzten Endes ginge es dabei um den Prozess der Wandlung. Selbst in einem autokratischen System wie China können internationale Investoren auch hinsichtlich Governance und sozialen Faktoren durch Engagement durchaus etwas bewegen, oder zumindest im Mikro-Bereich zu Besserungen beitragen. Für dieses Argument spricht, dass China inzwischen für knapp ein Drittel aller globalen Kohlenstoffemissionen verantwortlich ist. Ein Kampf gegen den Klimawandel ohne China wird dadurch unmöglich.

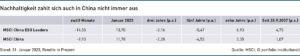

Jedoch stellt sich immer noch die Frage, wie man in China investieren kann, ohne Menschenrechtsverletzungen und Ausbeutung zu unterstützen. Eine weitere, von manchen Anlegern bevorzugte Option ist laut Inderst ein „Greater China Approach“, bei dem man in Firmen investiere, die in China operieren, aber nicht dort gelisted sind. Ernst Theodor Kirschner erklärt die Optionen: „Eine Alternative in chinesischen Yuan sind Green und Social Bonds von supranationalen Emittenten wie der Europäischen Investitionsbank oder der Weltbank. Diese sind nach internationalem Recht begeben, weisen eine AAA-Bonität auf und verwenden die Mittel transparent nach internationalen Standards.“ Für Inderst steht fest, dass China zu groß ist, um es in einer globalen Aktienstrategie außen vor zu lassen, gleichzeitig sind die ESG-Maßstäbe auch zu verschieden, um leichtfertige Entscheidungen zu treffen: „Es bleibt wichtig, dass man jede Anlageentscheidung gut recherchiert, transparent darlegt und dynamisch verfolgt“, betont er. Dafür brauchen Investoren aber auch die entsprechenden Kapazitäten. Man sollte sich nicht nur auf ESG-Indizes verlassen, die zudem ein erhebliches Konzentrationsrisiko aufweisen.

Autoren: Mona DohleSchlagworte: Aktien | Anleihen | China | Emerging Markets / Schwellenländer | Investmentfonds | Nachhaltigkeit/ESG-konformes Investieren

In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar