Eine Schweizer Pensionskasse setzt voll auf Nachhaltigkeit

Die große Masse der Schweizer Pensionskassen ist mit dem Thema Nachhaltigkeit noch nicht warm geworden. Es gibt jedoch Ausnahmen, und eine davon schon seit 1985.

Die nachhaltige Geldanlage führt bei Schweizer Pensionskassen ein Mauerblümchendasein. 2012 legten sie im Durchschnitt nur 5,4 Prozent der Assets in irgendeiner Weise „nachhaltig“ an, wie die aktuelle Pensionskassenstudie von Swisscanto belegt. 2007 lag diese Quote erst bei 1,7 Prozent. Auch eine Untersuchung des Eurosif – eine Dachorganisation der von der Finanzbranche lancierten nationalen Pendants wie dem deutschen Forum nachhaltige Geldanlagen – zeigt die Zurückhaltung: Von zehn befragten Schweizer Kassen hatten nur drei eine formulierte SRI-Policy. Angst vor Performance-Einbußen war der häufigste Grund für das Abseitsstehen. Die Kassenmanager nannten aber auch Ressourcenmangel oder einen zu geringen Wissensstand. Die Kassen mit einer erklärten Nachhaltigkeitsstrategie setzen vor allem auf die Ausübung der Aktionärsrechte. Ferner nutzen sie ein „negatives Screening“ bei der Wertpapierauswahl und legen in nachhaltige Spezialmandate an.

Diese Rezepte nutzt auch die Basler Pensionskasse „Stiftung Abendrot“. Sie ist Pionierin in Sachen nachhaltige Geldanlage unter den Schweizer Pensionskassen und nimmt für sich in Anspruch, schon seit der Gründung 1985 all ihre Gelder nachhaltig anzulegen. Das sei eigentlich auch kein großer Aufwand, findet Geschäftsführer Hans-Ulrich Stauffer. Er sieht heute bei vielen Kassenmanagern vor allem eine geistige Blockade. Denn „nachhaltig anlegen“ bedeute bei Weitem nicht, dass man alle Titel verkaufen und das Portfolio komplett drehen müsse. Die Abendrot-Gründer gehörten in der 80er Jahren zu denen, die auch gegen den Bau von Kernkraftwerken protestierten. Jüngst schrieb die „Basler Zeitung“ in einem Porträt: „Die Spurensuche bringt die unglaubliche Lebensgeschichte einer Gruppe vermeintlicher junger Wilder aus Basel an den Tag“. Für Stauffer, seine Mitstreiterin Eva Zumbrunn, heute gleichfalls in der Geschäftsleitung der Pensionskasse, und die anderen Gründer war „Abendrot“ eine Hilfe zur Selbsthilfe. „Mit der Einführung der beruflichen Vorsorge wurde zwangsgespart, und wir wollten wissen, wie das Geld angelegt wird“, sagt Stauffer. Und es wurde zum erklärten Ziel, die Investments nicht nur nach der Renditeerwartung zu verteilen.

1985 war „nachhaltig anlegen“ noch unbekannt

Deshalb fixierte der Anlageausschuss, dass Investments nicht nur bei Bonität und Ertragsaussichten, sondern auch in Sachen Gesundheit, Umwelt und Gerechtigkeit zu genügen hätten. „Damals gab es den Begriff des nachhaltigen Anlegens noch gar nicht“, erinnert sich Stauffer. Das Abendrot-Konzept hatte trotzdem Erfolg. Ende 2013 verwaltete die Kasse rund 1,2 Milliarden Schweizer Franken, hatte rund 1.300 angeschlossene Betriebe sowie etwa 11.000 Versicherte. Die Portfoliorendite betrug netto rund 5,8 Prozent.

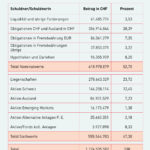

Die Asset Allocation ist auf den ersten Blick unspektakulär. Schwergewicht sind mit über 30 Prozent Franken-Obligationen von in- und ausländischen Schuldnern, weitere acht Prozent sind Franken-Hypotheken und Darlehen sowie zehn Prozent Euro- und Fremdwährungsobligationen. Schweizer Aktien machen 12,5 Prozent aus, Aktien Ausland über sieben Prozent. Dazu kommen etwas Private Equity (zwei Prozent), Infrastruktur und Cat Bonds. Zudem steckt über 23 Prozent in Immobilien. 2012 wurde eine Nettorendite von 6,1 Prozent erzielt, der Deckungsgrad belief sich auf 104,5 Prozent.

Abendrot arbeitet für die Wertpapieranlagen mit den Banken J. Safra Sarasin (Aktien und Bonds) und Julius Bär (Bonds) zusammen. Vergütet werden Flat Fees. Die längste Beziehung besteht zur Bank Sarasin, die zu den Pionieren der nachhaltigen Anlage gehört. Durch den dort erfolgten Eigentümerwechsel – Sarasin wurde 2011 von der brasilianischen Safra Group übernommen und mit der Bank J. Safra (Schweiz) fusioniert – hat sich am Angebot jedoch nichts geändert. Am Markt werde zurzeit viel von Nachhaltigkeit gesprochen, um neue Kunden zu akquirieren, findet Stauffer. Man bleibe jedoch lieber bei den Originalen. Bis heute sei das von Sarasin erstellte Selektionsraster für die Auswahl von Kapitalanlagen genügend, meint er. Dabei werden mit einem Branchen-Rating die ökologischen und sozialen Auswirkungen diverser Branchen gemessen und zueinander in Relation gesetzt. Je tiefer das Branchen-Rating ausfällt, je höher also die ökologischen und sozialen Auswirkungen und somit die potenziellen Risiken sind, desto höher liegt die Eintrittsschwelle für das Anlageuniversum. Dann wird in einem zweiten Schritt das Unternehmens-Rating beurteilt. Das heißt, wie gut ein Unternehmen gegenüber anderen Firmen innerhalb des Sektors mit den im Branchen-Rating identifizierten Umwelt- und Sozialrisiken umgehen. Aus dem Umwelt- und Sozialbereich werden Aspekte wie Umweltstrategie, Umwelt-Managementsystem oder Sozialstrategie und entsprechende Steuerungstools bewertet.

Am besten die schlechtesten ausschließen

Gegenüber dem verbreiteten singulär praktizierten oder reinen Best-in-Class-Ansatz ist Stauffer skeptisch. Es könne ja nicht sein, dass die umweltfreundlichste Fluglinie als nachhaltig bezeichnet werde. Abendrot hat diesem Gedanken folgend einige Branchen von Anfang an ausgeschlossen. Darunter fallen insbesondere die Atomtechnologie und Kriegsindustrie. Das Verdikt trifft auch die Automobilbranche. BMW, Daimler oder Volkswagen haben deshalb keinen Platz bei Abendrot. Wohl aber eine Toyota-Anleihe, da diese Firma viele Hybridfahrzeuge baut. Bei deutschen Aktien gibt es keine expliziten Ausschlüsse, es gilt das allgemeine Selektionsraster. Nicht im Portfolio sind laut Bestandsliste beispielsweise Deutsche Bank oder RWE, wohl aber Siemens, Münchner Rück, Allianz, Henkel oder Linde. Manchmal ist die Branchenbewertung schwierig. Bei Nahrungsmitteln finde man schließlich von Monsantos Gentechnik bis hin zum Biobauern eine Vielzahl nicht miteinander vergleichbarer Unternehmen. Also müsse die Brancheneinteilung mit Hilfe spezifischerer Kriterien erfolgen, um Nestlé aufnehmen, Syngenta aber ausschließen zu können.

Gerade bei Nestlé ist aber auch nicht alles in Butter. Stauffer kennt die gängigen Vorwürfe, die dem Konzern wegen des Ausbaus des Wassergeschäfts und im Zusammenhang mit ermordeten Gewerkschaftern in Kolumbien gemacht werden. Solche Faktoren könnten die Nachhaltigkeit durchaus infrage stellen. Sie werden über die Punktevergabe beim sozialen Rating berücksichtigt. „Auch wenn von 500 Kriterien drei jeden Tag in der Presse sind, kann man nicht wegen eines Elementes alles verurteilen“, meint Stauffer. Seiner Meinung nach verdienen 80 Prozent der heute gängigen Schweizer Aktien sowieso die Bezeichnung „nachhaltig“. Es gebe vielleicht fünf oder sechs Titel, die man ausschließen müsse, etwa Syngenta oder Transocean. „Wer die schlechtesten ausschließt, ist schon sehr viel weiter“, betont er. Aus diesen Aktien setzt Abendrot das Portfolio zusammen. Die Gewichtung orientiert sich nicht an Indizes, wie SMI oder SPI, sondern man erlaubt maximal vier Prozent pro Position. Für Bonds wird nach dem gleichen Schema vorgegangen. Die Aktionärsstimmrechte nimmt Abendrot über den Ethos Engagement Pool aktiv war. Auch mit Mikrofinanz möchte die Kasse nichts zu tun haben, um nicht via Kreditvermittler am Elend der Armen mitzuverdienen. „Aus unserer Sicht ist das ein Thema für NGOs“, sagt Stauffer.

Reinfall mit Solarenergie-Basket

Allerdings lief es mit der Nachhaltigkeit für Abendrot nicht immer glatt. Einst gedachte man alternative Energie zu unterstützen und kaufte einen stark auf deutsche Solarfirmen ausgerichteten Basket. Doch der Wegfall der Einspeisevergütung und die chinesische Konkurrenz rissen tiefe Wunden. Fünf der Basket-Firmen gingen pleite, der Rest kämpft noch. Abendrot verlor 30 Prozent der Investitionssumme. Im Nachhinein habe dieser Misserfolg auf Ebene des Stiftungsrats zu einer reservierten Haltung gegenüber Themenansätzen geführt, meint Stauffer.

Sehr zufrieden ist er unterdessen mit den Immobilienanlagen. Sie hätten eine geringe Korrelation zu den Wertpapieren, kleine Volatilitäten und stetigen Ertrag. In den vergangenen Jahren kaufte die Kasse wegen der hohen Bewertungen weniger Bestandsimmobilien. Hingegen konnte sich Abendrot einen Namen in der Umnutzung von Industriearealen machen. Mittlerweile würden Entwickler und Architekten sogar von sich aus auf die Pensionskasse zukommen. Derzeit sind fünf größere Projekte mit Volumen von bis zu 80 Millionen Franken in der Pipeline. Darunter auch einige in Deutschland. Dorthin diversifizierte Abendrot mit einer eigenen Tochtergesellschaft, nachdem sie sich von diversen indirekten Immobilieninvestments nur noch mit Verlusten trennen konnte. Im Herbst 2012 erwarb man das Holzmarktareal in Berlin. Im Frühling 2013 kam ein weiteres, noch größeres Grundstück von rund 20.000 Quadratmetern in Grenzach nahe Basel dazu. Nur zehn Fahrradminuten von Basel entfernt möchte man dort eine „ökologisch wegweisende Siedlung“ errichten. Vier bis fünf Prozent Bruttorendite vor Steuern erwartet Abendrot von den deutschen Liegenschaften.

portfolio institutionell, Ausgabe 2/2014

Autoren: Alexander Saheb In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar