Dividenden statt Fees

Mehr und mehr Geld fließt trotz sinkender Renditeerwartungen in Beteiligungsfonds und liegt dort auf Jahre fest. Darum kann es attraktiver sein, Mitinhaber der Asset-Management-Gesellschaft statt Limited Partner von deren geschlossenen Fonds zu sein. Aktien von gelisteten Private-Equity-Managern sind stark gestiegen. Angetrieben werden die Kurse von steigenden Assets under Management. Dieses Wachstum wird auch künftig gegeben sein.

Blackrock-Boss Larry Fink dürfte die Entwicklung der Tochter I-Shares auch im vergangenen Jahr mit Wohlgefallen betrachtet haben. Das weltweit in ETFs von I-Shares verwaltete Vermögen übertraf 2019 die zwei Billionen-Dollar-Marke. Zum Jahresende verbuchte I-Shares unter dem Strich weltweit 185 Milliarden Dollar frisches Kapital, der Marktanteil belief sich auf 33 Prozent. Entspannt zurücklehnen kann sich Fink auf den Billionen trotzdem nicht. Schließlich kann die ETF-Kundschaft ihr Geld von einem Tag auf den anderen wieder abziehen. Angenehmer stellt sich die Fungibilitäts-Thematik dagegen für die Anbieter geschlossener Fonds dar. Bei den Closed End Funds der Infrastruktur-, Immobilien-, Private-Equity- oder Private-Debt-Spezialisten kommen die Investoren erst nach Jahren wieder an ihr Geld. Darüber informiert beispielsweise die Carlyle Group gleich auf der ersten Seite einer aktuellen Unternehmenspräsentation: „Mehr als 98 Prozent der Gebühren generierenden Assets liegen in geschlossenen, langfristigen Fondsstrukturen.“ Carlyle managt auf verschiedenen Privatmärkten 222 Milliarden Dollar. Schön für die Carlyle-Eigner ist aber nicht nur, dass die Assets nicht mehr schnell abfließen können, sondern auch, dass diese, gerade im Vergleich zu ETFs, hohe Gebühren generieren. Die „Fee Related Earnings“, FRE, betrugen in 2019 450 Millionen Dollar. Wegen des Runs der Investoren auf die Private Markets und dem in der Branche angewachsenen Dry Powder darf Carlyle auch zu Recht davon ausgehen, dass die FRE weiterwachsen. Der Wettbewerber Apollo wartet mit der Kennzahl „Fee Generating Assets under Management“, FGAUM, auf, und beziffert diese im Report zum dritten Quartal 2019 mit 243 Milliarden Dollar. Aus den FGAUM ziehen die Apollo-Gesellschafter für die ersten neun Monate FRE von 661 Millionen Dollar. Auf der Hand liegt somit der Gedanke, ob man sich als Investor statt an den geschlossenen Fonds nicht besser an dem Asset Manager beteiligen sollte?

Technisch ist die Beteiligung an einer Management Company einfach, da viele Asset Manager an der Börse gelistet sind. Über die Börse kann ohne Mindestinvestments, leidiges Warten auf Capital Calls, J-Curve, Black-Box-Problem und unerwünschte Rückzahlungen sowie vor allem zu viel geringeren Kosten investiert werden – und dies noch liquide. „Aus meiner Sicht ist in den Private Markets die Höhe der Fees tatsächlich grenzwertig“, so KZVK-Vorstand Dr. Oliver Lang im Interview mit portfolio institutionell [Oktober 2019, S. 26ff.]. „Die Gebühren werden vom Vertrieb gern mit der hohen Sharpe Ratio gerechtfertigt. Unabhängige Studien zeigen aber, dass, wenn man das Rendite-Risiko-Profil von Private-Equity-Portfolien faktorbasiert am Aktienmarkt rekonstruiert und technische Unterschiede in der Bilanzierung korrigiert, von der Vorteilhaftigkeit der Sharpe Ratio nicht viel übrig bleibt.“ Listed Private Equity hält Lang darum grundsätzlich nicht für uninteressant. „Auch, weil sich bei Private Equity im Vergleich zu Listed Equity durch die seltenere Bewertung am zugrundeliegenden ökonomischen Risiko ja nichts ändert. Ich glaube daher, dass man die Asset-Klasse mit gelisteten Unternehmen und Fonds besetzen kann.“

Über entsprechende Investments informierte das Global Private Equity Barometer von Coller Capital im Sommer 2018. Laut dem damaligen Barometer haben sich Investoren, die sich über Spezialfonds an den Managementgesellschaften der General Partner beteiligen, zu einer festen Größe bei Private Equity entwickelt. Jeder sechste Limited Partner investiere bereits in diese Strategie. Laut Coller Capital dürfte dieser Anteil in der Zukunft auf über ein Drittel steigen. „Die verschiedenen Facetten des Private-Equity-Marktes entwickeln sich stetig weiter“, kommentierte Michael Schad, Partner bei Coller Capital. Es sei interessant zu sehen, dass Investitionen in GP Management Companies in kurzer Zeit weite Akzeptanz in der Investorenwelt gefunden hätten. Vor zwei Jahren berichtete am Rande der Superreturn-Konferenz auch Heiko Bensch, Senior Portfolio Manager für Alternative Investments der Talanx, dass ihm nun direkte und indirekte Beteiligungen an General Partnern angeboten werden. Auch mit Blick auf mögliche Interessenskonflikte sieht Bensch Beteiligungen dieser Art kritisch: „Bei einer Fondsprüfung schlägt negativ zu Buche, wenn ein anderer Finanzinvestor am Ergebnis des Managers beteiligt und an einer bloßen Steigerung der Fee-Einnahmen interessiert ist.“ Stand heute sind GP-Stakes nach wie vor attraktiv. „Die Strategie, Anteile an GP-Managementgesellschaften zu kaufen, zieht unverändert das Interesse von LPs auf sich“, sagt Michael Schad in einer aktuellen Stellungnahme. „Es gab einige große Transaktionen, und spezialisierte GPs suchen weiterhin nach zusätzlichem Kapital.“

Auf jeden Fall hinterfragen sollten GP-Investoren, warum ein Manager denn überhaupt willens ist, Anteile abzugeben. Schließlich sollten die Asset Manager aus operativen Überlegungen mehr Interesse daran haben, dass Finanzinvestoren mit ihrem Kapital Fondsanteile und nicht Gesellschaftsanteile zeichnen. Für Transaktionen von Gesellschaftsanteilen sollten sich aber auch Limited Partner interessieren. „Die Interessen von Aktionären und Gesellschaftern sowie Fondsinvestoren sind unterschiedlich. Bestandteil einer jeden Due Diligence muss darum die Analyse der Eigentumsverhältnisse sein“, mahnt Detlef Mackewicz. Für den langjährigen Private-Equity-Berater sind Nachfolgeregelungen der einzige (gute) Grund, warum sich die Eigner von Anteilen eines erfolgreichen Beteiligungsmanagers trennen sollten: „Gut laufenden, großen Buyout-Gesellschaften bleibt im Normalfall nur der Weg an die Börse, da der Wert der von der Gründergeneration abzugebenden Anteile die finanziellen Möglichkeiten der verbleibenden Partner bei weitem übersteigt.“ Zu Verkäufen von GP-Stakes kam es laut Mackewicz in der jüngeren Vergangenheit öfters, weil in der Branche vermehrt altersbedingte Nachfolgeregelungen zu organisieren waren. Coller-Partner Schad nennt neben Generationswechseln den Ausbau von Management-Ressourcen als weiteres Ziel von GPs beim Verkauf von Minderheitsbeteiligungen.

Kritisch zu beleuchten ist auch der Punkt, ob es sich bei GP-Beteiligungen überhaupt um Private Equity handelt. Ein direkter Zugang zu Private-Equity-Deals besteht schließlich nicht. Darum investiert beispielsweise der LP Active Value Fund der LPX Group, der über entsprechende Aktien Private-Equity-Exposure aufbauen will, nicht in Fondsmanager, die nicht auch Investments auf ihrer Bilanz halten. Investments in reine Asset Manager sind für den Fonds lediglich eine Wette auf das Wachstum der Assets under Management. Investiert ist der Fonds beispielsweise in Eurazeo, GIMV, HG Capital, Onex oder Wendel. Für die Aktionäre dieser Werte ist der Discount zum Net Asset Value der Beteiligungen als Orientierungspunkt von großer Relevanz.

Gelistete Manager laufen besser als gelistete Fonds

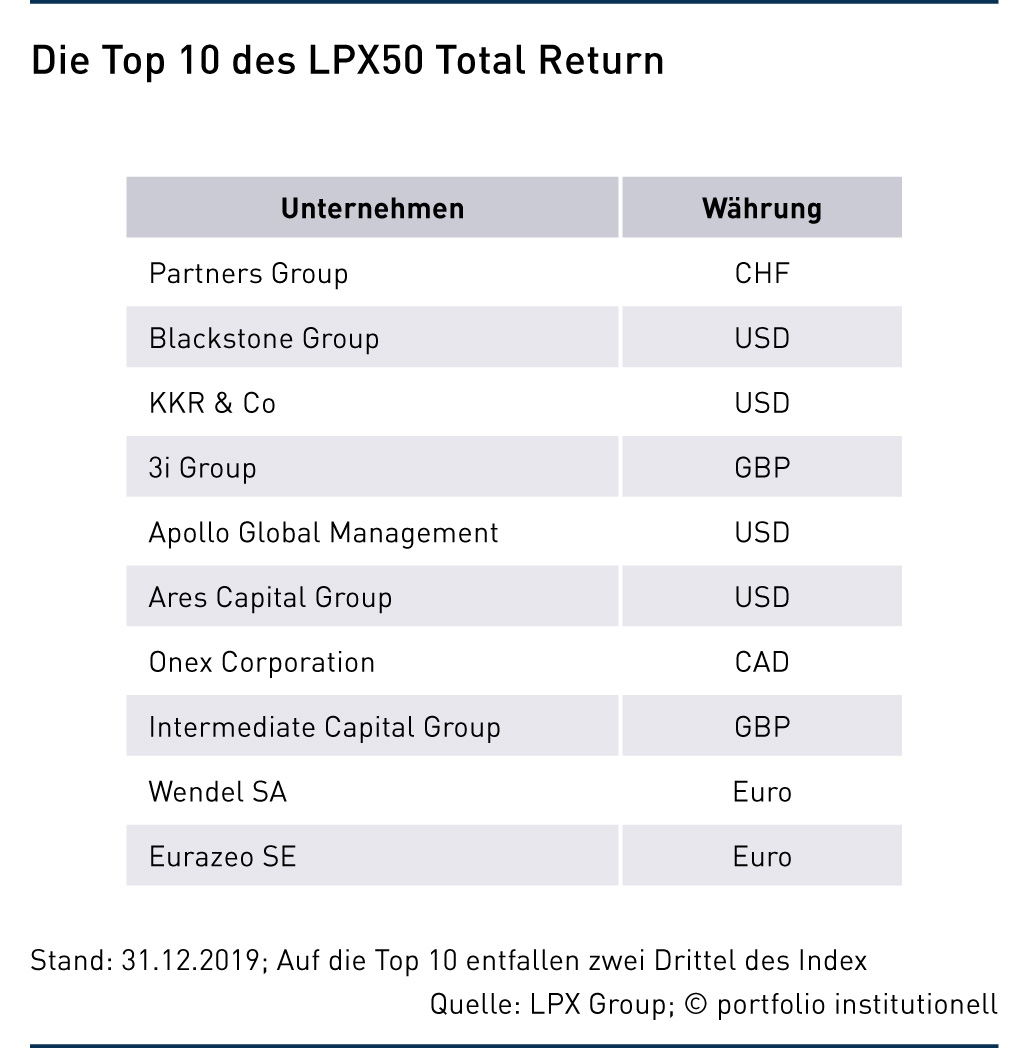

Der bekannte LPX50-Private-Equity-Index der LPX-Gruppe besteht teils aus gelisteten Beteiligungsfonds wie zum Beispiel 3i, teils aus gelisteten Managementgesellschaften. Besser gelaufen sind in der Vergangenheit laut LPX-Geschäftsführer Michel Degosciu meist die gelisteten Managementgesellschaften. Beispielsweise haben die Aktien der Partners Group seit dem IPO 2006 um über 1.000 Prozent zugelegt. Eine solche Wertsteigerung hätten die Limited Partner der Fonds der Partners Group auch gerne gehabt. Attraktiv waren die Anteilsscheine aber auch wegen der Dividenden. Diese stiegen dank sprudelnder Gebühreneinnahmen von 2,65 Franken kontinuierlich auf 22 Franken für das Geschäftsjahr 2018. Die Aktien der amerikanischen Apollo stiegen in fünf Jahren um 210 Prozent, trotzdem liegt die Dividendenrendite für das laufende Jahr bei über fünf Prozent. Bei Blackstone sind es 750 Prozent in zehn Jahren und eine Dividendenrendite von knapp fünf Prozent. Dagegen erzielte der Private-Equity-Index LPX Composite Total Return, der in der Finanzkrise etwa zwei Drittel seines Werts verlor, in den vergangenen zehn Jahren eine Gesamtrendite von „nur“ 324 Prozent. Der Discount des Index schrumpfte im vergangenen Jahr im Vergleich zu 2018 von minus 21 auf minus 7,5 Prozent.

Die Attraktivität, über die Börse in Listed Real Assets zu investieren, sinkt mit schrumpfenden Discounts. Mit Blick auf die schönen Kursentwicklungen sind aber auch die Aktien von Management Companies – kurz: Mancos – weniger attraktiv geworden. Aktien von Carlyle und Apollo legten im Jahr 2019 um über 100 Prozent zu. Attraktiv bewertet sind die Anteilsscheine aber immer noch. Vor allem aber dürften künftig eher die Assets under Management der Gesellschaften – und damit die Gebühreneinnahmen – weiter steigen als die Fondsrenditen. „Bei den Fondskonditionen hat sich nicht viel verändert. Trotzdem, und trotz reduzierter Renditeziele, bleibt Private Equity für Limited Partner attraktiv“, konstatiert Detlef Mackewicz. Genährt werden die Dividenden mehr von den Management Fees als von den Performance Fees. Letztere müssen künftig trotz eines allseits erwarteten Rückgangs der Fondsrenditen auch nicht unbedingt niedriger ausfallen. Oft gelingt es nämlich den General Partnern dank ihrer guten Verhandlungsposition, sich über die Absenkung der Hurdle Rate schadlos zu halten. Diese Effekte werden die Bewertung von vertriebsstarken Beteiligungsgesellschaften weiter antreiben.

Möglichkeiten, in den beiden Asset-Klassen Infrastruktur und Immobilien in die Gebühreneinnahmen von Asset Managern zu investieren, sind dagegen weniger gegeben. Beispielsweise investiert der Infrastrukturfonds von La Française in Aktien von Betreiberunternehmen wie Fraport oder Hamburger Hafen. Zumindest die Branchengröße Brookfield investiert über die gelistete Gesellschaft Brookfield Asset Management sowohl das Geld von Infrastrukturinvestoren als auch eigenes Geld.

Wenige Mancos bei Infrastruktur und Immobilien

In der Asset-Klasse Immobilien partizipieren Aktionäre normalerweise an Mieten und realisierten Wertsteigerungen. Eine Ausnahme von dieser Regel ist die Patrizia AG, deren Dividendenpolitik auf dem Wachstum der Assets under Management und der Fee-Einnahmen basiert. Als Teil ihrer „Equity Story“ weist Patrizia auf die vorhersehbaren Management Fees hin: 69 Prozent der AuM sind für mehr als zehn Jahre sicher. Drei Prozent der Patrizia gehören der Allianz. Bei der Corestate AG kommt immerhin der Großteil der Erlöse aus dem Asset und Property Management. „Mit seinem wiederkehrenden Gebührenmuster unterstreicht dieser Umsatzanteil das nachhaltige Wachstum des Geschäfts, das durch die anhaltende Nachfrage- und Angebotslücke im deutschen Wohnungsmarkt getrieben wird“, kommentiert das Management. Anders als den Immobilieninvestoren kann den Aktionären die zitierte Lücke und die daraus resultierende Preisentwicklung erst einmal egal sein. Definiert man Immobilien sehr breit, bietet die Börse viele Investmentmöglichkeiten. So ist der neu aufgelegte Global-Real-Estate-Investments-Fonds der Deutsche Finance Group aktuell zu drei Viertel in bestandshaltende Immobilienaktien und Reits investiert, und partizipiert an wiederkehrenden Mieterträgen und Wertsteigerungen. Weiter im Portfolio sind immobiliennahe Unternehmen wie beispielsweise Dienstleister, Bauzulieferer oder Proptechs. Klassische Asset Manager kategorisiert Fondsmanager Michael Steindler grundsätzlich nicht als Immobilienaktien ein, sondern eher als Dienstleister. „In Asset Manager können wir selbstverständlich auch investieren, die wenigen pure Plays sind derzeit aber für unsere Strategie zu teuer.“

Aktien von Beteiligungsgesellschaften statt Zeichnungen von Beteiligungsprogrammen können aber allenfalls für kleinere Investoren oder für Anleger, denen die Zeichnung von Top-Quartile-Fonds nicht gelingt, eine Alternative sein. Anleger sollten sich auch zwischen den beiden Alternativen entscheiden, da Income- und Wertsteigerungsstrategien sehr unterschiedlich sind und sich wegen der gegensätzlichen Perspektiven eigentlich ausschließen. Auch Oliver Lang bleibt trotz seiner Wertschätzung von Listed Private Equity auf Abstand. „Für die Lösungen, die Listed Private Equity bietet – Liquidität und laufende Dividendenerträge – haben wir als echter Langfristinvestor ohne akuten Cashflow-Bedarf nicht die passenden Probleme“, so KZVK-Vorstand Oliver Lang. Zudem verwies der KZVK-Vorstand im Interview darauf, dass man als Limited Partner direktere Möglichkeiten hat, ethisch-nachhaltige Anlageziele umzusetzen. Die stark wachsende Zusatzversorgungskasse will Private-Equity- und Infrastrukturfonds auch jährlich mit einer Milliarde Euro dotieren. Auch wenn allein Blackstone eine Marktkapitalisierung von etwa 80 Milliarden Dollar aufweist, wäre es über Aktien noch schwieriger, diese Volumina zu allokieren.

Michael Lindauer, Private-Equity-Experte der Allianz, argumentierte im Interview [Dezember 2019, Seiten 28ff.] unter anderem mit besseren Governance-Potenzialen pro Beteiligungsprogramme: „Private Unternehmen haben monatliche Boardmeetings und nicht nur eine jährliche Hauptversammlung. Somit werden diese enger geführt.“ Auch bestehe kein Druck, jedes Quartal einen Rekordgewinn auszuweisen, oder für Aktionäre, in einer Krise verkaufen zu müssen. Zu Beteiligungen an gelisteten Managern sagte Lindauer: „Strategien, Minderheitsgesellschafter einer Fondsgesellschaft zu werden, gibt es mittlerweile. Wir könnten die Aktien auch relativ einfach kaufen. Wir legen den Fokus aber lieber auf die Fondsrenditen und wollen uns nicht davon abhängig machen, dass sich die Assets under Management und damit die Gebühreneinnahmen erhöhen.“ Außerdem: „Als Limited Partner sind höhere Renditen möglich – auch nach Gebühren.“

Bei dem einen oder anderen institutionellen Anleger sind womöglich nicht nur finanzielle oder strategische Argumente für die Abwägung von Listed Private Equity ausschlaggebend. Ein gewisses Vergnügen lässt sich ja auch aus dem Gedanken ziehen, dass man als Aktionär von den Fees der Kollegen anderer Versicherungen und Pensionskassen in Form von Dividenden profitiert. Diese Freude lauthals kund zu tun, ist aber nicht ratsam.

Autoren: Patrick EiseleSchlagworte: Aktien | Immobilien | Infrastruktur | Private Equity

In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar