Die Laufzeit hoch, die Bonität runter

Wie buchstabiert man Anlagenotstand? Ganz einfach: B, O, N, D und S! Der Negativzins frisst sich durch immer mehr Fixed-Income-Segmente. Um dem Anlagenotstand zu entkommen, beschreiten Investoren vor allem zwei Wege: Mehr Credit- und mehr Durationsrisiko. Darüber – und auch über andere – Möglichkeiten tauschten sich Investoren und Asset Manager (virtuell) auf dem Tag der Institutionellen Kapitalanlage, TIK, der WM-Gruppe aus.

Eine möglichst lange Duration erweist sich seit Anfang der 80er-Jahre als richtiges Anlagerezept. Zum „Durationslager“ zählt Axel Bendiek, der das Treasury-Referat im Ministerium der Finanzen des Landes Nordrhein-Westfalen leitet. Diese Einheit steuert den Kapitalmarktauftritt des Landes und emittiert dafür auch Anleihen mit Laufzeiten von 100 Jahren – zuletzt im Januar mit einem Kupon von 0,95 Prozent (siehe hierzu auch die Seiten 33ff.). Im Vergleich zu den vorhergehenden 100-Jahre-NRW-Emissionen ist die Zahl der Investoren weiter gestiegen, der Kupon jedoch weiter gefallen. Der 49-jährige sitzt aber auch im Anlageausschuss des mehr als 13 Milliarden Euro zählenden NRW-Pensionsfonds. Passend zu einer Altersvorsorgeeinrichtung sucht Nordrhein-Westfalen lange Durationen und ein nur sehr geringes Credit Risk. „Wir halten Pfandbriefe und öffentliche Anleihen mit A-Rating sowie Unternehmensanleihen mit Rating im Bereich Investment Grade. Wir haben nicht vor, höhere Credit-Risiken zu nehmen“, erklärt Bendiek. Da der Pensionsfonds sich selbst auferlegt hat, zum einen keine negativen Einstiegsrenditen zu akzeptieren und zum anderen eine angemessene Überrendite zu den eigenen Finanzierungskonditionen zu erzielen, braucht es im Einzelfall zwangsläufig auch höhere Durationen. Hierfür eignen sich Staatsanleihen mit Laufzeiten von 20 bis 30 Jahren aus dem Euroland. Bei Pfandbriefen, deren Laufzeit typischerweise nicht mehr als zehn Jahre beträgt, fällt es aber immer schwerer, noch positiv rentierende Emissionen zu finden. Höhere Renditen sucht man in Düsseldorf in einer anderen Asset-Klasse: Die Aktienquote beläuft sich auf 30 Prozent.

Ein hohes Durationsrisiko wäre dagegen für Dr. Steffen Gehring von Südwestmetall wenig passend. Für den Arbeitgeberverband der Metall- und Elektroindustrie in Baden-Württemberg hütet Gehring quasi die Streikkasse der Arbeitgeber – und deren Liquiditätsanforderungen orientieren sich an den Tarifverträgen. „Darum legen wir eher kurzfristig an und gehen dafür gut diversifiziert in das Credit-Risiko“, erklärt Steffen Gehring, für den eine gute fundamentale Analyse sehr wichtig ist, um Ausfallrisiken im Griff zu haben. Zur Credit-Strategie der Südwestmetaller zählen auch Hybrids. Bei hybriden Anleihen handelt es sich um nachrangige Unternehmensanleihen, die zudem vom Emittenten zu bestimmten Terminen gecallt werden können. „Auch dadurch ist unsere Duration eher kurz“, so Gehring.

Wie Metzler Asset Management in der Statement-Publikation von portfolio institutionell 2019 schrieb, ist es Usus, dass dieses Rückzahlungsrecht des Emittenten zum ersten Call-Termin auch genutzt wird, sodass die tatsächliche Laufzeit der Anleihe normalerweise fünf bis sechs Jahre beträgt. Für regulierte Anleger besonders attraktiv ist nicht allein der höhere Kupon, sondern die Bonität. Entgegen der häufigen Vermutung, so die Experten von Metzler, dass Nachranganleihen überwiegend im High-Yield-Bereich zu finden sind, besteht das Anlageuniversum tatsächlich zu über 75 Prozent aus Investmentgrade-Anleihen. Ein wichtiger Grund hierfür sei, dass es gerade die global agierenden Großunternehmen mit starker Bonität vergleichsweise einfach haben, genügend Investoren für ihre Nachranganleihen zu finden.

Auf dem digitalen TIK widmete sich Andreas Dimopoulos ausführlich Corporate Hybrids. Eines von vielen Beispielen des Leiter Fonds- und Portfoliomanagement Renten bei der Signal Iduna Asset Management waren zwei Emissionen von Telefonica mit vergleichbarer Laufzeit: Während die mit BBB-geratete Senior-Anleihe Ende 2020 mit -0,26 Prozent rentierte, betrug die Rendite der Hybrid-Anleihe 1,75 Prozent. Deren Rating ist allerdings mit BB im Non-Investment-Grade. Beim Pipeline-Betreiber Enbridge, der selbst ein Baa2-Kreditrating hat, ist das Emissionsrating mit Baa3 noch im Investment-Grade. Die Rendite des nachrangigen Dollar-Bonds liegt bei 4,64 Prozent, die Fälligkeit im Jahr 2077 und der nächste Kündigungstermin in 2030. Sollte Enbridge also nicht kündigen, wird die Laufzeit deutlich länger. Allgemein sind für Dimopoulos die Risiken aus der Hybrid-Komponente größer als Nachrang-, Emittenten- und Zinsänderungsrisiko zusammen.

Renditefaktoren: Nachhaltigkeit und Kosten

Zwei weitere Möglichkeiten für Fixed-Income-Anleger, um Renditen zu optimieren: Nachhaltigkeit und Kosten. „Durch eine nachhaltige Kapitalanlage erwarten wir für Aktien und Corporate Bonds eine langfristig bessere Performance. Nachhaltigkeit wirkt wie ein Smart-Beta-Faktor“, erläutert Bendiek. Angewandt werden für Unternehmensanleihen dieselben Nachhaltigkeitskriterien wie im Aktienportfolio, wobei man in Nordrhein-Westfalen gegenüber fossilen Energien eine größere Toleranz pflegt. Verwaltet wird das NRW-Pensionsportfolio vergleichsweise kostenarm im Direktbestand. In der Aktienanlage bildet das Team des Pensionsfonds in Kooperation mit der Deutschen Bundesbank zwei zusammen mit den Ländern Baden-Württemberg, Brandenburg und Hessen entwickelte Nachhaltigkeitsindizes ab. Im Bereich Unternehmensanleihen ist ein externer Vermögensverwalter für das Land tätig. Im restlichen Anleiheportfolio entscheidet der Anlageausschuss, beraten durch die Bundesbank, über die Einzeltitelauswahl. „Jeder Bond muss sich für ein Buy-and-Hold eignen“, so Bendiek.

Bei Südwestmetall wird zumindest ein großer Teil des Anleiheportfolios direkt, also von Steffen Gehring, verwaltet. „Das ist Fluch und Segen zugleich“, so Gehring. Ausfälle im Direktbestand sind besonders schmerzhaft. Dafür helfen die Erfahrungen im Rahmen der eigenverwalteten Portfolien, mit den externen Asset Managern auf Augenhöhe diskutieren zu können. Nicht zuletzt liegen die Kosten für die Bewirtschaftung des Direktbestands – auch wenn noch externes Research hinzugekauft wird – unter denen von aktiven Mandaten.

Immer mehr Bedeutung gewinnen ESG-Faktoren beim Asset Manager Candriam für die Risikoeinschätzung. Vertreten war die New-York-Life-Tochter auf dem Bond-Panel durch Dr. Stefan Keller. Eine wichtige Rolle im Nachhaltigkeitsansatz nehmen bei Candriam soziale Aspekte ein. „Dadurch bekommen wir eine höhere Qualität in das Portfolio“, so Keller. Auf Länderebene achtet Candriam bei den sozialen Belangen unter anderem auf demokratische Strukturen. Dadurch fällt ein stark wachsender Markt aus dem Universum: „In unseren ESG-Fonds befinden sich keine chinesischen Staatsanleihen“, erklärt Keller.

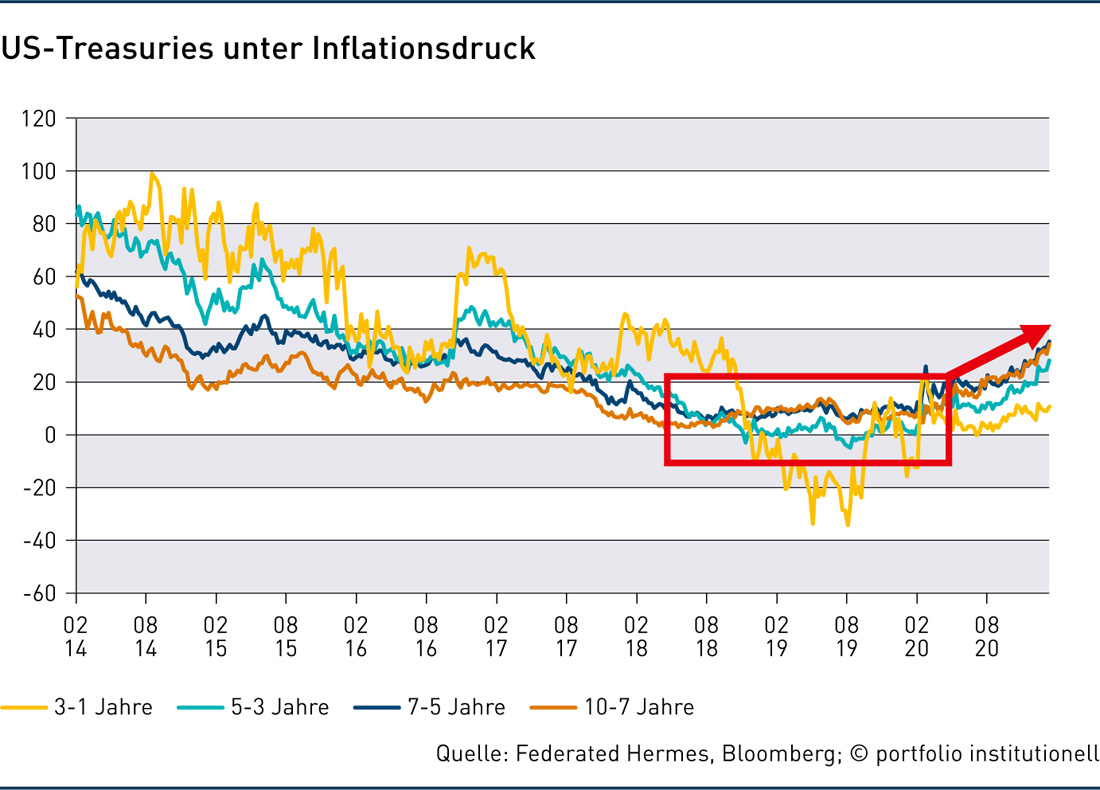

Für einen globalen Asset Manager ist natürlich auch die Beschäftigung mit Durations- und Credit-Risiken Pflicht. In den USA hält Candriam die neue Washingtoner Administration für einen „Game Changer“. „Dass die Demokraten durchregieren können, unterstützt die Konjunktur und könnte für einen Zinsanstieg sorgen. Anleger sollten die Duration also eher kurz fahren und High Yields präferieren“, so Keller. „In Europa sind wir dagegen bei der Duration neutral und bevorzugen Investment-Grade-Anleihen.“ Ebenfalls auf der Empfehlungsliste: Wandler, Emerging Markets, die europäische Peripherie, Australien – und mit Blick auf die großen Anti-Deflations-Anstrengungen im Markt zum Schutz Inflation Linked Bonds. Gefahr droht aber auch auf der Credit-Seite. Ende Januar mahnten beispielsweise die Aufseher der EZB die Banken erneut zur Vorsorge für eine mögliche Welle an Kreditausfällen als Folge der Corona-Krise. „Es mag überraschen, dass in dieser schlimmen Krise die Ausfallraten so gering sind“, erklärt Keller. Ursache hierfür seien die Staatshilfen. „Anleger sollten aber damit rechnen, dass es künftig trotz niedriger Zinsen mehr Defaults gibt.“

Autoren: Patrick EiseleSchlagworte: Anleihen | Staatsanleihen | Unternehmensanleihen

In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar