Der Zins ist zurück

Die aktuell hohe Inflation und die Wirren rund um den Ukraine-Krieg drücken nicht nur auf die Aktien-, sondern auch auf die Anleihemärkte. Die Verzinsung für Staatsanleihen höchster Bonität ist wieder da, die Volatilität ist massiv. Was bedeuten diese Entwicklungen für institutionelle Anleihe-Investoren? Und wie wirkt sich die geldpolitische Straffung auf die Corporate-Bond-Märkte aus?

Seit dem 24. Februar herrscht Krieg in der Ukraine. Die Kriegsfolgen haben Preissteigerungen bei Öl und Gas befeuert, die ohnehin steigende Inflation wurde angefacht. In der Folge stiegen die Teuerungsraten in den USA auf über acht Prozent und in Europa wie hierzulande stark an. Im April betrug die Inflationsrate für Deutschland 7,4 Prozent und lag im Euroraum laut bestätigten Zahlen ebenfalls bei 7,4 Prozent. Zur gleichen Zeit sorgen Lieferengpässe in der Industrie bedingt einerseits durch das Kriegsgeschehen und die gestiegenen Energiepreise, andererseits durch massive Lockdowns im Exportland China für geopolitische und wirtschaftliche Unsicherheiten. Die Volatilität an den Märkten ist massiv gestiegen.

Eine Nachricht dieser Tage, die bei institutionellen Investoren dagegen her für ein Aufatmen sorgt, ist allerdings die lang ersehnte Zinswende. Sie ist wieder da, die (positive) Rendite bei Staatsanleihen mit Triple A-Rating. Börsennotierte zehnjährige Bunds rentierten Mitte Mai bei etwa 1,01 Prozent, wohingegen sie über viele Jahre für Anleger nur unter negativen Vorzeichen zu haben waren. Die Umlaufrendite für Anleihen in Deutschland stieg zwischenzeitlich auf ein Hoch von 0,98 Prozent (9. Mai 2022) und ist seitdem wieder etwas gesunken.

Ihren Anfang nahm die Entwicklung aus steigender Inflation mit in der Folge steigenden Zinsen an den Kapitalmärkten zunächst in den USA. Im April 2022 war an den Anleihemärkten dann ein Abflachen beziehungsweise eine leichte Invertierung der US-Zinsstrukturkurve zu beobachten, was bedeutet, dass die Renditen für US-Staatsanleihen mit zwei Jahren Laufzeit leicht höher lagen als die für zehnjährige US-Treasuries. Dieses Phänomen wird gemeinhin als Warnzeichen dafür gedeutet, dass eine wirtschaftliche Rezession droht. Auch die Zinsstrukturkurve für den Euroraum hat sich derweil stark abgeflacht. Gleichzeitig sorgt die steigende Inflation in den USA und in Europa bei Verbrauchern wie Unternehmen für Kostendruck.

Für Lebensversicherer Entlastung

Insbesondere bei Lebensversicherern sorgt die Zinswende für etwas Entspannung. So äußert sich Andreas Gründemann, Bereichsleiter Vermögensverwaltung, -planung, und -controlling bei der Signal Iduna, verhalten optimistisch: „Der Zinsanstieg ist für uns als Gruppe mit einem starken Fokus auf der Personenversicherung (Lebens- und Krankenversicherung) zunächst positiv und sorgt für eine spürbare Entlastung.“ Die Wertverluste bei den Anleihebeständen führten zwar zu stillen Lasten, was aber keinen verstärkten Handlungsdruck nach sich zöge: „Wir werden sicher ein paar Wertberichtigungen sehen, aber da wir nach HGB bilanzieren und unser Anlagehorizont längerfristig ist, entsteht hier kein nachhaltiger Handlungsdruck“, so Gründemann. Bei der Neuanlage favorisiert die Signal Iduna liquide Titel mit hoher Bonität, ist bei Staatsanleihen jedoch zurückhaltend. Der Trend gehe eher „raus aus illiquiden Positionen“ hin zu einem „Flow to Quality“, wie Andreas Gründemann die aktuelle Anlagepolitik beschreibt. Man investiere bei der Fixed-Income-Neuanlage derzeit verstärkt in Pfandbriefe und Bankschuldverschreibungen. Aufgrund der langfristigen Verbindlichkeiten auf der Verpflichtungsseite in der Lebens- und Krankenversicherung favorisiert der Kapitalanleger Durationen von in der Regel acht und zehn Jahren.

Kapitalanleger Andreas Gründemann von der Signal Iduna rechnet damit, dass sich die derzeitige Inflationsrate von sieben bis acht Prozent im Jahresverlauf etwas abschwächen wird und „sich dann auf einem etwas niedrigeren Niveau einpendelt. Wir erwarten derzeit eine Stabilisierung des Zinsniveaus bei zwei Prozent im Euro-Swap-Segment.“ Auf die invertierte Zinsstrukturkurve in den USA reagiere man nicht mit einer veränderten Strategie. „Aber taktisch spielt das für uns schon eine Rolle bei der Steuerung unserer Risikobudgets“, so Gründemann.

Michael Hünseler, Leiter Aktives Anleihemanagement bei der Meag, schätzt, dass angesichts der anhaltenden geopolitischen Unsicherheiten, die der Krieg in der Ukraine zusätzlich verschärft, sowie angespannter globaler Lieferketten die Inflationsraten sich auf einem höheren als von den Zentralbanken angestrebten Niveau, das bei zwei Prozent liegt, stabilisieren werden. Die Gefahr einer Rezession infolge einer Verschärfung des geldpolitischen Kurses sei derzeit jedoch noch gering. Das Verhalten der Notenbanken hinsichtlich der Bekämpfung der Teuerung ist aus Hünselers Sicht ein entscheidender Faktor für die Entwicklung bei Anleihen: „Vieles wird davon abhängen, ob die Inflation ihren Höhepunkt bereits erreicht hat oder ob es bei dauerhaften Preissteigerungen bleibt – und davon, wie die Notenbanken darauf reagieren“, sagt Hünseler.

Noch Zurückhaltung bei Corporate Bonds

Wenngleich der erfahrene Anleiheexperte der Meag mit der Richtung der Marktentwicklung gerechnet hatte, so zeigt er sich dennoch überrascht von der Heftigkeit und Intensität der bisherigen Entwicklung an den Anleihemärkten und den starken Kursrückgängen „Zum Beispiel haben die Kurse zehnjähriger Bunds von Jahresanfang bis Ende April im Schnitt etwa 7,5 Prozent eingebüßt“, stellt Hünseler fest. Dabei haben nicht nur die Anleihen deutlich verloren – auch Aktien standen unter erheblichem Druck. Nach langen Jahren nahezu stetig sinkender Zinsen – eine Folge der ultralockeren Geldpolitik der großen Industrienationen – trifft diese Entwicklung viele Investoren unvorbereitet. „Das ist eine heikle Situation“, beschreibt Hünseler die Entwicklung im Frühjahr an den Kapitalmärkten. „Wenn Anleger aus Aktien herausgehen, profitieren davon normalerweise zumindest teilweise die Anleihemärkte. In diesem Fall geht der Druck auf die Aktien jedoch auch von den steigenden Anleiherenditen aus.“

Mit der anziehenden Inflation zum Jahreswechsel hatten inflationsindexierte Anleihen zunehmend starken Zulauf erfahren. Diese spielen im Portfolio der Signal Iduna jedoch keine wesentliche Rolle, erläutert Andreas Gründemann. „Die Absicherung gegenüber Inflationstendenzen auf der Aktivseite steuern wir nicht über das Bond-Portfolio, sondern über andere Asset-Klassen wie Immobilien, Aktien oder Infrastruktur.“ Darüber hinaus werde die Liquidität im Fixed-Income-Bereich rollierend gemäß den Zinssteigerungstrends angelegt. „Bei Corporate Bonds sehen wir zurzeit noch keine höheren Bonitätsrisiken“, sagt Andreas Gründemann. Bei der Branchenselektion lohne jedoch ein scharfes Auge, denn die geopolitischen und wirtschaftlichen Auswirkungen des Krieges in der Ukraine teilten die Unternehmen verschiedener Branchen zunehmend in Gewinner und Verlierer der Krise ein.

Auch nutzt die Versicherung Hochzinsanleihen und Emerging-Market-Anleihen als Beimischung, diese nehmen jedoch weniger als zwei Prozent der Kapitalanlagen ein, so Gründemann. Bei der Signal Iduna Lebensversicherung liegen laut Geschäftsbericht 2020 etwa 18,3 Prozent der Kapitalanlagen von insgesamt 20,2 Milliarden Euro in Inhaberschuldverschreibungen und anderen festverzinslichen Wertpapieren. Ein großer Anteil an Fixed Income sind zudem mit 22,2 Prozent der Kapitalanlage auch Hypotheken. Die Signal Iduna richtet ihre Kapitalanlage zunehmend nachhaltig aus und hat für Neukundengelder zum Jahresanfang 2022 eigens eine neue Lebensversicherungsgesellschaft gegründet, deren Anlagefokus auf nachhaltigen Investments liegt und bei der fossile Geschäftsmodelle generell vom Anlageuniversum ausgeschlossen sind. Noch sei die neue Gesellschaft jedoch mit rund 100 Millionen Euro in 2022 noch klein im Volumen ihrer Kapitalanlage, so Andreas Gründemann.

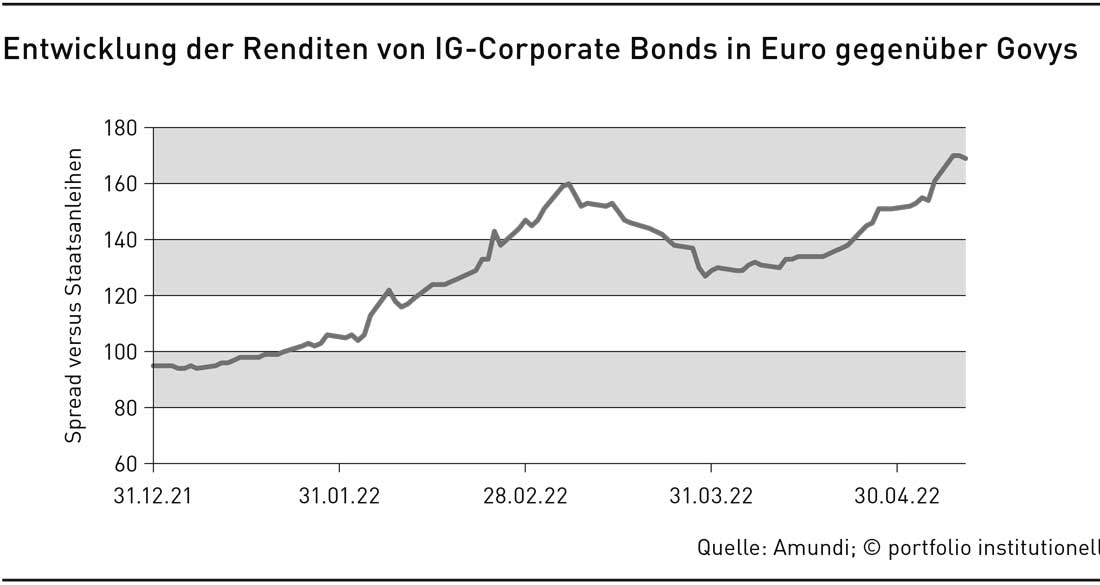

Michael Hünseler hat zudem verfolgt, wie die Risikoprämien bei Unternehmensanleihen spürbar angezogen haben, was in einem solchen Marktumfeld zu erwarten sei. Höhere Zinsen bedeuten steigende Refinanzierungskosten und führen so dazu, dass Geschäftsmodelle auf ihre finanzielle Stabilität hin hinterfragt werden, so Hünseler von der Meag. Jedoch hätten die Unternehmen die Phase extrem niedriger Zinsen dazu genutzt, sich zu äußerst günstigen Konditionen langfristiges Fremdkapital zu verschaffen – was andererseits teilweise dazu verleitet, sich höher zu verschulden, als längerfristig durchhaltbar sei. Insgesamt sei das Segment der Unternehmensanleihen vergleichsweise robust und biete selektiv Chancen bei kurzlaufenden Bonds mit höheren Risikoprämien. Unternehmensanleihen sind für Hünseler dennoch aktuell noch kein Kauf in großem Stil: „Wir denken, dass es einen besseren Zeitpunkt geben könnte, um dort zu investieren. Daher sind wir im Moment noch zurückhaltend.“

Ebenfalls zurückhaltend hinsichtlich Investments in die Corporate-Bond-Märkte äußert sich Amaury d’Orsay, Global Head of Fixed Income bei Amundi. Obwohl sich das angekündigte Quantitative Tightening in den Bewertungen niederschlägt, müssten die Auswirkungen der geldpolitischen Straffung sorgfältig beobachtet werden. „Das Ende des Quantitative Easing der EZB wird im Corporate-Bond-Markt zu anhaltender Volatilität und zu zunehmender Streuung innerhalb der Renditen für Unternehmensanleihen führen, was das Umfeld für Corporate Bonds aktuell erschwert, aber auch neue Chancen eröffnet“, sagt d’Orsay. Er rechnet mit einem Abflauen der Volatilität nach den kommenden Zinsentscheidungen: „Wir erwarten, dass sich die Kurse über den Sommer stabilisieren werden, wenn auch die EZB damit beginnt, die Leitzinsen zu erhöhen. Dann werden wir ein klareres Bild haben. Wir denken, es ist noch zu früh für einen breiten Einstieg in die Corporate-Bond-Märkte“, so Amaury d’Orsay.

Ein weiterer Grund für die aktuelle Zurückhaltung bei Unternehmensanleihen sind aus Sicht des Anleihestrategen des Fondsriesen Amundi auch die gestiegenen Finanzierungskosten für die emittierenden Unternehmen, aber auch die gestiegenen Erzeugerpreise und die dadurch gestiegenen Produktionskosten. „Die Frage ist, inwiefern Unternehmen in der Lage sein werden, diese Kosten an die Endkunden zu überwälzen. Es stellt sich also die Frage nach der Preissetzungsmacht der emittierenden Unternehmen.“ Weil es derzeit viele Herausforderungen für die Corporate-Bond-Märkte gibt, würden die Bottom-up-Analyse und die Kreditanalyse sowie die Analyse der ESG-Faktoren zudem essenziell, schätzt d’Orsay, um im Umfeld aus steigenden Zinsen und niedrigem Wirtschaftswachstum Gewinner und Verlierer zu identifizieren.

Vorsichtig sei geboten für den Automobilsektor: „Hier wird es für die Unternehmen schwer, im Zuge der teilweise sinkenden Nachfrage die höheren Produktionskosten zu absorbieren. „Auch eine interessante Frage wird sein, wie insbesondere die deutsche Industrie die Abhängigkeit von Gaslieferungen meistern wird und die Versorgungsengpässe sich auf die Versorgungsunternehmen auswirken werden“, so d’Orsay. Den Finanzsektor und speziell den Bankensektor sieht d’Orsay hingegen gut aufgestellt: „Die Banken haben massiv restrukturiert und ihre Bilanzen sind sehr stimmig und zudem dürften die Banken von dem Umfeld steigender Zinsen profitieren.“ Man sei übergewichtet im Finanzsektor und bevorzuge hier insbesondere Nachranganleihen.

Der Anleihestratege von Amundi hat in den vergangenen Monaten in Inflation-Linkers und entsprechende Swaps investiert, und damit von der Inflationsentwicklung profitiert. „Das war für uns ein sehr guter Hedge im allgemeinen Abwärtssog der Anleihenmärkte“, so d’Orsay. Aus der weltweiten Perspektive seien die Anleihemärkte nahezu überall gefallen, außer in zwei Staaten: Japan und China. „China zählt aus meiner Sicht nicht mehr zu den Schwellenländern“, so d’Orsay. „In Japan haben sich vierjährige Staatsanleihen sehr stabil gezeigt. Renditen von zehnjährigen stiegen nur sehr leicht, während die Kurse chinesischer Staatsanleihen teilweise sogar eine leichte Bewegung nach oben vollzogen.“ Amaury d’Orsay sieht in diesen Phänomenen vor allem eine Folge der Politik der dortigen Zentralbanken: In Japan war die Nachfrage nicht sehr stark. Demzufolge waren die stabilen Kurse vielmehr Ausdruck der Geldpolitik der japanischen Notenbank, die aufgrund der langsameren Inflationsentwicklung und des gedämpften Wachstums völlig anders aussieht als die der Fed oder der EZB.“ Im Fall chinesischer Staatsanleihen habe neben der eher akkommodierenden Zentralbankpolitik ebenfalls die starke Nachfrage eine Rolle bei der Preisbildung gespielt. „Wir waren Teil dieser Nachfrage, denn wir finden chinesische Staatsanleihen aktuell attraktiv und sind hier übergewichtet.“

Downgrades haben zugenommen Was die Corporate-Bond-Märkte betrifft, so wurden inmitten der wirtschaftlichen Unsicherheiten auch wieder mehr Unternehmen im Rating heruntergestuft. So ist im ersten Quartal 2022 die Zahl der Downgrades bei Unternehmensratings gegenüber 2021 wieder deutlich gestiegen. Wie die Zeitschrift „Der Treasurer“ im April berichtete, kam es zu weltweit 87 Downgrades und damit laut LBBW zu mehr Herabstufungen als im gesamten ersten Halbjahr 2021. Michael Hünseler von der Meag beobachtet, dass Unternehmen sich derzeit bei der Ausgabe von Schuldverschreibungen zurückhalten. Offenbar erwarten einige von ihnen, dass es für sie in einem überschaubaren Zeitfenster wieder günstiger werden könnte, sich am Kapitalmarkt zu refinanzieren.

Hinsichtlich der Gefahr von Downgrades und Ausfällen sieht Hünseler keine vergleichbare Entwicklung wie zu Beginn der Corona-Krise: „In der ersten Coronawelle 2020 haben die Rating-Agenturen sehr scharf reagiert. Aus meiner Sicht haben die Rating-Agenturen damals die nachteiligen Effekte der pandemiebedingten Einschränkungen auf die Unternehmen in der Breite überschätzt beziehungsweise die kompensierenden und stützenden staatlichen Maßnahmen unterschätzt. Die Abstufungen waren teilweise übertrieben.“ Viele Unternehmen seien dann im vergangenen Jahr wieder heraufgestuft worden. Hünseler glaubt, dass der Markt einen wirtschaftlichen Abschwung und eine schlechtere Kreditwürdigkeit vieler Unternehmen derzeit stärker einpreist, als tatsächlich zu erwarten ist: „Die Ausfallraten werden steigen, aber nicht in dem Maße, wie das die Risikoprämien (Spreads) derzeit widerspiegeln.

Bei Hochzinslanleihen seien die Risikoprämien deutlich stärker gestiegen als im IG-Bereich, da die Unternehmen mit höherem Verschuldungsgrad empfindlicher auf einen Konjunkturabschwung reagieren, so Hünseler. Andererseits spiele die größere Zinssensitivität bonitätsstärkerer IG-Anleihen eine große Rolle für die Meag, da sie hier als Asset Manager für zum Beispiel Versicherungen, Pensionskassen und Versorgungswerke deutlich stärker investiert sei. Darüber hinaus sei für die weitere Marktentwicklung wichtig, wann und wie schnell die EZB ihre Wertpapierbestände wieder reduzieren werde. Auf Sicht der nächsten Jahre werde der Anleihebestand nach einem Auslaufen der Kaufprogramme aufgrund von Fälligkeiten abschmelzen, so Hünseler. Die Fed hat bereits angekündigt, ihre Bondbestände auf der Bilanz reduzieren zu wollen. Experten rechnen mit einer Kürzung der Bilanz ab Juni.

Derweil sieht Tatjana Greil-Castro, Co-Head of Public Markets beim US-amerikanischen Anleihespezialisten Muzinich, die angekündigten Zinssteigerungen der Notenbanken schon weitgehend eingepreist. „Wir glauben, dass der Großteil der Zinsänderungsbewegungen bereits hinter uns liegt. Auch die Erwartung, dass die EZB keine Anleihen mehr kauft, haben die Märkte bereits eingepreist. Die Zinsen haben größere Kursverluste bewirkt als es die Spreads andeuteten. Zugleich waren Papiere mit längerer Duration deutlich stärker von Kursverlusten betroffen.“

Dabei unterscheiden sich im Investment-Grade-Segment die risikoadjustierten Renditen zwischen Europa und den USA deutlich. Im Segment europäischer IG-Anleihen liege der Carry, also die aktuell erzielbare risikoadjustierte Rendite, etwa bei zwei Prozent, während Hochzinsanleihen in Europa etwa bei 5,3 Prozent rentierten, so Greil-Castro. „In den USA sind die Renditen deutlich höher mit 4,4 Prozent für Investmentgrade- und sieben Prozent für High-Yield-Papiere, wobei hier nach Abzug der Kosten für die Wechselkursabsicherung etwas über zwei Prozent bei Investmentgrade-Papieren und etwa fünf Prozent bei High Yields am Ende als risikoadjustierte Rendite stehen dürfte.“

Bei High Yields zeigt sich Greil-Castro vorsichtig: „Schlechter geratete Corporate Bonds haben sehr wenig Cashflow generiert. Der Druck auf die Margen und die Erlöse der Unternehmen kann schnell auf die Liquidität umschlagen. Bei CCC und Single-B-gerateten Unternehmen sind wir daher besonders vorsichtig, ob es zu Verlusten kommen könnte.“ Bei Investmentgrade-Anleihen und BB-gerateten HY-Papieren sehen wir weiterhin eine gute Liquidität. Was die zunehmenden Downgrades im ersten Quartal 2022 angeht, so denken wir, dass die Rating-Agenturen hier prozyklischer agieren als sie sich selbst einschätzen.“

Sektoren, die vom Margendruck und Preissteigerungen besonders stark betroffen sein werden, sind aus Sicht von Greil-Castro der Einzelhandel, der Bereich Ernährung/Tiernahrung sowie Landwirtschaft Durch gestiegene Produzentenpreise bei Korn und Soja, Kunstdünger und auch Diesel als wichtigem Treibstoff für Landmaschinen und ist der landwirtschaftliche Sektor stark betroffen“, so Tatjana Greil-Castro.

Steigende Risiken bei Immobilienentwicklern

Steigende Risiken sieht dagegen Pilar Gomez-Bravo, Director Fixed Income Europe beim Asset Manager MFS, in einem anderen Sektor: „Fremdfinanzierte Unternehmen mit Immobilienentwicklungsrisiko könnten durch steigende Kosten und höhere Zinssätze hart getroffen werden.“ Ebenfalls höhere Risiken sieht Gomez-Bravo angesichts des Russland-Ukraine-Kriegs bei Unternehmen, die in Sektoren wie Banken, Einzelhandel oder Energie in Russland engagiert sind. „Für institutionelle Anleiheinvestoren wie Versorgungswerke oder Pensionskassen könnten angesichts der erwarteten Wachstumsverlangsamung Unternehmen mit eher defensiven Cashflows wie Kommunikation, nichtzyklische Konsumgüter und Versorger Transport und Infrastruktur interessant sein.“

Einige Versorger sind jedoch stärker dem von Russland ausgehenden Energierisiko ausgesetzt und könnten durch regulatorische Preisbeschränkungen schnell betroffen sein, wie es zum Beispiel beim französischen Energiekonzern EDF der Fall war. „Grundsätzlich mögen wir den Versorgungssektor, aber man muss sehr selektiv vorgehen“, sagt Gomez-Bravo. Bei der Duration reduziert man bei MFS wieder das Untergewicht gegenüber der Benchmark: „Wir sehen im Schnitt fünfjährige Corporate Bonds und zehnjährige Bonds von Banken mit Single-A-Rating derzeit als günstig bewertet an, ebenso wie qualitativ hochwertige Bonds mit niedrigen Barpreisen“, so Gomez-Bravo.

Die Renditesituation für institutionelle Anleger hat sich durch die Zinswende verbessert und lässt Corporate Bonds auch im IG-Segment auf mittlere Sicht wieder attraktiver werden. Doch noch herrscht Unsicherheit am Markt. Unsicher ist auch, wie die Kriegswirren in Europa das Wirtschaftswachstum beeinflussen werden.

Autoren: Daniela EnglertSchlagworte: Fixed Income

In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar