Der ETF als Mantel steht auch aktiven Managern

Eine noch junge Gattung von börsengehandelten Fonds erhält wachsenden Zulauf von Anlegern: aktive ETFs. Sie kombinieren die Liquidität und Transparenz von ETFs mit Elementen aus dem aktiven Management.

Eine noch junge Gattung von börsengehandelten Fonds erhält wachsenden Zulauf von Anlegern: aktive ETFs. Sie kombinieren die Liquidität und Transparenz von ETFs mit Elementen aus dem aktiven Management. Was das im Einzelnen bedeutet und welche Vor- und Nachteile es haben kann, lesen Sie hier.

Der ETF ist nur ein „Wrapper“, eine Hülle: Wie oft hat man diesen Satz im Asset Management dieser Tage nicht schon gehört? Vornehmlich kommt dieses Thema häufig im Zusammenhang mit sogenannten aktiven ETFs zum Tragen. Aktiv und ETF, das klingt zunächst wie ein Oxymoron, da der ETF als solcher im Markt hauptsächlich für passives Investieren steht und gemeinhin als „Indexfonds“ verstanden wird, also erscheint das Vehikel oftmals genau für das Gegenteil aktiven Portfoliomanagements zu stehen. Noch ist die Welt der ETFs überwiegend passiv: „Im Euroraum, wo die Ucits-Verordnung gilt, werden heute 98 Prozent des ETF-Marktvolumens passiv verwaltet“, so Olivier Paquier, Global Head of ETF-Sales von Axa Investment Managers. Demnach haben aktive ETFs in Europa einen Anteil von etwa zwei Prozent, bestätigt auch JP Morgan Asset Management. In den USA liege dieser Anteil aktuell bei etwa sieben Prozent.

Nach Angaben von JP Morgan Asset Management umfasst der ETF-Markt derzeit weltweit Assets under Management von 11,8 Billionen US-Dollar (Stand: Ende August 2024). Davon werden rund 9,69 Billionen Dollar in den USA als größtem Markt verwaltet, fast 2,06 Billionen Dollar umfasst dagegen der viel kleinere ETF-Markt in Europa. Aktive ETFs holen gegenüber ihren passiven Peers auf: Mittlerweile beträgt der Anteil von aktiven ETFs an den globalen Nettomitteln, die in den USA in ETFs fließen, 24 Prozent (2023: 20 Prozent). In Europa liegt dieser Anteil mit sechs Prozent im laufenden Jahr deutlich niedriger.

Selbstentscheider als neue Kundengruppe

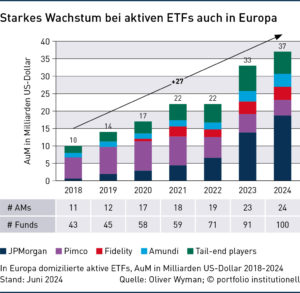

Die Unternehmens- und Strategieberatung Oliver Wyman hat in einer globalen Studie die Trends der ETF-Branche zusammengefasst und festgestellt, dass aktive ETFs im Aufschwung begriffen sind, ja sogar der nächste umkämpfte Schauplatz in Sachen Produktinnovationen werden könnten. Deren Zahlen zufolge sind in Europa-domizilierte ETFs zwischen 2018 und Juni 2024 mit einer jährlichen Wachstumsrate (CAGR) von 27 Prozent auf heute 37 Milliarden US-Dollar Assets under Management angewachsen.

Unter den größten dominieren vier Anbieter. Dabei entfallen rund 50 Prozent des Marktes auf JP Morgan Asset Management, darauf folgen Pimco mit zwölf Prozent, Fidelity und Amundi mit jeweils zehn Prozent des europäischen Marktes (siehe Grafik).

Welches sind die Gründe für dieses Wachstum? Und aus welchen Gründen legen aktive Manager nun (bevorzugt) ETFs auf, da diese doch eher im Bereich klassischer Publikumsfonds höhere Gebühren vereinnahmen können? Dem Fact Book 2024 der European Fund and Asset Management Association (Efama) zufolge lagen die durchschnittlichen Kosten im Jahr 2023 für Aktien-ETFs bei 22 Basispunkten und für Renten-ETFs bei 19 Basispunkten. Demgegenüber sind die Gebühren für klassische Investmentfonds deutlich höher. Wie Oliver Wyman in seiner Studie „The Renaissance of ETFs“ feststellt, lagen die Gebühren in den USA, Europa und UK zusammengenommen im Jahr 2022 für aktive Strategien aus Publikumsfonds (Mutual Funds) mit durchschnittlich 106 Basispunkten und den rein aktiven ETFs, die im Schnitt 54 Basispunkte an Gebühren vereinnahmten, deutlich auseinander, eine Differenz von 49 Prozent. Olivier Paquier von Axa Investment Managers zufolge sind aktive ETFs –je nach Aktivitätsgrad – oft nur geringfügig teurer als ihre passiven Peers: „In der passiven Ucits-Welt liegen die durchschnittlichen Kosten (TER) bei im Schnitt 22 Basispunkten, bei aktiven ETFs sind es im Schnitt 28 Basispunkte an Kosten.“ Bei ETFs habe der Investor zudem den Vorteil, die Kosten upfront vollständig zu kennen, zu denen man investiere.

Wieso also legen immer mehr aktive Manager ETF-Produkte auf? Berater Kamil Kaczmarski, Partner von Oliver Wyman in Frankfurt, Leiter des Geschäfts mit Asset Managern in Europa und Autor der Studie, weiß darauf Antwort: „Viele Asset Manager in Europa legen aktive ETFs auf, weil die Kunden, allen voran die Selbstentscheider, die beispielsweise über Direktbanken oder über Neobroker zu den Asset Managern kommen, ETFs nachfragen“, sagt Kaczmarski. „Aktive ETFs sind hier für die Vermögensverwalter ein Weg, neue Kundengruppen zu erschließen, zumal viele Neobroker auch kaum klassische Investmentfonds anbieten.“

ETF-Marktexperte Kamil Kaczmarski zufolge versuchten Anbieter schon, ihre Strategien in ETFs von denen klassischer Publikumsfonds zu unterscheiden. „Häufig bauen diese auf einem quantitativen Investmentprozess auf und weisen somit geringere Produktionskosten im Portfoliomanagement auf. Folglich können die Asset Manager diese Strategien auch kostengünstiger anbieten.“ In den USA sei das Wachstum aktiver Strategien vor allem getrieben durch Steuervorteile bei der Kapitalertragsteuer, die es hierzulande nicht gibt, ergänzt Kaczmarski. Warum dennoch aktive ETFs derzeit ein starkes Wachstum verzeichnen, liegt ihm zufolge an den Selbstentscheidern, die diese Produkte vermehrt zeichneten: Vor allem innovative Produktideen, ebenso wie Themeninvestments könnten mit ETFs schneller auf den Markt gebracht werden. „Die kommende Wachstumswelle am ETF-Markt wird vom Aufschwung bei aktiven ETFs getrieben sein“, glaubt Kaczmarski.

Die ersten aktiven ETFs von Marktführer JP Morgan AM gibt es in den USA seit 2015, in Europa seit 2018. Klassisch dominieren Aktien-ETFs: „In Europa ist der Markt bisher sehr stark von Aktien-ETFs getrieben, während wir jedoch zuletzt ein stärkeres Wachstum im Fixed-Income-Segment gesehen haben“, erläutert Ivan Durdevic, Head of ETF Distribution DACH von JP Morgan Asset Management. Bekannt sind vor allem die ETFs der Research Enhanced Index-Reihe (REI). „Diese Strategie haben wir bereits vor über 30 Jahren für institutionelle Kunden konzipiert, die ein indexnahes Beta mit Alpha-Komponente suchten. Wir bringen also eine langjährige Historie und Erfahrung ein.“ So habe der US REI ETF, der den S&P 500 als Benchmark hat, im laufenden Jahr bei den Nettozuflüssen einen Marktanteil von elf Prozent in der Kategorie US Large Cap ETFs erzielen können. „Unser Europe REI ETF mit dem MSCI Europe als Benchmark erreichte bei den Nettozuflüssen sogar einen Marktanteil von 33 Prozent“, so Durdevic.

JP Morgan bezeichnet seine aktiven ETFs als „constrained active“, das heißt, sie kombinieren fundamentales Research und ESG-Research mit dem Vehikel des ETFs. „Ziel ist eine Überrendite gegenüber der Benchmark zu erwirtschaften mit einem relativ niedrigen Tracking Error. Dabei bleiben wir bezüglich Regionen, Sektoren und Stilen neutral. Bei der Titelauswahl weichen wir gezielt von der Benchmark ab. Hinzu kommen Ausschlüsse auf Basis unseres ESG-Frameworks“, so Durdevic. Der Tracking Error liegt beispielsweise bei US oder globalen Aktien historisch bei 0,6 beziehungsweise 0,9 Prozent. Die Information Ratio, die das Alpha ins Verhältnis zum Tracking Error setzt, liege Durdevic zufolge aktuell im Schnitt bei eins oder etwas darüber. Laut Factsheet per 31. August hielt der JPM US Research Enhanced Index Equity (ESG) UCITS ETF – USD (acc), der von Fondsvolumen größte aktive ETF, 252 Positionen. Im Vergleich zur Benchmark, dem S&P 500 Index (Total Return Net), ist er somit weitaus konzentrierter.

Vorteile für aktive ETFs in Bezug auf nachhaltiges Investieren gegenüber passiven ETFs sieht auch der Berater und Aktienexperte und Professor Dr. Dirk Söhnholz, Gründer und Geschäftsführer der Soehnholz ESG GmbH: „Man muss hier mehrere Dimensionen von Nachhaltigkeit unterscheiden: ETFs können, wenn sie aktiv gemanagt werden, Divestments vornehmen, was indexgebundene ETFs in der Regel nicht können. Das gleiche gilt für Non-Investments. Hier kaufen die ETFs gezielt bestimmte Titel nicht, die in der Benchmark aber vorhanden sind. Das ist definitiv ein Vorteil aus Sicht der Nachhaltigkeit“, so Söhnholz. Ein weiterer Punkt betreffe das (Shareholder) Engagement: „Auch hier können aktive Manager punkten. Im passiven Bereich sind zum Beispiel auch Blackrock oder Vanguard mit Engagements aktiv, wobei Vanguard hier in Bezug auf Nachhaltigkeit noch zurückhaltender ist“, so Söhnholz. Französische Fondsriesen wie Amundi oder auch BNP Paribas seien hier beispielsweise aktiver, aus dem Vereinigten Königreich auch Firmen wie L&G.

Als dritten Punkt nennt Söhnholz das SDG-Alignment: „Mit dem ETF direkt auf verschiedene SDGs einzuzahlen, ist durch aktive ETFs einfacher darstellbar, zum Beispiel kann ein aktiver ETF leichter in die 30 nachhaltigsten Unternehmen weltweit investieren.“ In diesem Feld unterbelichtet sei hier jedoch die soziale Dimension. „Meines Wissen nach gibt es noch kaum ETF-Produkte am Markt, die auf soziale SGDs einzahlen“, so Dirk Söhnholz. Hier seien klassische Investmentfonds bisher klar im Vorteil.

Ineffizienzen von Bond-Indizes nutzen

Rein auf das Fixed-Income-Segment konzentrieren sich die aktiven ETFs von Franklin Templeton. Für aktive ETFs sprechen laut dem Asset Manager vor allem die Diversifikation, die Generierung von Alpha und die Möglichkeit, Nachhaltigkeitsansätze und Active Stewardship zu verfolgen, wie das bei den passiven Peers oftmals weniger möglich sei. Ein Vorteil aktiven Managements sei zudem vor allem der Umstand, dass die festverzinslichen Märkte deutliche Ineffizienzen aufwiesen, so Martin Bechtloff, zuständig für den ETF-Vertrieb für Deutschland und Österreich: „Passive ETFs bilden die einzelnen Titel nach Marktkapitalisierung gewichtet ab, was bedeutet, dass der Emittent mit dem höchsten Volumen das größte Gewicht im Index bekommt. Das bedeutet aber nicht, dass der größte Schuldner auch am zahlungsfähigsten sein muss. Hier gibt es deutliche Chancen für Risikomanagement und Alphagenerierung durch aktives Portfoliomanagement“, so Bechtloff.

Und Olivier Paquier von Axa IM ergänzt: „Im Bereich High Yield beispielsweise sind die Marktineffizienzen besonders spürbar. Passive ETFs müssen auch die Defaults mitnehmen und müssen meist gerade dann zu schlechteren Kursen verkaufen, wenn Bonds gerade abgeratet wurden“, so Paquier. „Demnach haben sie höhere Transaktionskosten als aktive ETFs in diesem Markt.“ Denn letztere böten mehr Flexibilität und senkten, mit der Möglichkeit zu verkaufen, bevor es der Index tut, die Kosten. Die internationale ETF-Plattform von Franklin Templeton enthält als größte Fonds den Euro Short Maturity ETF und den Green Bond ETF. Die angestrebte Information Ratio bei den Franklin-Fixed-Income-ETFs liegt bei rund 0,5, so Martin Bechtloff.

Zudem haben in Irland aufgelegte ETFs Vorteile in puncto Quellensteuer für US-Dividendentitel. „In Irland aufgelegte ETFs zahlen 15 Prozent Quellensteuer auf US-Dividendenzahlungen, bei allen anderen sind es 30 Prozent“, erklärt Stefan Kuhn, Europa-Leiter für das ETF-Geschäft bei Fidelity, den leichten Steuervorteil. Auch Fidelity hat eine „Research Enhanced“-ETF-Reihe im Programm, die eine regelbasierte Anlagestrategie mit fundamentalem und Nachhaltigkeitsresearch kombiniert. Auch hier werden Sektoren und Länder gegenüber dem Index gleichgewichtet. „Technisch gesehen handelt es sich bei den Quality-Income und Themen-ETFs jedoch um passive ETFs, da diese ETFs einen Index nachbilden, den Fidelity selbst baut“, präzisiert Stefan Kuhn. „Standard & Poor’s berechnet den Index, aber der Input kommt von Fidelity.“

Den ersten ETF in Europa hat Fidelity im Jahr 2017 aufgelegt. Viele der ETFs von Fidelity drehen sich um das Thema Nachhaltigkeit. Ziel sei es zum Beispiel bei den Research Enhanced Equity ETFs, die Benchmark pro Jahr um 100 Basispunkte vor Kosten zu outperformen, wobei die einzelnen Titel gegenüber der Benchmark um maximal ein Prozent über- oder untergewichtet werden dürfen. Das Risikomanagement sei damit aufwendiger als das eines klassischen passiven ETFs. „Wir setzen unseren Tracking Error ex-ante bei zwei Prozent fest, das heißt, dass die erwartete Standardabweichung von der Benchmark im Korridor von zwei Prozent bleiben muss, die Volatilität um die Benchmark herum bei um die ein Prozent liegen sollte“, erläutert Kuhn. Er sieht diese Form des ETFs als „eine weitere Möglichkeit, unser Research hinsichtlich sowohl, was die fundamentale Analyse von Unternehmen als auch unser Nachhaltigkeitsresearch“ angeht, für die Kunden „zu verpacken“.

Auch Axa Investment Managers drängt auf den Markt für aktive ETFs. Technisch gesehen werde zwar ein Index als Referenz herangezogen, die Wahl der Benchmark sei jedoch „completely discretionary“ – also völlig willkürlich, sagt Olivier Paquier. Der Leiter des globalen ETF-Vertriebs war früher bei JP Morgan Asset Management in gleicher Position tätig, und hatte dort das Geschäft mit aktiven ETFs für Europa, den nahen Osten und Afrika (Emea) erfolgreich aufgebaut. Bei Axa IM sind kleinere Abweichungen von der Benchmark gewünscht und können auch stärker ausfallen. Ein Beispiel: Für seinen Axa IM Act Climate Equity Ucits ETF wählt der Asset Manager den MSCI AC World Total Return Net Index als Benchmark. Während die Benchmark über 2.700 Titel enthält, investiert der Fonds nur in rund 100 Positionen. Der entscheidende Vorteil des ETF-Vehikels für Investoren sei die hohe Transparenz, da man einen täglichen Überblick über die durch den ETF gehaltenen Positionen gewinnen könne. Die Liste der Holdings werde zudem täglich auf der Axa-IM-Website und bei weiteren Datenanbietern veröffentlicht. „Im aktiven Management sind Portfolioänderungen sonst nicht sofort öffentlich“, konstatiert Paquier. „Wenn Sie beim ETF aktiv gehen, ist deshalb ein flüssiges Gespräch und eine kontinuierliche Kommunikation auf Augenhöhe mit den Marktteilnehmern sehr wichtig, um privilegierte Informationsweitergabe zu verhindern.“

Axa IM setzt bei den Aktien-Strategien unter anderem auf das Thema Klimaschutz und Biodiversität, hat aber auch aktive Fixed-Income-ETFs im Programm. Für das aktive Management der ETFs agierten dieselben Teams wie für die Investmentfonds. Aktive ETFs – sind sie also die eierlegende Wollmilchsau? Anleger müssen sich die einzelnen Strategien im Detail anschauen, denn was für das aktive Asset Management im Allgemeinen gilt, ist bei aktiven ETFs nicht anders: Viele schlagen den Markt nicht. Als taktische Beimischung können aktive ETFs interessant sein, vor allem, weil sich über sie Nachhaltigkeit besser abbilden lässt und Ineffizienzen in Märkten genutzt werden können. Auch für Nischensegmente können sie interessant sein.

Autoren: Daniela EnglertSchlagworte: Aktiv vs. Passiv | aktive ETFs | ETFs

In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar