Der Dreh- und Angelpunkt im institutionellen Portfolio

Die Welt der Spezialfonds ist im Zuge des neuen Kapitalanlagegesetzbuches vielschichtiger geworden. Wie sich der Markt entwickelt und was sein Wachstum antreibt, erfahren Sie in diesem Text.

Spezialfonds spielen für viele institutionelle Anleger im Tagesgeschäft eine herausragende Rolle. Sie sind im Bereich der Altersvorsorge, aber auch für die Kreditwirtschaft ein unverzichtbares Instrument zur Diversifizierung und Optimierung der Kapitalanlage. Solange gesetzliche Mindeststandards eingehalten werden, hängt ihre Ausgestaltung einzig davon ab, was zwischen Asset Manager und Investor vereinbart wird. Seit vor einigen Jahren die rechtlichen Rahmenbedingungen modifiziert wurden, haben Spezialfonds ihre Marktstellung im Wettbewerb mit den ebenfalls sehr verbreiteten Luxemburger Lösungen noch stärken können, wie der Geschäftsführer der Hansainvest, Jörg W. Stotz, in einem Fachartikel erläutert. Seiner Einschätzung nach sind Spezialfonds auch für Unternehmen interessant, die über einen größeren Immobilienbesitz verfügen, diesen aber nicht mehr in der eigenen Bilanz halten wollen. In diesem Zusammenhang müsse der Investor aber immer abwägen zwischen der gemeinsamen Beteiligung mit anderen Investoren an einem Sondervermögen oder der Umsetzung eines eigenen Spezialfonds. Denn nur Letzterer biete ihm die Möglichkeit, einen bestimmten Investmentansatz exklusiv zu verfolgen oder sich das alleinige Mitspracherecht bei Investitionsentscheidungen zu sichern.

Ein anderer Grund, einen Spezialfonds aufzulegen, kann sein, gegenläufige Wertentwicklungen verschiedener Assets oder auch Fonds glätten zu wollen und diese deshalb in einem Fonds zusammenzufassen. Dadurch muss man dann auch nur noch einen Wertgegenstand bilanzieren. Im Immobilienspezialfondssegment finden sich mitunter mehrere gleichgesinnte Anleger zusammen (Stichwort „Pooling“). Laut einer Statistik des deutschen Fondsverbandes BVI gab es zum 31. August dieses Jahres 3.845 Spezialfonds. Das mit Abstand meiste Geld stammt von Versicherungen. Aber auch Pensionskassen, Versorgungswerke und Stiftungen steuern einen großen Teil bei. Bevor ein Spezialfonds aber ins Leben gerufen wird, muss auf Investorenseite erörtert werden, inwieweit ein solches Vehikel mit den regulatorischen Rahmenbedingungen vereinbar ist. Marcus Steudner, Head of Product Management bei Assenagon, sieht die Ausgangssituation so: „Die Erfahrung zeigt, dass einschränkende Voraussetzungen primär aus der regulatorischen oder rechtlichen Ecke kommen.“ Fragen wie „Darf eine Versicherung diesen Spezialfonds ins Sicherungsvermögen nehmen?“ oder „Erfüllt der Spezialfonds die Vorgaben des Stiftungsrechts?“, seien zu beantworten. Auch steuerliche Themen könnten Ausschlusskriterien für ein Investment sein. „Die Anforderungen der Investoren selbst sind meist enger gefasst, als es die gesetzliche Grundlage für Spezialfonds vorsieht. Insofern ermöglicht die gesetzliche Grundlage für Spezialfonds ausreichend Gestaltungsspielraum“, so Steudner.

Der Unterschied liegt im Detail

Der Spezialfonds als gängiges Anlagevehikel ist durch aktuelle Regulierungsvorhaben noch vielfältiger geworden. Seit der Einführung des Kapitalanlagegesetzbuches (KAGB) unterscheiden sich die Konzepte entweder in „offene, inländische Spezial-AIF mit festen Anlagebedingungen“ oder „allgemeine offene, inländische Spezial-AIF“. Im Bereich geschlossener Spezialfonds ist nunmehr von „geschlossenen, inländischen Spezial-AIF“ die Rede. Das Kürzel „AIF“ steht für „Alternative Investment Fund“. Diese, nun ja, babylonische Sprachverwirrung hindert viele Marktteilnehmer aber nicht daran, auch weiterhin kurzerhand von „Spezialfonds“ zu sprechen. Der Spezial-AIF mit festen Anlagebedingungen weist nach Angaben von Thomas Richter, Hauptgeschäftsführer des BVI, gegenüber allgemeinen Spezialfonds einige Besonderheiten auf: Er unterliegt stärker dem Grundsatz der Risikomischung und orientiert sich an den für offene Publikumsfonds zulässigen Vermögensgegenständen und Anlagegrenzen. Wie Richter in einem Fachartikel erläutert, kann diese Version des Spezial-AIF nur in begrenztem Umfang zusätzliche Risiken über Hedging-Instrumente eingehen. „Das macht diesen Fondstyp zu einem idealen Vehikel für die Anlage von Altersvorsorgegeldern und des Kapitals institutioneller Anleger“, konstatiert der BVI-Hauptgeschäftsführer, der im Oktober auch zum Vizepräsident im Weltfondsverband International Investment Funds Association (IIFA) gewählt wurde.

Mit starkem Wachstum im Bereich geschlossener Spezialfonds rechnet Lars Hella. Der frühere Itechx-Berater steht seit Juli 2013 in Diensten des Finanzdienstleisters BNY Mellon und fungiert in Deutschland als Managing Director und Leiter des Depotbankgeschäfts. Auf Nachfrage von portfolio institutionell weist er darauf hin, dass der AIF-Bereich für Verwahrstellen ein strategisch wichtiger Zukunftsmarkt ist und sich daraus Implikationen für die nachgelagerte Verwahrung ergeben: „Wir gehen davon aus, dass das Segment der geschlossenen Spezialfonds sehr stark wachsen wird. Und im Zusammenspiel mit der Kapitalverwaltungsgesellschaft, der KVG, und dem jeweiligen Investor kommt es darauf an, dass eine Verwahrstelle die gesamte Bandbreite der Vehikel abbilden kann.“ In dem Zusammenhang verweist Hella auf Anlagegrenzprüfungen und Bewertungstechniken für die Anlageklassen, in die der Spezialfonds investiert. Aber auch mit der Risikodiversifikation in den Spezialfonds müsse sich die Verwahrstelle bestens auskennen. Denn im Hinblick auf die Suche nach Rendite bestehen auf Investorenseite ein hoher Investitionsdruck und eine stark wachsende Nachfrage nach Produkten, die höhere Renditen generieren können als herkömmliche Geldanlagen. Und genau diese Situation sei Auslöser für den „Boom“ im Bereich der geschlossenen Fonds. „Denn dort können Anleger auf Investmentvehikel zurückgreifen, die im alternativen Bereich ganz andere Renditemöglichkeiten bieten“, so Hella.

Der Spezialfondsmarkt in Zahlen

In Deutschland verwalten Spezial-AIF, die nicht für die Kapitalmarktöffentlichkeit entwickelten wurden, bereits mehr als 1.000 Milliarden Euro. Anders als bei Publikumsfonds genießen die Investoren bei Spezial-AIF ein Mitspracherecht bei Anlageentscheidungen. Weiteres Plus: Ausschüttungen der Fonds können maßgeschneidert an die Wünsche der Investoren angepasst werden. Außerdem sind Spezialfonds kostengünstiger als Publikumsfonds, und das sowohl im Hinblick auf die Management Fee als auch auf weitere Gebühren, die ein solches Vehikel mit sich bringt.

Doch nur (semi-)professionelle Anleger sind spezialfondsfähig und dürfen sich des Vehikels bedienen. Das Gesetz unterscheidet „geborene“ und „gekorene“ professionelle Investoren sowie semi-professionelle Investoren, deren definitionsgemäße Eigenschaften in der nebenstehenden Tabelle zusammengefasst sind. Dank einer EU-Verordnung ist seit Dezember 2013 inzwischen auch geklärt, wie offene und geschlossene Fonds abzugrenzen sind. Demnach gilt jeder Fonds als offen, der vor der Liquidationsphase Fondsanteile zurücknimmt. Für Altfonds geschlossener Bauart, die den Anlegern mitunter begrenzte Rückgaberechte bereits vor der Liquidationsphase gewähren, gilt Bestandsschutz. Ungeachtet der vielen Facetten lässt sich sagen, dass Versicherungen in großem Umfang in Spezialfonds investiert sind. Investmentfonds machen derzeit rund 30 Prozent ihrer Kapitalanlagen aus, bei Pensionsfonds basieren 91 Prozent der Kapitalanlagen auf Investmentfonds. Die Assekuranz setzt daneben in nennenswertem Umfang auf Direktanlagen. Je größer das Versicherungsunternehmen, desto mehr wird auf dem Weg der Direktanlage investiert. Das zeigt die aktuelle Spezialfonds-Marktstudie der Rating-Agentur Telos. Für die jüngste Analyse wurden im Februar und März dieses Jahres 78 institutionelle Investoren aus den Bereichen Versicherung, Bank, Versorgungseinrichtung, Unternehmen und andere Anleger im Bereich Spezialfonds (Sozialversicherungsträger/Verbände) zu ihrem Investitionsverhalten befragt. Die Studie gilt als repräsentativ für den deutschen Spezialfondsmarkt.

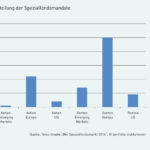

Wie der Übersicht zu entnehmen ist, liegt der regionale Schwerpunkt der Spezialfondsmandate der Studienteilnehmer auf dem Bereich „Renten Europa“. Interessant ist auch das Umfrageergebnis, wonach 57 Prozent der Befragten in diesem Jahr neue Spezial-AIF auflegen wollen. Im vergangenen Jahr verfolgte nur jeder zweite Befragte dieses Ziel. Die Bereitschaft zur Neuauflage von Spezialfonds differiert zwischen den verschiedenen Anlegergruppen. Versorgungswerke und Pensionskassen erwiesen sich laut Telos als die Anlegergruppe, die am aktivsten die Neuvergabe von Mandaten angehen will. Diese Adressen bejahten fast ohne Ausnahme die Frage, ob in den kommenden zwölf Monaten entsprechende Ideen umgesetzt werden sollen. Die Gründe dafür sind vielfältig. Einerseits handelt es sich um aktive Umschichtungen innerhalb des Gesamtportfolios. Zum anderen müssen zufließende Mittel aus Vorsorgebeiträgen neu allokiert werden.

Versorgungswerke ticken ohnehin ganz anders als die Assekuranz. Sie vertrauen häufig auf Spezialfonds – wobei man auch hier nicht alle Investoren über einen Kamm scheren kann. Denn es gibt auch in dieser Anlagegruppe Einrichtungen, die fast ausschließlich der Direktanlage frönen und nur gezielt für bestimmte Anlageklassen auf externe Expertise zurückgreifen. Die Bayerische Versorgungskammer beispielsweise hat derzeit gut 65 Prozent ihrer Kapitalanlagen in direkten Investments platziert. Die restlichen Gelder sind in indirekten Investments, sprich Fondslösungen, angelegt.

Ungebrochenes Wachstum

Ungeachtet der Frage, welches Anlagevehikel für welchen Investor sinnvoll ist, haben KVGen in Deutschland zum Ende des vergangenen Jahres für institutionelle Investoren 1,071 Billionen Euro in Spezialfonds verwaltet. Das Volumen ist im Vergleich mit 2012 um neun Prozent gestiegen und dokumentiert laut der aktuellen Spezialfonds-Marktstudie von Telos „den ungebrochenen Trend institutioneller Anleger zu Spezialfondsinvestments“. Der Studie zufolge wurden 2013 rund 89 Milliarden Euro (2012: 75 Milliarden Euro) neue Mittel in Spezialfondsmandate investiert. Der investorenübergreifende Anstieg bedeutet nach Einschätzung der Studienmacher aus Wiesbaden eines der besten Jahre seit dem juristischen Bestehen der Spezialfonds im Jahr 1990. Und laut den Statistiken des BVI dominieren Spezialfonds nun schon seit 2008 das Neugeschäft der Asset Manager.

Für das Wachstum im Spezialfondsbereich gibt es viele Gründe. Thomas Richter weist darauf hin, dass institutionelle Investoren für die Altersvorsorge kontinuierlich neue Mittel erhalten, von denen sie einen großen Teil wiederum Fondsgesellschaften anvertrauen. Außerdem müssen viele Anleger wegen des niedrigen Zinsniveaus neben Staatsanleihen zunehmend renditestärkere Segmente wie Unternehmensanleihen, Aktien oder Immobilien berücksichtigen. Und dafür benötigen sie nach Einschätzung Richters professionelles Fondsmanagement. Danach befragt, ab welchem Anlagevolumen Spezialfonds im Wertpapierbereich sinnvoll sind, entgegnet der Vorstandsvorsitzende der Aberdeen Asset Management Deutschland AG, Dr. Hartmut Leser: „Aus unserer Sicht machen Spezialfonds bei bestimmten Assets erst ab einem Anlagevolumen von mindestens 50 Millionen Euro Sinn. Es gibt in dem Zusammenhang manchmal aber auch Ausnahmen, wenn man seine Geschäftspartner bereits sehr gut kennt oder wenn die Mandatsart dafür spricht.“ In einem solchen Fall könne man auch einmal niedrigere Mindestvolumina akzeptieren, argumentiert Leser, der in dem Zusammenhang darauf hinweist, dass sich Aberdeen bei seinem Marktstart in Deutschland (2007) bewusst dafür entschieden hat, auf die Gründung einer eigenen Kapitalverwaltungsgesellschaft zu verzichten. In Anbetracht der fortschreitenden Entbündelung der einzelnen Servicearten und der Evolution der Master-KAG habe der Markt akzeptiert, „dass auch ein Manager ohne KAG/KVG durchaus ernst zu nehmen ist“, sagt Leser und führt weiter aus: „Administration ist schließlich nicht unser Geschäft. Wir konzentrieren uns auf aktives Management. Wobei uns von Anfang an bewusst war, dass wir unsere institutionellen Kunden nur per Spezialfonds betreuen können.“ Sehr viele Investoren, mit denen er heute zu tun habe, verfügten ohnehin über Masterfonds bei verschiedenen KVGen, so Leser, „und wenn sich ein Investor für uns entscheidet, dann besetzen wir einfach ein Segment in seinem Masterfonds, das für uns eingerichtet wird. Ein großer Teil unseres institutionellen Geschäfts in Deutschland liegt in Spezialfonds, hinter denen natürlich verschiedene Investoren stehen. Und in der Regel ist es doch so, dass Investoren ihre KVG und ihren Custodian selbst auswählen. Lediglich bei Immobilienspezialfonds arbeiten wir mit einer eigenen KVG.“

Danach befragt, wie man das Mindestvolumen für Spezialfonds festlegt, antwortet Ingo Matthey, Partner und Director Sales beim Finanzdienstleister hs.FP, im Interview mit einem Praxisbeispiel: „Denken Sie an den Bereich der Senior Secured Loans, die bei institutionellen Investoren auf großes Interesse stoßen. Hier liegt die Mindestordergröße in der Regel für einen Titel bei etwa zwei Millionen Euro. Und wenn Sie in 25 Titel investieren, sind Sie noch lange nicht breit diversifiziert.“ Auf die Frage, worauf institutionelle Anleger bei Verpackungslösungen im weitesten Sinne achten müssen, entgegnet er: „Manche Verpackungen ermöglichen es dem Investor, komplexere Themen leichter umzusetzen, als das im Direktbestand oder im Spezialfonds der Fall ist.“ Auch hier kommt Matthey auf erstrangige Darlehen, kurz Senior Secured Loans, zu sprechen: „Die Schwierigkeit besteht in diesem Bereich darin, dass nicht jede KVG diese Asset-Klasse administrieren kann. Dann macht es Sinn, ein gepooltes Vehikel zu benutzen.“

Hartwig Rosipal, Institutional Sales Director für Deutschland bei Threadneedle Investments, äußert sich im Hinblick auf den Einsatz von Spezialfonds so: „Als ausländisches Haus können wir für unsere Kunden sowohl als Manager eines Spezialfonds ihrer KVG als auch mit Publikumsfonds tätig werden. Entscheidend ist, was für den Anleger wirtschaftlich Sinn macht. Hiermit meine ich nicht nur die Kostenbelastung aus Management Fee und Segmentfondsgebühr, die beim derzeitigen Zinsniveau besondere Beachtung verdient.“ Noch wichtiger sind aus seiner Sicht die Sicherstellung einer adäquaten Diversifikation im Portfolio und die hieraus resultierende Titelanzahl; damit schlägt er in die gleiche Kerbe wie hs.FP-Experte Ingo Matthey. „Die Einzelpositionen sollten mit minimalen Kosten in liquiden Marktsegmenten handelbar und im Einzelfall auch absicherbar sein. Nur wenn all dies gewährleistet ist, kann man über kleinere Spezialfonds als Alternative zu Publikumsfonds nachdenken.“

Immobilienspezialfonds preschen vor

Wenn man sich in der Branche umhört, wird deutlich, dass vor allem Immobilienspezialfonds für viele institutionelle Investoren von wachsender Bedeutung sind. Das zeigt sich auch am steigenden Nettomittelaufkommen. Wurden 2010 insgesamt 1,7 Milliarden Euro über Spezialfonds in Immobilien investiert, waren es im Jahr darauf bereits drei Milliarden Euro. 2012 und 2013 flossen weitere 7,8 Milliarden Euro in dieses Anlagesegment. Nach Angaben des BVI vom Oktober 2014 stieg das Vermögen der Immobilienspezialfonds in den vergangenen zehn Jahren von knapp 14 auf rund 44 Milliarden Euro.

Nicht unüblich ist es, wenn sich bei Immobilienspezialfonds mehrere gleichgesinnte institutionelle Anleger zusammenfinden. Mancher Investor argumentiert aber auch in die entgegengesetzte Richtung. Eine auf Anonymität bedachte Pensionskasse bevorzugt im Immobilienbereich Direktinvestments und begründet das mit der Erwartung, auf diese Weise eine bessere Performance als externe Manager erzielen zu können. Die Attraktivität des Spezialfonds/Spezial-AIF für institutionelle Anleger ergibt sich dagegen nach Einschätzung von Nikolas Jorzick, Head of Business & Product Development bei Warburg-Henderson, vor allem daraus, dass es sich hierbei um ein etabliertes Produkt handelt, dessen Ausgestaltung ausreichende Flexibilität erlaubt, etwa beim Einsatz von Fremdkapital. „Und das nach deutschem Recht regulierte Produkt bietet ihnen auf der Vehikelseite genau das“, so Jorzick zu portfolio institutionell. „Nicht nur durch die gesetzlichen Änderungen, sondern vor allem durch den qualitativ steigenden Standard in der Branche haben Investoren heutzutage höhere Ansprüche an den Informationsfluss, die Mitbestimmung und die Flexibilität bei Immobilieninvestments“, so der Produktexperte.

Bei länder- und sektorübergreifenden Investmentansätzen würden zunehmend Multi-Boutique-Modelle nachgefragt. In diesem Konstrukt werden die Immobilien im Portfolio durch mehrere spezialisierte Asset Manager betreut. Jorzick erläutert: „Hierbei vertritt ein Fondsmanager die Interessen der Investoren und lenkt die Arbeit der einzelnen Asset Manager in die vereinbarte strategische Richtung.“ Für den Investor biete dieses Konzept den Vorteil, dass sie größtmögliche Spezialexpertise für ihr Portfolio erhalten. Gleichzeitig sei über das Fondsmanagement sichergestellt, dass alle strategischen Entscheidungen auf Objektebene auf die Ziele des Fonds ausgerichtet sind.

Spezialfonds im institutionellen Portfolio

Während der typische Spezialfonds meist nur einem Investor gehört, ist das Anlagevehikel auch für finanziell weniger schlagkräftige Investoren, etwa aus dem großen Lager der kleineren Stiftungen, interessant. Das Bündeln von Anlagegeldern ambitionierter Mitstreiter in einem Fonds bietet einerseits Vorteile, wie etwa die kostengünstige und effiziente Erschließung von Investmentgelegenheiten. Andererseits können die Anleger so über verschiedene Märkte, Asset-Klassen und Investmentstrategien diversifizieren und werden dabei noch professioneller betreut.

Wie ein wohlüberlegtes Sondervermögen in der Praxis konzipiert sein kann, zeigt das Beispiel des Stiftungsfonds des Evangelischen Johannesstifts (EJS). Das EJS ist eine Stiftung bürgerlichen Rechts. Die soziale Einrichtung hat ihre liquiden Vermögenswerte der bisherigen beiden Spezialfondsmandate sowie einem Vermögensverwaltungsmandat nach Ausschreibung und Mandatsvergabe ausschließlich in einem Spezialfondsmandat, dem „EJS Stiftungsfonds“ gebündelt und investiert die aggregierten Gelder über verschiedene Rentensegmente, Aktien und alternative Anlagen hinweg nach einheitlichen Vorgaben. Das Anlagevehikel mit einem Fondsvolumen von derzeit rund 50 Millionen Euro wurde im Jahr 2010 unter Federführung von Jens Güldner, heute Leiter Vermögens- und Stiftungsmanagement beim EJS, aufgelegt. Seinen Angaben zufolge wird der EJS-Stiftungsfonds in Zusammenarbeit mit Allianz Global Investors als Portfoliomanager und den Dienstleistern Oekom Research und der Deutschen Performance-Messungs-Gesellschaft (DPG) umgesetzt. Seine jährlichen Ausschüttungen fließen in den Haushalt des Johannesstifts. Güldner hat die bestehende Kapitalanlagestruktur maßgeblich vorangetrieben und erläutert seine Sichtweise folgendermaßen: „Das Gesamtportfolio des Fonds wird so positioniert, dass der von uns definierte risikoreiche Teil jederzeit einen vorab festgelegten Maximalverlust erleiden kann, ohne dass das definierte Risikobudget überschritten wird.“ Alle strategischen Gelder liegen in dem Fonds, sagt er. Und die gewählte Struktur sorge unter anderem für Entlastungen im Rechnungswesen.

Der EJS-Stiftungsfonds ermöglicht aber nicht nur das Pooling des Stiftungsvermögens des Evangelischen Johannesstifts und seiner Tochtergesellschaften, sondern es können auch weitere Stiftungen und insbesondere Zustiftungen einbezogen werden, für die Güldner leidenschaftlich wirbt. Denn einerseits gebe es erheblichen Bedarf bei den eigenen Projekten, etwa in der Altenpflege. Andererseits könnten potenzielle Stifter mit einer Zustiftung in eine vorhandene Stiftung heute viel mehr erreichen, als wenn sie auf eigene Faust tätig würden. Schuld ist einmal mehr das Niedrigzinsumfeld. Eine Stiftung, die sich ausschließlich der Fördertätigkeit verschrieben hat, also selbst keine aufwendigen Projekte lanciert, sollte nach Einschätzung Güldners über nicht weniger als eine Million Euro verfügen. Nur dann stünden der operative Aufwand und die Leistungsfähigkeit in einem akzeptablen Verhältnis. Danach befragt, wie es zur Gründung des EJS-Stiftungsfonds kam, antwortet der Stiftungsmann: „Wir kamen aus der Welt von zwei Spezialfonds und einem Vermögensverwaltungsmandat und haben uns zum Ziel gesetzt, eine einheitliche, transparente Strategie mit einheitlichem Risikobudget aufzusetzen.“ Ihm ging es insbesondere darum, vernünftige Konditionen und eine professionelle Betreuung als institutioneller Investor zu erhalten, sagt Güldner. Und diese gebe es für gewöhnlich ab einem Anlagevolumen von 50 Millionen Euro. Er wolle „kosteneffizient arbeiten wie die Großen“. Mit einer einheitlichen Lösung als Dachfonds sei das nun ohne weiteres möglich. Wie Güldner auf Nachfrage von portfolio institutionell abschließend erläutert, ist die Wertpapier-Kennnummer des Stiftungsfonds auf sein Bestreben hin freigeschaltet worden. Demnach können Investoren und die interessierte Öffentlichkeit seinen Kursverlauf tagesaktuell verfolgen.

Kernkompetenz gefragt

Ein weiterer Anhänger von Spezialfonds ist die Pensionskasse HT Troplast. Bei der in Troisdorf ansässigen Pensionseinrichtung mit einem Kapitalanlagevolumen von rund 294,2 Millionen Euro legt man allerdings großen Wert darauf, einen Teil der Gelder auch in Eigenregie zu managen, wie der stellvertretender Vorstandsvorsitzende der Altersvorsorgeeinrichtung, Thorsten Fiedler, betont. Die Pensionskasse verfolgt das Ziel, ihren Mitgliedern Erwerbsunfähigkeits- und Altersrenten beziehungsweise den Hinterbliebenen eine Rente zu gewähren. Ende des vergangenen Jahres zählten die Troisdorfer 2.667 beitragszahlende Mitglieder, 1.317 beitragsfrei Versicherte sowie 2.104 Rentner. Danach befragt, worin die Hauptzielsetzungen und die Philosophie bei der Verwaltung der Kapitalanlagen besteht, antwortet Fiedler: „Unsere wesentlichen Ziele in der Kapitalanlage resultieren aus den Erfordernissen des Verpflichtungsumfangs. In dem Zusammenhang spielt auch die Notwendigkeit der regelmäßigen Zahlung der Renten eine entscheidende Rolle.“

Den Veränderungen durch das Niedrigzinsumfeld trägt die Pensionskasse Rechnung, indem sie frei gewordene Mittel aus ihren bislang recht üppigen festverzinslichen Wertpapierbeständen in verschiedene Immobilienspezialfonds investiert. Dort dienen sie der Stabilisierung des Portfolios. Der Anteil der Immobilienspezialfonds am Gesamtportfolio liegt inzwischen bei etwa 15 Prozent. 2012 lag die Quote noch bei 11,3 Prozent. Bis zum kommenden Jahr soll ihr Anteil auf bis zu 22 Prozent steigen. Für die entsprechenden Investments habe man bereits die Eigenkapitalzusagen in der erforderlichen Höhe abgegeben, so Fiedler. Aktien und Aktien-Sspezialfondsmandate wiederum dienen der Pensionskasse im Rahmen eines Masterfonds zur Diversifikation und Stabilität der Kapitalanlagen bei unterschiedlichen Entwicklungen an den Märkten. Danach befragt, ob weitere aktive Mandate vergeben werden sollen, entgegnet Fiedler: „Grundsätzlich besteht bei uns im Vorstand nicht das Interesse, die von einer Pensionskasse erwarteten Kernkompetenzen außer Haus zu geben.“ Diese Verantwortlichkeit lasse sich nicht delegieren.

Für institutionelle Investoren wie das Evangelische Johannesstift oder die Pensionskasse HT Troplast sind Spezialfonds häufig Dreh- und Angelpunkt der Kapitalanlage. Daran hat auch das am 22. Juli 2013 in Kraft getretene KAGB nichts geändert. Gleichwohl hat die neue Gesetzgebung Auswirkungen auf die Akteure.

Eine Frage der Regulierung

Das KAGB setzt nicht nur die europäische AIFM-Richtlinie in deutsches Recht um. Durch die Ablösung des Investmentgesetzes schafft es einen völlig neuen Regulierungsrahmen. Das Kapitalanlagegesetzbuch kommt dabei auch zwei Bedürfnissen deutscher institutioneller Investoren entgegen: dem Wunsch nach einer steuereffizienten Plattform für die Bündelung von Pensionsvermögen, dem sogenannten Pension Asset Pooling, und dem in Zeiten niedriger Zinsen deutlich gestiegenem Interesse, Real-Asset-Anlagen in einem transparenten und durch das Investmentrecht regulierten Rechtsrahmen zu tätigen. Die Umsetzung der europäischen AIFM-Richtlinie gilt laut BVI als die tiefgreifendste Reform der rechtlichen Rahmenbedingungen für Investmentfonds seit Beginn der Fondsregulierung 1957. Ohnehin ist die deutsche Fondsbranche nach Einschätzung ihrer Fürsprecher von der AIFM-Richtlinie besonders stark betroffen. Denn gemessen am Volumen gelten EU-weit im Schnitt etwa 25 Prozent der Fonds als alternative Investmentfonds. In Deutschland sind es 80 Prozent. Gründe sind der hohe Anteil an Spezialfonds und dass auch offene Immobilienfonds als AIF gelten. Für die Fondsgesellschaften bedeutete das, erneut Zulassungen zu beantragen, obwohl sie bereits nach altem Recht zugelassen waren.

Die AIFM-Richtlinie hat die bisher schon für Banken, Vermögensverwalter und Kapitalanlagegesellschaften geltenden Verhaltens- und Organisationspflichten auf die Verwalter von AIF übertragen. Damit müssen Verwalter geschlossener Fonds nun erstmals gesetzliche Vorgaben erfüllen, die für Anbieter offener Fonds seit langem gelten. Das ist auch der Grund, weshalb sich die Branche der geschlossenen Fonds derzeit neu sortiert. Laut BVI müssen sich die Anbieter entscheiden, wie sie sich aufstellen wollen. Einige gründen neue Gesellschaften, die dann eine KVG-Erlaubnis beantragten. Andere wiederum nutzen Service-KVGen, die für sie als zugelassene Kapitalverwaltungsgesellschaft agieren. Aber auch neue geschlossene Produkte sind komplett anders zu konzipieren. Durch die Einführung des KAGB hat sich die Landschaft der Beteiligungsmodelle stark verändert. Ein wesentlicher Punkt in dem Zusammenhang ist, dass die zuvor gar nicht oder nur in sehr geringem Maße regulierten Produkte nun auch in den regulierten Bereich überführt wurden. Das stellt die entsprechenden Anbieter – unter anderem die Initiatoren geschlossener Fonds – vor erhebliche Herausforderungen. Darauf weist Michael Schneider, Geschäftsführer der International Real Estate KVG (Intreal), hin. Intreal wurde 2009 gegründet und ist nach eigener Darstellung die erste Service-KVG, die sich ausschließlich auf die Auflage und Administration von Immobilienfonds für Dritte fokussiert. Die voll lizenzierte KVG sieht sich mit mehr als 37 Fonds und über 7,1 Milliarden Euro Assets under Administration als eine der führenden Anbieterinnen von KVG-Dienstleistungen im Bereich Immobilien.

Nach Angaben Schneiders besteht ein wesentlicher Wachstumstreiber bei Spezial-AIF in dem Ansatz, über Plattform- oder Service-KVGen zu arbeiten: „Ausgehend vom Wertpapierbereich, wo er bereits seit längerer Zeit etabliert ist, setzt er sich bei Immobilieninvestments mehr und mehr durch.“ Beim Plattformkonzept sind die Auflage und die Administration des Vehikels und das Asset Management voneinander getrennt. Für den Investor bringe das zusätzliche Flexibilität, meint Schneider. Der Investor könne im Asset Management mit spezialisierten, vielleicht auch kleineren Anbietern zusammenarbeiten und bei Administration, Risikomanagement und Reporting auf eingeschwungene Prozesse und Strukturen einer größeren Plattform setzen. Zudem könne er, einen Asset Manager austauschen, ohne dabei die Assets in ein neues Vehikel überführen zu müssen. „Das spart Kosten, die gerade bei Immobilieninvestments erheblich sein können“, erläutert Schneider und verweist auf die Grunderwerbssteuer.

Der graue Kapitalmarkt wird weiß

Vor der Einführung des KAGB haben institutionelle Investoren nur vereinzelt Emissionshäuser als Portfoliomanager für Immobilienfonds ausgewählt. Aufgrund der neuen Regulierung haben große Emissionshäuser im Sachwertebereich nun aber angekündigt, sich verstärkt auf institutionelles Publikum auszurichten. Über ein Jahr nach Inkrafttreten des KAGB steht fest: Die Manager alternativer Investmentfonds sehen die neuen gesetzlichen Rahmenbedingungen vorwiegend als Chance und weniger als Hindernis. Diese Feststellung geht aus einer Umfrage unter 100 Marktteilnehmern hervor, die zusammen rund 300 Millionen Euro Vermögen verwalten. Durchgeführt wurde die Studie von der Wirtschaftsprüfungs- und Beratungsgesellschaft PwC, dem Zentralen Immobilienausschuss sowie dem Bundesverband Sachwerte und Investmentvermögen (BSI). Die Ergebnisse wurden im Oktober veröffentlicht.

Die zentrale Erkenntnis der Umfrage lauten: Die Anbieter haben alle Anstrengungen unternommen, um dem KAGB zu entsprechen und eine Zulassung als Kapitalverwaltungsgesellschaft zu erhalten. Sie ordneten Strukturen und Prozesse neu, krempelten ihre Organisation um und setzten neue Prioritäten bei Transparenz, Risikomanagement und Compliance. Susanne Eickermann-Riepe, Partnerin Asset Management bei PwC, kommentiert: „Die meisten Manager alternativer Investmentfonds haben erkannt, dass die gestiegenen Anforderungen zu einer Konsolidierung der Branche führen werden und die Veränderungen bei weitem noch nicht abgeschlossen sind.“ Die Mehrzahl der Befragten (60 Prozent) ist der Meinung, dass sich die Anzahl der AIF-Manager bis 2020 verringern wird. Die Gründe dafür sehen sie vor allem in den hohen Anforderungen und Einstiegshürden für kleine Marktteilnehmer, die den hohen Kosten nicht standhalten können und den Markt deshalb verlassen werden. Einen wichtigen Raum in der Befragung nahmen die Erwartungen hinsichtlich des Verhaltens der Investoren nach Einführung des KAGB ein. 45 Prozent sind der Ansicht, dass die Nachfrage institutioneller Investoren nach offenen AIF steigen wird. Als Haupttreiber sehen sie die Versicherungen, die im aktuellen Niedrigzinsumfeld weiterhin auf der Suche nach Rendite sind.

Regulierung macht Spezialfonds unattraktiv

Ein Themenschwerpunkt, dem sich Investoren aus dem Umfeld der Versicherungsbranche in diesen Tagen besonders widmen, geht einher mit der anstehenden Einführung des Solvency-II-Regimes. Künftig gilt vereinfacht gesagt: Je riskanter die Kapitalanlage, desto mehr Eigenkapital muss ein Versicherer vorhalten. Außerdem müssen Kapitalanlagen rentabel, sicher und liquide sein. Bislang legte die Anlageverordnung den zulässigen Investitionsrahmen für Versicherungen einheitlich fest. Mit Solvency II wird sich das ändern, wie Thomas Richter vom BVI in einem Fachbeitrag schreibt. „Ab 1. Januar 2016 werden die Kapitalanlagen großer Versicherungsunternehmen durch Solvency II geregelt. Dementsprechend werden Versicherungen die Risiken ihrer Kapitalanlagen allein durch Eigenkapital absichern müssen.“ Die unter der Anlageverordnung vorgesehenen aufsichtsrechtlichen Anlagebeschränkungen in Bezug auf Anlagegegenstände und Mischungs- oder Streuungsquoten werden auf diese Versicherungsunternehmen nicht mehr anwendbar sein.

Das Inkrafttreten von Solvency II brächte jedoch nicht für alle Investoren Erleichterung. Denn die Richtlinie gilt nur für Versicherer ab einem jährlichen Beitragsvolumen von fünf Millionen Euro. Für kleinere Versicherungen, Pensionskassen sowie betriebliche und kommunale Versorgungseinrichtungen wäre hingegen weiter die Anlageverordnung maßgeblich. Damit entstünde für diese Anlegergruppen ein Problem. Vor diesem Hintergrund sind die ersten Vorschläge zur Überarbeitung der Anlageverordnung für Richter „überraschend“. Eigentlich sollte die Verordnung nur formal an die Vorschriften des KAGB angepasst werden. Herausgekommen ist als Nebenprodukt eine Verschärfung der Anlagevorgaben. Die betroffenen Anlegergruppen sollen Spezialfonds künftig nur noch bis zu einer Grenze von 7,5 Prozent ihres gebundenen Vermögens halten dürfen. Mehr ist nur zulässig, wenn die Fonds ausschließlich in Ogaw-konforme Assets investieren. Unternehmensbeteiligungen oder unverbriefte Darlehensforderungen im Portfolio würden den gesamten Spezialfonds „infizieren“. „Anlagen in diesen Spezialfonds würden in vollem Umfang auf die 7,5-Prozent-Quote angerechnet und damit risikoreicheren Hedgefonds- und Rohstoffanlagen gleichgesetzt“, warnt Richter. Er zeigt auf, wie diese Entwicklung weitergehen könnte: „Große Versicherungen können die vorgegebenen Anlagegrenzen einhalten, indem sie einzelne Asset-Klassen in separaten Fonds bündeln.“ Kleinen Versicherungen und Pensionskassen stehe dieser Weg meist nicht offen. Gerade für sie sei es deshalb wichtig, alle Anlagen in einem einzigen regulierten Produkt zusammenfassen zu können. „Würden die Vorschläge zur Anlageverordnung Wirklichkeit, wäre das nur noch sehr eingeschränkt möglich.“

Das Ergebnis einer BVI-Umfrage unter Anbietern von Wertpapierspezialfonds verdeutlicht die praktische Relevanz solcher Anlagen für Anleger: Demnach haben Investoren, die unter die Anlageverordnung fallen, derzeit mehr als ein Viertel (28 Prozent) ihrer gesamten Anlagen in Wertpapierspezialfonds in Assets außerhalb des Ogaw-Spektrums investiert. Nach der BVI-Statistik halten diese sogenannten AnlageV-Investoren zusammen mehr als die Hälfte (58 Prozent) der Assets in Wertpapierspezialfonds und sind damit die mit Abstand größte institutionelle Anlegergruppe. Umso wichtiger sei es, dass die Verordnung den Bedürfnissen dieser Anleger gerecht wird. Auch die Juristen der Kanzlei Dechert widmen sich der komplexen Thematik. In der aktuellen Ausgabe des Universal-Investment-Magazins „allocate!“ weisen sie darauf hin, dass der Änderungsentwurf zur Anlageverordnung für Versicherungsunternehmen (AnlV-E) vom Mai 2014 fünf neue Kategorien für die Anlage in Investmentvermögen vorsieht. Diese sind in einer der nebenstehenden Übersichten abgebildet. Dr. Benedikt Weiser, Partner der Kanzlei, rät den durch die Anlageverordnung regulierten Unternehmen, sich zunächst zu fragen, auf welchen Teil ihrer Bestände die KAGB-Definition des alternativen Investmentfonds zutrifft. Der zweite Schritt sei die Prüfung, ob man Altanlagen in eine der neuen AnlV-E-Kategorien einordnen kann. Denn nicht regulierungskonforme Altanlagen können zwar weiter gehalten, nicht aber aufgestockt werden, warnt Weiser.

Seinen Ausführungen zufolge ist die Anlagepolitik reiner Wertpapierspezialfonds oft Ogaw-geeignet, so dass eine Umstellung auf die Kategorie des offenen Ogaw-Spezialfonds in vielen Fällen ohne größeren Aufwand möglich ist. Die Immobilienquotenfähigkeit sei beim Immobilien-AIF sogar leichter zu erreichen als unter der alten Anlageverordnung, so dass auch die Umwandlung von Immobilienspezialfonds in Immobilien-AIF in vielen Fällen möglich sein sollte, „sofern in der Endfassung der neuen Anlageverordnung die allseits erwartete Klarstellung erfolgt, dass auch geschlossene Spezial-AIF für die sogenannte Immobilienquote erwerbbar sind“, schreibt Weiser. Schwieriger werde es bei Private Equity. Der neu eingeführte Private-Equity-AIF dürfte seiner Einschätzung nach wenig Entlastung bringen. Denn typische Private-Equity-Strukturen werden bei fehlender Regulierung künftig nicht mehr direkt erwerbbar sein. Weiser zieht das Fazit, dass der Entwurf der Anlageverordnung Investoren die Anlage in alternativen Anlageformen erleichtern soll. In der Praxis werde dies aber schwerer, weil die 7,5-Prozent-Quote kaum Platz biete und zwischen alternativen Anlagen nicht ausreichend differenziert wurde. Regulierten Investoren bleibe nur die Möglichkeit, die Quote zu entlasten, etwa über ABS-Strukturen.

Fazit: Das Interesse institutioneller Investoren am Spezialfonds ist unverändert hoch. Liquidität, Sicherheit, Transparenz, Diversifikation sowie individuelle Ausgestaltbarkeit machen ihn neben bilanziellen und steuerlichen Aspekten zum bevorzugten Anlagevehikel. Die Einführung des KAGB und damit verbunden die Regelungen der europäischen AIFM-Richtlinie haben daran nichts geändert. Kunden erhalten nun verpflichtend ein ausführliches Informationsdokument über den von ihnen aufgelegten Spezialfonds, was die bisher bestehende Transparenz zusätzlich unterstreicht und in Teilbereichen, wie beispielsweise den von der Depotbank verwendeten Lagerstellen, noch ausbaut. Ob man dieses Sondervermögen im Tagesgeschäft weiterhin Spezialfonds nennt oder sich auf die neue Bezeichnung Spezial-AIF einlässt, ist nicht entscheidend. Viel wichtiger ist, ihn als das zu betrachten, was er ist: der Dreh- und Angelpunkt im institutionellen Portfolio.

Von Tobias Bürger

portfolio institutionell, Ausgabe 11/2014

Autoren: Tobias BürgerSchlagworte: Versicherer

In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar