Traditionelle Anlagen

21. Februar 2017

Bankenverband will Einlagensicherungsfonds kürzen

Ab Oktober entfällt Schutz für Schuldscheindarlehen und Namensschuldverschreibungen. BdB-Vorstand Michael Kemmer will Gefahr des Moral Hazard begegnen.

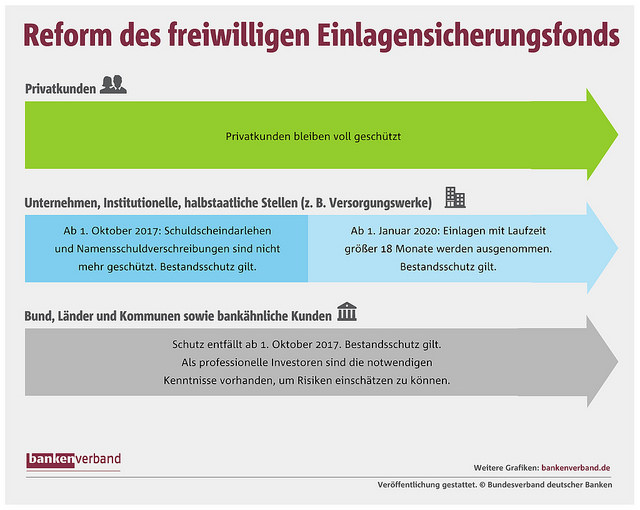

Der Bundesverband deutscher Banken (BdB) gab Ende vergangener Woche bekannt, an einer Reform seiner freiwilligen Einlagensicherung zu arbeiten. Ziel ist es, den Schutz des Einlagensicherungsfonds vor allem auf private Kunden zu konzentrieren. „Wir mussten das Thema angehen, denn das Umfeld der freiwilligen Einlagensicherung hat sich in den vergangenen Jahrzehnten gravierend verändert. Ob Bankenabgabe, Eigenkapitalerhöhungen oder gesetzliche Einlagensicherung – die Kosten für die Banken sind durch die Regulierung drastisch gestiegen. Die Niedrigzinsphase erhöht außerdem den Kostendruck. Wir wollen jetzt die Kräfte bündeln und die Finanzkraft des Einlagensicherungsfonds für jene Kunden stärken, die tatsächlich Schutz bedürfen“, erklärt Hans-Walter Peters, Präsident des Bankenverbandes und Sprecher der persönlich haftenden Gesellschafter der Privatbank Berenberg, in der Pressemitteilung. „Für den privaten Kunden und Stiftungen ändert sich nichts, der volle Schutz bleibt ohne Einschränkungen erhalten“, betont Peters.

Der Bundesverband deutscher Banken ist die Dachorganisation der Privatbanken. Sparkassen und Volksbanken sind von den Plänen also nicht betroffen.

Zur Stärkung des Einlagensicherungsfonds plant der Verband die Umsetzung von drei Maßnahmen:

1. Ab dem 1. Oktober 2017 unterliegen bankähnliche Kunden (bestimmte Wertpapierfirmen und Finanzinstitute) sowie Bund, Länder und Kommunen nicht mehr dem Schutz der freiwilligen Einlagensicherung. Sie haben als professionelle Investoren in der Regel die notwendigen Kenntnisse, um Risiken einschätzen zu können. Sollten diese Risiken künftig schlagend werden, werden sie nicht mehr durch den Einlagensicherungsfonds aufgefangen. „Das führt dazu, dass die Banken ihre Mittel auf den Schutz privater Kunden fokussieren und ihren Schaden begrenzen können“, erklärt Peters.

Der Schutz für Unternehmen, Versicherungen und halbstaatliche Stellen, wie etwa Versorgungswerke, bleibt erhalten, wird aber wie folgt angepasst.

2. Ab dem 1. Oktober 2017 werden Schuldscheindarlehen und Namensschuldverschreibungen nicht mehr durch den freiwilligen Einlagensicherungsfonds geschützt. Für Papiere, die vor dem 1. Oktober 2017 erworben wurden, gilt ein Bestandsschutz. Diese Regelung gilt nicht für Privatpersonen und Stiftungen. Damit bleiben auf den Namen lautende Sparbriefe auch weiterhin für private Kunden geschützt.

3. Ab dem 1. Januar 2020 werden Einlagen mit einer Laufzeit von mehr als 18 Monaten vom Schutz ausgenommen, sofern sie nicht von Privatpersonen oder Stiftungen gehalten werden. Auch hier gilt ein Bestandsschutz für Einlagen, die vor dem Stichtag vereinbart wurden.

Der dritte Punkt könnte Ende 2019 zu einem Einlagen-Run führen, um noch unter die Bestandsschutz-Regelung zu fallen. Nach Einschätzung von Dr. Michael Kemmer, BdB-Vorstand und Hauptgeschäftsführer, hätten öffentliche Investoren bisweilen den Spielraum der Einlagensicherung ausgereizt und seien daher teils größere Risiken eingegangen.

Dieser Moral-Hazard-Gefahr möchte der Bankenverband mit den Reformplänen begegnen. Professionelle Investoren verfügen nach Ansicht des Verbands über die notwendigen Ressourcen für informierte Anlageentscheidungen. „Es ist Aufgabe des Einlagensicherungsfonds, Kundeneinlagen zu schützen, aber keine Geldanlagen von Investoren, wie etwa Schuldscheindarlehen oder langfristig vereinbarte Geldanlagen“, begründet Peters diese Maßnahmen. Der Vorschlag des Vorstandes vom 15. Februar 2017 wird nun in die Delegiertenversammlung des Bankenverbandes am 5. April in Berlin eingebracht.

Der Bundesverband deutscher Banken ist die Dachorganisation der Privatbanken. Sparkassen und Volksbanken sind von den Plänen also nicht betroffen.

Zur Stärkung des Einlagensicherungsfonds plant der Verband die Umsetzung von drei Maßnahmen:

1. Ab dem 1. Oktober 2017 unterliegen bankähnliche Kunden (bestimmte Wertpapierfirmen und Finanzinstitute) sowie Bund, Länder und Kommunen nicht mehr dem Schutz der freiwilligen Einlagensicherung. Sie haben als professionelle Investoren in der Regel die notwendigen Kenntnisse, um Risiken einschätzen zu können. Sollten diese Risiken künftig schlagend werden, werden sie nicht mehr durch den Einlagensicherungsfonds aufgefangen. „Das führt dazu, dass die Banken ihre Mittel auf den Schutz privater Kunden fokussieren und ihren Schaden begrenzen können“, erklärt Peters.

Der Schutz für Unternehmen, Versicherungen und halbstaatliche Stellen, wie etwa Versorgungswerke, bleibt erhalten, wird aber wie folgt angepasst.

2. Ab dem 1. Oktober 2017 werden Schuldscheindarlehen und Namensschuldverschreibungen nicht mehr durch den freiwilligen Einlagensicherungsfonds geschützt. Für Papiere, die vor dem 1. Oktober 2017 erworben wurden, gilt ein Bestandsschutz. Diese Regelung gilt nicht für Privatpersonen und Stiftungen. Damit bleiben auf den Namen lautende Sparbriefe auch weiterhin für private Kunden geschützt.

3. Ab dem 1. Januar 2020 werden Einlagen mit einer Laufzeit von mehr als 18 Monaten vom Schutz ausgenommen, sofern sie nicht von Privatpersonen oder Stiftungen gehalten werden. Auch hier gilt ein Bestandsschutz für Einlagen, die vor dem Stichtag vereinbart wurden.

Der dritte Punkt könnte Ende 2019 zu einem Einlagen-Run führen, um noch unter die Bestandsschutz-Regelung zu fallen. Nach Einschätzung von Dr. Michael Kemmer, BdB-Vorstand und Hauptgeschäftsführer, hätten öffentliche Investoren bisweilen den Spielraum der Einlagensicherung ausgereizt und seien daher teils größere Risiken eingegangen.

Dieser Moral-Hazard-Gefahr möchte der Bankenverband mit den Reformplänen begegnen. Professionelle Investoren verfügen nach Ansicht des Verbands über die notwendigen Ressourcen für informierte Anlageentscheidungen. „Es ist Aufgabe des Einlagensicherungsfonds, Kundeneinlagen zu schützen, aber keine Geldanlagen von Investoren, wie etwa Schuldscheindarlehen oder langfristig vereinbarte Geldanlagen“, begründet Peters diese Maßnahmen. Der Vorschlag des Vorstandes vom 15. Februar 2017 wird nun in die Delegiertenversammlung des Bankenverbandes am 5. April in Berlin eingebracht.

portfolio institutionell newsflash 21.02.2017/Patrick Eisele

Autoren:

portfolio institutionell

In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar