Aktive ESG-ETFs: ein Leitfaden für Investoren

Ivan Durdevic Head of ETF Distribution für Deutschland, Österreich und die Schweiz, J.P. Morgan Asset Management

Börsengehandelte Fonds (ETFs) werden immer beliebter. Daher ist es für Investoren wichtig, zwischen aktiven und passiven ETF-Strategien zu unterscheiden und die Möglichkeiten zu verstehen, wie aktive ETFs in Portfolios eingesetzt werden können.

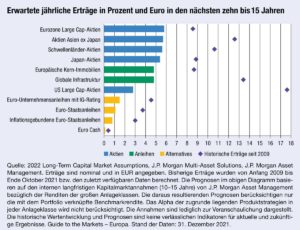

Aktive ETFs nutzen die Research-Fähigkeiten professioneller Portfoliomanager und Analysten. Ihr Ziel ist es, Ineffizienzen in Aktien- oder Anleiheindizes auszunutzen, um die risikobereinigten Renditen zu steigern. Statt nur die Marktrendite (Beta) zu erwirtschaften, soll ein aktiver ETF eine über der Benchmark liegende Performance (Alpha) erreichen und gleichzeitig die Eigenschaften der ETF-Struktur beibehalten. Wir gehen davon aus, dass die Marktrenditen in Zukunft niedriger ausfallen werden, sodass die Fähigkeit, Alpha zu generieren, einen wichtigeren Beitrag zur Gesamtportfolioperformance leistet.

Außerdem können aktive Strategien ein effizientes Engagement in bestimmten Anlagekriterien bieten, wie zum Beispiel in Wertpapieren mit starken ökologischen, sozialen und Governance-Merkmalen (ESG). Anstatt umstrittene Sektoren einfach auszuschließen, können aktive Manager die Nachhaltigkeit bei allen Anlageentscheidungen berücksichtigen. In diesem Zusammenhang setzen sie sich mit Unternehmen auseinander und führen strenge Aktienanalysen durch.

Wachsende Beliebtheit aktiver ETFs

Bislang machen aktive ETFs nur zwei Prozent des Ucits-ETF-Universums aus, aber dieser Anteil wird voraussichtlich steigen. Während passive Strategien weiterhin die Zuflüsse in europäische ETFs dominieren, erkennen die Investoren zunehmend, dass die ETF-Struktur auch für aktiv gemanagte Strategien bestens geeignet ist. Aktive ETFs haben in den USA bereits ein recht beeindruckendes Wachstum erlebt – und Europa könnte diesem Trend folgen: 71 Prozent der europäischen Investoren gaben kürzlich in der globalen ETF-Umfrage 2022 von Brown Brothers Herriman an, dass sie erwarten, dass ihr Engagement in aktiven ETFs in den kommenden zwölf Monaten zunehmen wird.

ESG: der Vorteil von aktivem Management

Laut Morningstar flossen im Jahr 2021 mehr als 500 Milliarden US-Dollar in ESG-integrierte Fonds, was zu einem 55%igen Wachstum des verwalteten Vermögens in ESG-integrierten Produkten beitrug. Wir gehen davon aus, dass das Wachstum bei ESG-Investitionen 2022 und auch weit darüber hinaus anhalten wird.

Passive ESG-ETFs wenden in der Regel Ausschlüsse an oder bilden ESG-Indizes wie SRI- oder Paris-Aligned Benchmarks ab, wenn ein stärkerer ESG-Fokus erforderlich ist. Wenn sich Investoren für einen passiven ESG-ETF entscheiden, verlassen sie sich vollständig auf die ESG-Analyse der Indexanbieter. Wir glauben, dass ein aktiver Ansatz eine gründlichere Bewertung der ESG-Merkmale ermöglicht. Während Index-Tracker bestimmte Kategorien ausschließen und versuchen können, Unternehmen durch Stimmrechtsausübung zu beeinflussen, beziehen unsere aktiven Investmentteams ESG-Aspekte in den gesamten Anlageprozess ein und engagieren sich für Unternehmen, um Werte zu schaffen, was langfristig die risikobereinigten Renditen steigern kann.

Auswahl eines Anbieters aktiver ETFs

Natürlich sollten Investoren beachten, dass bei einem aktiven ETF Wertpapierauswahl, Anlageallokation und Risikomanagement auf der Anlagephilosophie, der Überzeugung und den Fähigkeiten des Portfoliomanagers beruhen. Daher kann es bei aktiven ETFs erheblichen Spielraum für eine Underperformance geben, wenn die Anlageentscheidungen konsequent falsch sind. Für Investoren ist es daher wichtig sicherzustellen, dass die gewählten aktiven Strategien auf bewährten, wiederholbaren Prozessen basieren, die mit ihrer Risikotoleranz und ihren allgemeinen Anlagezielen übereinstimmen.

Wie bei passiven ETFs müssen auch aktive ETF-Anbieter von einem engagierten Kapitalmarktteam unterstützt werden. Das Team muss jederzeit eine effiziente Preisgestaltung gewährleisten und sowohl die Primär- als auch die Sekundärmärkte zur Steigerung der Liquidität nutzen. Aktive ETFs haben die Flexibilität, auch außerhalb ihrer normalen Rebalancing-Periode zu handeln.

Verwendung aktiver ETFs in einem Anlageportfolio

Eine Mischung aus aktiven und passiven ETFs kann ein attraktives Gleichgewicht zwischen Risiko und Rendite bieten. Sowohl passive als auch aktive ETFs weisen ähnliche Risiken auf, da die Performance als Reaktion auf die Entwicklung einzelner Unternehmen oder der allgemeinen Marktbedingungen sowohl steigen als auch fallen kann. Da aktive ETFs ein höheres Indexrisiko mit sich bringen, sind viele aktive ETF-Strategien gut geeignet, um Investoren dabei zu helfen, Alpha zu Portfolios mit passiven Kernbeständen hinzuzufügen oder zu verschiedenen Zeiten im Marktzyklus taktische Allokationen zu tätigen.

Die ETF-Reihe JPMorgan Research Enhanced Index Equity (ESG) verbindet eine aktive Aktienauswahl mit einem passiven Indexengagement innerhalb eines robusten ESG-Rahmens. Sie ist mittlerweile die größte aktive Ucits-Aktien-ETF-Reihe und umfasst fünf Exchange Traded Funds in den entwickelten Aktienmärkten (global, USA, Europa, Eurozone und Japan) und drei Schwellenländer-ETFs (globale Schwellenländer, China und Asien-Pazifik ohne Japan).

Aktive ETFs: Vorteile im ESG-Bereich

Interview mit Ivan Durdevic

Head of ETF Distribution für Deutschland, Österreich und die Schweiz,

J.P. Morgan Asset Management

Wie unterscheiden sich der klassische ETF, der „klassische“ ESG-ETF und der aktive ETF beispielsweise bei Titelanzahl, Performance und Kosten?

Wenn man sich den MSCI Europe Index als Beispiel anschaut, dann besteht der Ursprungsindex aktuell aus 429 Titeln. Der MSCI Europe ESG Leaders Index, der einen Best in Class Ansatz nutzt und die Unternehmen mit dem höchsten ESG-Score in allen Branchen beinhaltet, hat aktuell 202 Titel. Vergleicht man damit unseren JPM Europe Research Enhanced Index Equity (ESG) ETF, dann hat dieser aktuell durch unseren ESG-Ansatz und die damit genutzten Ausschlüsse 133 Positionen. Der JREE sieht allerdings genauso aus wie die breite Benchmark, da wir keine großen Sektor- oder Faktorpositionen eingehen, die oft ein unbeabsichtigtes Merkmal von ESG/SRI-Benchmarks sind.

Mit diesem Ansatz ließ sich seit Auflegung und nach Kosten ein jährlicher Mehrertrag von 1,5 Prozent zum MSCI Europe Index erzielen – bei einem Tracking Error von 1,2 Prozent (Quelle: J.P. Morgan Asset Management, Stand 31.03.2022).

Kostenseitig sind viele nicht-ESG ETFs bereits sehr günstig, oft unterhalb von 0,15 Prozent. ESG ETFs sind üblicherweise etwas teurer. Der JPM Europe Research Enhanced Index Equity (ESG) ETF hat eine TER von 0,25 Prozent.

Bekommt ein Anleger eines nachhaltigen ETF ein ESG-Reporting?

Ja, wir stellen für alle unsere Produkte ein ESG-Reporting zur Verfügung. Diese vierteljährlich aktualisierten Dokumente geben Aufschluss über die wichtigsten Kennzahlen des ETFs, also beispielsweise das MSCI ESG Rating oder den MSCI-ESG-Qualitäts-Score aufgeschlüsselt nach E, S und G und jeweils im Vergleich mit der Peergroup. Ebenfalls gibt der Report Aufschluss über das MSCI-ESG-CO₂-Risiko.

Bieten sich aktive ETF insbesondere für Schwellenländer an?

Wir sind überzeugt, dass wir mit unserem Ansatz nicht nur in den Schwellenländern Mehrertrag liefern können. Aber tatsächlich ist in solch ineffizienten Märkten wie den Schwellenländern, der Asien-Pazifik-Region oder China ein aktiver Ansatz besonders sinnvoll. Schauen wir uns als Beispiel den Markt für chinesische A-Aktien an: Der Markt ist sowohl breit gestreut als auch liquide. Es stehen mehr als 3.500 börsennotierte Aktien zur Auswahl, was in etwa der Gesamtzahl der an den US-Börsen notierten Aktien entspricht. Eine breite und liquide Auswahl an Möglichkeiten bedeutet, dass zwei wichtige Voraussetzungen für eine erfolgreiche Aktienauswahl erfüllt sind. Die einzigartigen Merkmale des chinesischen Onshore-Marktes bieten Bottom-up-Aktienselektoren eine einmalige Gelegenheit, Alpha zu generieren. Eines dieser Attribute ist die hohe Beteiligung von Privatanlegern und -anlegerinnen, wie es sie sonst in keinem anderen Markt gibt. Diese machen 42 Prozent des Wertes des Streubesitzes der chinesischen A-Aktien aus und tragen zu über 80 Prozent des Handelsvolumens bei.

Die spekulative Natur dieser Gruppe bedeutet auch, dass der Onshore-Markt oft von Gerüchten und Spekulationen und nicht von den Fundamentaldaten der Unternehmen bestimmt wird. Im Zusammenhang mit der Dominanz dieser Anlegergruppe ist ein weiteres Hauptmerkmal des chinesischen A-Aktienmarktes sein sehr hoher Umsatz. Indexfonds sind nicht in der Lage, die Auswirkungen der hohen Marktumsätze und des kurzfristigen Anlagehorizonts abzumildern. Diese Ineffizienzen schaffen Chancen, die von aktiven Managern genutzt werden können.

Gibt es auch aktive ESG-Bond-ETF?

J.P. Morgan Asset Management bietet drei Research Enhanced Index-Strategien für Unternehmensanleihen an.Diese aktiven ETFs nutzen ebenfalls einen strukturierten und disziplinierten Prozess, der die Erkenntnisse unserer über 20 Credit-Research-Analysten nutzt. Die ETFs streben ein Alpha von 25 Basispunkten über ihrem Vergleichsindex an.

Autoren: Ivan Durdevic In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar