Banken

25. Januar 2017

Neues vom Bembelboy: Willfährige Erfüllungsgehilfen der Reichen

Vergangenes Jahr „Panama Papers“ und „Football Leaks“, vor 25 Jahren ging Cum-Ex los: Clevere Steuerjuristen finden immer wieder Wege, dass denjenigen, denen viel gegeben ist, nichts weggenommen werden kann. Für ein anderes Dividenden-Steuersparmodell feiern wir das zehnjährige Jubiläum.

„Bembelboy“ ist ehemaliger Sales-Trader einer großen Bank. Für portfolio institutionell blickt er als Undercover-Agent und Kommentator hinter die Kulissen.

Im Jahr 2006 besuchte uns ein Steuer-Profi einer kanadischen Bank, um uns „steueroptimierte“ Produktlösungen vorzustellen. Für mich als Sales-Trader war das hochinteressant. Dabei habe ich mich oft gefragt, welches Brain kommt auf solche Ideen? Ich habe sie dafür bewundert.

Da gab es beispielsweise die steuerbegünstigten „Madeira-Bonds“ oder die Möglichkeit, sein Rentenportfolio in eine AG in Luxemburg zu platzieren und die Firma selbst kurz vor Laufzeitende der Bonds zu verkaufen. Das war natürlich steuerlich viel günstiger, als die Gewinne beziehungsweise Zinserträge zu versteuern.

Da gab es beispielsweise die steuerbegünstigten „Madeira-Bonds“ oder die Möglichkeit, sein Rentenportfolio in eine AG in Luxemburg zu platzieren und die Firma selbst kurz vor Laufzeitende der Bonds zu verkaufen. Das war natürlich steuerlich viel günstiger, als die Gewinne beziehungsweise Zinserträge zu versteuern.

Auf der anderen Seite hatte ich nicht vergessen, dass ich auch Bürger bin. Darum musste ich mich fragen: Wenn diejenigen, die am meisten verdienen, nichts an Steuern zahlen, dann zahlen wohl die, die etwas mehr haben als nichts – allerdings nur solange, bis sie am Schluss genauso viel haben wie die Masse, nämlich nichts. Ein weiterer Hieb in die Spaltung unserer Gesellschaft.

Die Politik hilft fleißig mit, und wir Bürger schauen zu und tolerieren das alles. Hier will ich mich nicht ausnehmen. Als späte Selbstgeißelung für meine damaligen Verfehlungen, Helfershelfer dieser Geschäfte gewesen zu sein, stelle ich Ihnen mal ausführlich den Verkaufsschlager der Jahre 2006 und 2007 vor: die Wertpapierleihe.

Die Politik hilft fleißig mit, und wir Bürger schauen zu und tolerieren das alles. Hier will ich mich nicht ausnehmen. Als späte Selbstgeißelung für meine damaligen Verfehlungen, Helfershelfer dieser Geschäfte gewesen zu sein, stelle ich Ihnen mal ausführlich den Verkaufsschlager der Jahre 2006 und 2007 vor: die Wertpapierleihe.

Ex-Bundeskanzler Schröder hat vieles auf den Weg gebracht: Hartz IV, Riester und die Agenda 2010. Damit die Unternehmen sich besser von ihren Aktienpaketen trennen konnten, hat er auch da einiges ändern lassen. Vor allem war es möglich, dass Dividendeneinnahmen, die eigentlich jemand anderem gehörten, fast vollständig (zu 95 Prozent) als Betriebsausgabe abzugsfähig waren. Wie kann nun jemand, beziehungsweise eine Firma, Dividenden erhalten, die nicht ihm beziehungsweise ihr gehören? Indem Aktien über den Dividendentermin geliehen werden!

Auch wenn die Wertpapierleihe, anders als bei einer Bank oder Versicherung, nicht zum operativen Geschäft der meisten Industrieunternehmen gehört, wurde dies vom Fiskus nicht als Umgehungstatbestand gesehen. Damit sich die Vorstände beziehungsweise das oberste Management absichern können, falls doch etwas schief läuft, bediente sich der Markt einer so genannten „Legal Opinion“. Diese war von Freshfields Bruckhaus Deringer ausgestellt – die zum Beispiel auch den Deutschen-Fußball-Bund berät.

Dank dieser „Studie“ über die Machbarkeit des Geschäftes und ihrer wahrscheinlichen Absegnung durch den Fiskus betrieben sehr viele namhafte Konzerne, auch aus dem Dax, und Persönlichkeiten wie zum Beispiel der Unternehmer Adolf Merckle, diese Wertpapierleihe so intensiv, dass Sie Milliarden an Steuern gespart haben! Merckle wurde deshalb in der Finanzkrise nicht vom Land Baden-Württemberg gerettet. Dieses Schlupfloch wurde später geschlossen, da die Firmen ihren Steuer-Optimierungswahn zu extensiv auslebten.

Blick zurück

Auch wenn die Wertpapierleihe, anders als bei einer Bank oder Versicherung, nicht zum operativen Geschäft der meisten Industrieunternehmen gehört, wurde dies vom Fiskus nicht als Umgehungstatbestand gesehen. Damit sich die Vorstände beziehungsweise das oberste Management absichern können, falls doch etwas schief läuft, bediente sich der Markt einer so genannten „Legal Opinion“. Diese war von Freshfields Bruckhaus Deringer ausgestellt – die zum Beispiel auch den Deutschen-Fußball-Bund berät.

Dank dieser „Studie“ über die Machbarkeit des Geschäftes und ihrer wahrscheinlichen Absegnung durch den Fiskus betrieben sehr viele namhafte Konzerne, auch aus dem Dax, und Persönlichkeiten wie zum Beispiel der Unternehmer Adolf Merckle, diese Wertpapierleihe so intensiv, dass Sie Milliarden an Steuern gespart haben! Merckle wurde deshalb in der Finanzkrise nicht vom Land Baden-Württemberg gerettet. Dieses Schlupfloch wurde später geschlossen, da die Firmen ihren Steuer-Optimierungswahn zu extensiv auslebten.

Blick zurück

Meinen Kunden habe ich geraten, die Steuer nicht komplett auf Null zu drücken, schon aus sozialer Verantwortung vor Ort. Das Geschäft war legal, aber insbesondere in diesem exzessiven Ausmaß ethisch nicht rechtens. Vor allem, wenn es von Banken angeboten wurde, die einen staatlichen Hintergrund haben. Das war bei mir damals natürlich nicht der Fall. Was mich nur wunderte war, dass eine fundierte Meinung ausreichte, dass die Vorstände diese Wertpapierleihe absegneten – denn die Verantwortung, ob dieses Vabanque-Spiel gut geht, wollten sie natürlich nicht übernehmen.

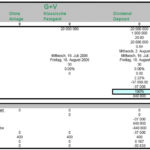

Wie sah nun ein solches Angebot aus? Zur konkreten Orientierung und für alle Nostalgiker hier aus meinem Giftschrank ein paar Auszüge aus der damaligen Präsentation:

Wie sah nun ein solches Angebot aus? Zur konkreten Orientierung und für alle Nostalgiker hier aus meinem Giftschrank ein paar Auszüge aus der damaligen Präsentation:

Das hier vorgestellte Wertpapierleihegeschäft ist eine interessante Anlageidee zur Erzielung attraktiver Zinserträge.

Der Kunde schließt mit der BANK einen dt. Rahmenvertrag für Wertpapierleihegeschäfte ab.

Als nächstes verleiht die BANK an den Kunden Aktien gegen Barmittel (= Sicherheit).

Kommt es während der Laufzeit zu Dividendenzahlungen, werden diese beim Kunden vereinnahmt.

Allerdings müssen diese Kupon- und/oder Dividendenzahlungen im nächsten Schritt an die BANK in Form einer Kompensationszahlung weitergeleitet werden.

Allerdings müssen diese Kupon- und/oder Dividendenzahlungen im nächsten Schritt an die BANK in Form einer Kompensationszahlung weitergeleitet werden.

Bei Laufzeitende werden die Wertpapiere im Austausch gegen die Barmittel ausgetauscht.

Die BANK verzinst die Barmittel des Kunden und vereinnahmt eine Leihgebühr für die Aktien.

Die BANK zahlt den vereinbarten Zins auf die Anlage, und der Kunde zahlt die vereinbarte Leihgebühr für die Sicherheiten-Stellung.

Trotz der Kompensationszahlung reduziert der Dividendenzufluss die Bemessungsgrenze für die KESt, KSt und den Solz. Damit wird eine hohe Nachsteuerrendite erzielt. § 8b KStG

Die BANK liefert eine „Legal Opinion“ von einer unabhängigen Steuer-Kanzlei mit.

(Siehe nebenstehende Dokumente)

Am besten wurde die Wertpapierleihe so gestrickt, dass das Geschäft auch wirtschaftlich Sinn machte, indem zum Beispiel die Verzinsung der Sicherheit höher war als die zu zahlende Leihgebühr. Doch der Markt zeigte auch Lösungen, die meiner Ansicht nach an der Grenze zum Umgehungstatbestand waren – und dennoch vom Finanzamt so abgesegnet wurden. Das originäre Geschäft war negativ und nur nach Steuern positiv.

Aufgrund der Globalisierung können heutzutage die Firmen eben global agieren, während die Länder in ihrer Steuergesetzgebung lokal bleiben. Deshalb braucht es wohl solche Vehikel nicht mehr, beziehungsweise ist die andere Seite der Macht eben immer schneller als der Staat – nicht nur weil der Staat langsamer ist, sondern auch weil er es zulässt, wie das Beispiel Volkswagen zeigt.

Auf folgende Risiken wurde hingewiesen:

Hinweise: Die BANK leistet keine steuerliche Beratung. Wir empfehlen grundsätzlich eine Rücksprache mit dem eigenen Prüfer.

Bei Nicht-Anerkennung seitens des Finanzamtes kann ein Schaden entstehen:

a) Leihegebühr

b) „Vollverzinsung“ nach §233a AO i.H. von 0,5% pro Monat für die im Nachhinein nicht anerkannte Steuerentlastung

c) Opportunitäts-Zins

d) Zinsschaden aus der einbehaltenen Vorauszahlung für Einkommenssteuer

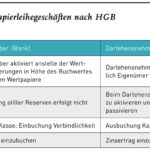

(Siehe nebenstehende Tabelle zur Bilanzierung von Wertpapierleihegeschäften nach HGB)

Abhilfe kann hier wahrscheinlich nur eine Vereinheitlichung der Steuergesetzgebung auf gesamteuropäischer beziehungsweise EU-Ebene schaffen. Es müssen Steueroasen geschlossen werden oder Extrasteuern für Firmen erhoben werden, die aus solchen Ländern unternehmerisch agieren und ihre Holding (Besitzgesellschaft) in der EU haben (zum Beispiel eine „Steueroasen-Gebühr“). Nachdem die EU – vor allem durch wirtschaftliche Interessen getrieben – gegründet wurde, wäre es nur konsequent gewesen, dieses Wirtschaften auch einheitlich zu besteuern, notfalls auf EU-Ebene (zum Beispiel EU-KSt).

Um den daraus resultierenden Abwanderungsdrohungen keinen Vorschub zu leisten, wäre es eventuell möglich, dass Firmen, die aus der EU gehen wollen, eine Art „EU-Exit-Steuer“ zahlen müssen (am besten so hoch, dass es sich erst nach Jahren amortisieren würde). Dafür bräuchte unsere Gesellschaft Politiker, die wirklich ihrem Gewissen verpflichtet sind und eben nicht als willfährige Erfüllungsgehilfen der Reichen agieren.

portfolio institutionell newsflash 25.01.2017

Autoren:

portfolio institutionell

In Verbindung stehende Artikel: (Siehe nebenstehende Dokumente)

Am besten wurde die Wertpapierleihe so gestrickt, dass das Geschäft auch wirtschaftlich Sinn machte, indem zum Beispiel die Verzinsung der Sicherheit höher war als die zu zahlende Leihgebühr. Doch der Markt zeigte auch Lösungen, die meiner Ansicht nach an der Grenze zum Umgehungstatbestand waren – und dennoch vom Finanzamt so abgesegnet wurden. Das originäre Geschäft war negativ und nur nach Steuern positiv.

Aufgrund der Globalisierung können heutzutage die Firmen eben global agieren, während die Länder in ihrer Steuergesetzgebung lokal bleiben. Deshalb braucht es wohl solche Vehikel nicht mehr, beziehungsweise ist die andere Seite der Macht eben immer schneller als der Staat – nicht nur weil der Staat langsamer ist, sondern auch weil er es zulässt, wie das Beispiel Volkswagen zeigt.

Auf folgende Risiken wurde hingewiesen:

Hinweise: Die BANK leistet keine steuerliche Beratung. Wir empfehlen grundsätzlich eine Rücksprache mit dem eigenen Prüfer.

Bei Nicht-Anerkennung seitens des Finanzamtes kann ein Schaden entstehen:

a) Leihegebühr

b) „Vollverzinsung“ nach §233a AO i.H. von 0,5% pro Monat für die im Nachhinein nicht anerkannte Steuerentlastung

c) Opportunitäts-Zins

d) Zinsschaden aus der einbehaltenen Vorauszahlung für Einkommenssteuer

(Siehe nebenstehende Tabelle zur Bilanzierung von Wertpapierleihegeschäften nach HGB)

Abhilfe kann hier wahrscheinlich nur eine Vereinheitlichung der Steuergesetzgebung auf gesamteuropäischer beziehungsweise EU-Ebene schaffen. Es müssen Steueroasen geschlossen werden oder Extrasteuern für Firmen erhoben werden, die aus solchen Ländern unternehmerisch agieren und ihre Holding (Besitzgesellschaft) in der EU haben (zum Beispiel eine „Steueroasen-Gebühr“). Nachdem die EU – vor allem durch wirtschaftliche Interessen getrieben – gegründet wurde, wäre es nur konsequent gewesen, dieses Wirtschaften auch einheitlich zu besteuern, notfalls auf EU-Ebene (zum Beispiel EU-KSt).

Um den daraus resultierenden Abwanderungsdrohungen keinen Vorschub zu leisten, wäre es eventuell möglich, dass Firmen, die aus der EU gehen wollen, eine Art „EU-Exit-Steuer“ zahlen müssen (am besten so hoch, dass es sich erst nach Jahren amortisieren würde). Dafür bräuchte unsere Gesellschaft Politiker, die wirklich ihrem Gewissen verpflichtet sind und eben nicht als willfährige Erfüllungsgehilfen der Reichen agieren.

portfolio institutionell newsflash 25.01.2017

Schreiben Sie einen Kommentar