Traditionelle Anlagen

28. April 2015

Sentix sieht latente Crash-Gefahr am Rentenmarkt

Das Interesse an deutschen Staatsanleihen mit Laufzeiten über zehn Jahren ist so ausgeprägt wie nie zuvor. Die Investments erfolgen nicht aus Überzeugung, sondern Verzweiflung.

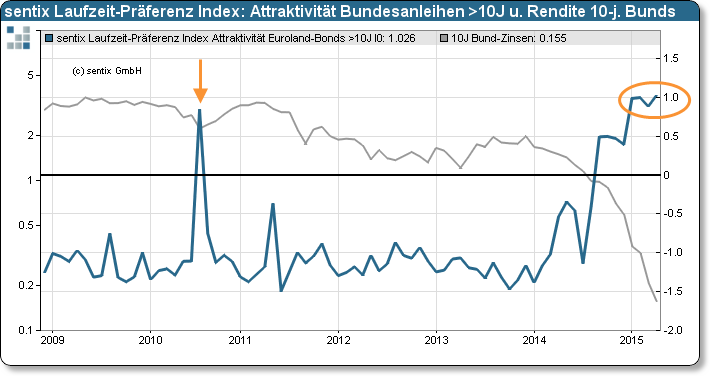

Aus purer Verzweiflung nehmen Renteninvestoren immer längere Laufzeiten ins Portfolio. Zu diesem Schluss kommt Sentix bei einem Blick auf die neuen Daten des Sentix-Laufzeit-Präferenz-Index, der Ende April veröffentlicht wurde. Das Segment deutscher Anleihen mit einer Laufzeit von zehn bis 30 Jahren hat einen neuen Rekordstand erreicht. Dieser beträgt 1.026. Auf einem ähnlich hohen Niveau notierte der Indikator lediglich Mitte 2010, was der Auftakt für einen Renditeanstieg war.

Nachdem die Renditen zehnjähriger Bunds nahe null liegen, suchen Investoren nach immer „längeren“ Bonds. Dort sind die Renditen zwar höher, aber bewegen sich dennoch auf historisch niedrigem Niveau. „Das Fatale an dieser Entwicklung ist, dass die Investoren diese Anlagen ohne Überzeugung vornehmen, was wir im Sentix-Datenkranz unter anderem an steigenden Konjunktur- und Inflationserwartungen ablesen können“, heißt es in der Mitteilung von Sentix. Denn beides zusammen führe normalerweise zu einer Versteilerung der Zinskurve und damit zu einer relativ schlechten Performance am langen Ende. Auch schwinde der strategische Bias für Bundesanleihen. „Wenn aber Investoren – im Wissen um eine Überbewertung – ihre Positionen halten oder gar aufstocken, ist am Rentenmarkt eine latente Crash-Gefahr in Arbeit“, heißt es in der Mitteilung weiter.

Auf Investorenseite ist man sich durchaus bewusst, dass die Flucht in längere Laufzeiten problematisch ist. Auf dem portfolio-institutionell-Fachforum vergangene Woche sagte Dr. Uwe Siegmund, Leiter Strategie und Grundsatz im Finanzressort der R+V-Versicherung: „Die große Gefahr ist, dass wir zu lang gehen. Dann dürfen die Zinsen nicht zu schnell steigen.“ Auch Chris Iggo, CIO Fixed Income bei AXA Investment Managers, weist in seinem Zitat der Woche darauf hin: „Die Zinsen für Staatsanleihen aus der Eurozone sind soweit gedrückt worden, dass das Zinsänderungsrisiko nicht mehr ausreichend kompensiert wird – dabei muss dieses Risiko nicht mal von der makro-ökonomischen Seite kommen.“

Auf Investorenseite ist man sich durchaus bewusst, dass die Flucht in längere Laufzeiten problematisch ist. Auf dem portfolio-institutionell-Fachforum vergangene Woche sagte Dr. Uwe Siegmund, Leiter Strategie und Grundsatz im Finanzressort der R+V-Versicherung: „Die große Gefahr ist, dass wir zu lang gehen. Dann dürfen die Zinsen nicht zu schnell steigen.“ Auch Chris Iggo, CIO Fixed Income bei AXA Investment Managers, weist in seinem Zitat der Woche darauf hin: „Die Zinsen für Staatsanleihen aus der Eurozone sind soweit gedrückt worden, dass das Zinsänderungsrisiko nicht mehr ausreichend kompensiert wird – dabei muss dieses Risiko nicht mal von der makro-ökonomischen Seite kommen.“

Die Indikatorfamilie des Sentix-Laufzeit-Präferenz Index umfasst Zeitreihen zu den Erwartungen der Anleger an die Entwicklungen der einzelnen Zinskurvensegmente für Bundesanleihen. Sie sind primär zu verstehen als zusätzlicher Baustein für das bessere Verständnis der von Anlegern wahrgenommenen Bondmarkt-Dynamik. Die aktuelle Umfrage zum Sentix-Laufzeit-Präferenz-Index ist in der Zeit vom 23. bis zum 25. April unter 1023 privaten und institutionellen Investoren durchgeführt worden.

portfolio institutionell newsflash 29.04.2015/Kerstin Bendix

Autoren:

portfolio institutionell

In Verbindung stehende Artikel: portfolio institutionell newsflash 29.04.2015/Kerstin Bendix

Schreiben Sie einen Kommentar