Dax-Unternehmen stecken Milliarden in Pensionswerke

Die Pensionsvermögen im Dax sind 2013 deutlich gestiegen. Allen voran die Deutsche Bank zeigt sich als Musterknabe, sie hat mehr als zwei Milliarden Euro zusätzlich an spezifischem Pensionsvermögen dotiert.

Die Finanzierungslage der betrieblichen Altersversorgung in den 30 Dax-Unternehmen hat sich im vergangenen Jahr positiv entwickelt. Die Pensionsvermögen stiegen um sechs auf nunmehr 198 Milliarden Euro. Getrieben war diese Entwicklung zum einen durch eine günstige Entwicklung am Kapitalmarkt, die im Schnitt 5,1 Prozent Renditen einbrachte. Zum anderen waren aber auch Anstrengungen der Unternehmen selbst für den Anstieg des Pensionsvermögens verantwortlich. So haben die Dax-Konzerne 2013 insgesamt 8,5 Milliarden Euro zusätzlich an spezifischem Pensionsvermögen dotiert. Dies zeigt eine neue Studie von Towers Watson, für die die Geschäftsberichte aller 30 Dax-Konzerne ausgewertet wurden.

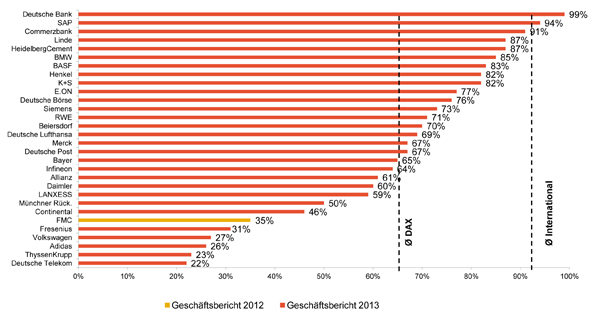

Mit 2,1 Milliarden Euro hat die Deutsche Bank die höchste Dotierung für Pensionspläne getätigt, gefolgt von Eon mit 1,1 Milliarden Euro, der Lufthansa mit 0,7 Milliarden Euro und Volkswagen mit 0,6 Milliarden Euro. Bei Daimler und Siemens waren es jeweils 0,5 Milliarden Euro zusätzlich. Mit einem Ausfinanzierungsgrad von 99 Prozent ist die Deutsche Bank auch Spitzenreiter, was die Höhe der ausfinanzierten Pensionsverpflichtungen betrifft. Knapp dahinter folgen SAP mit 94 Prozent und die Commerzbank mit 91 Prozent. Insgesamt liegen diese drei Unternehmen deutlich über dem Durchschnitt. Laut Towers Watson sind derzeit 65 Prozent der Dax-Pensionsverpflichtungen mit spezifischen Vermögenswerten bedeckt. Gegenüber dem Vorjahr bedeutet dies ein Anstieg um vier Prozentpunkte (2012: 61 Prozent).

Besonders augenfällig ist der Anstieg des Ausfinanzierungsgrades bei BMW, K+S und Merck, dieser stieg gegenüber dem Vorjahr jeweils um zehn Prozentpunkte – bei BMW auf 85 Prozent, K+S auf 82 Prozent und Merck auf 67 Prozent. Mit immerhin rund acht Prozentpunkten warten die Deutsche Bank und Lufthansa auf. Auch bei den Unternehmen, die bislang weniger als 30 Prozent ihrer Pensionsverpflichtungen mit speziellen Vermögenswerten bedeckt haben, hat sich etwas getan. So hat die Deutsche Telekom den Ausfinanzierungsgrad von 19 auf 22 Prozent erhöht, Thyssen Krupp von 21 auf 23 Prozent, Adidas von 24 auf 26 Prozent und Volkswagen um vier Prozentpunkte auf 27 Prozent.

Der Anstieg des Ausfinanzierungsgrades ist allerdings nicht allein auf die guten Renditen und zusätzlichen Dotierungen zurückzuführen, sondern hat auch bilanzielle Gründe. Der Umfang der Pensionsverpflichtungen ging im Vergleich zum Vorjahr auf 303 Milliarden Euro zurück (2012: 314 Milliarden Euro) „Die Dax-Unternehmen haben ihre Pensionswerke solide durch das wirtschaftlich turbulente Umfeld der vergangenen Jahre gelenkt“, so Dr. Thomas Jasper, Leiter Retirement Solutions bei Towers Watson. „die Delle des letzten Jahres konnte aufgefangen werden“, fügt er hinzu.

Deutschland liegt international zurück

Im internationalen Vergleich liegt Deutschland trotz dieses Anstiegs weiterhin zurück. Wie Towers Watson feststellt, konnten die weltweit größten Pensionsfonds deutlich stärker von der guten Kapitalmarktentwicklung im vergangenen Jahr profitieren und ihren Ausfinanzierungsgrad steigern. International seien 93 Prozent der Pensionsverpflichtungen mit speziell für die Pensionszahlung reservierten Vermögenswerten bedeckt. Zum Vergleich: Im Vorjahr waren es 77 Prozent. Als Grund nennt Alfred Gohdes, Chefaktuar bAV bei Towers Watson: „Pensionsfonds konnten weltweit von der Entwicklung der Aktienmärkte besser profitieren, weil sie ihr Pensionsvermögen traditionell deutlich stärker in Aktien investieren als deutsche Unternehmen.“ Während die Dax-Unternehmen im Schnitt zu 24 Prozent in Aktien investiert sind, setzen die größten Pensionsfonds weltweit auf Aktienquoten von etwa 47 Prozent. Das machte sich in der Rendite bemerkbar. Diese betrug 13 Prozent und lag damit deutlich über den fünf Prozent der Dax-Pensionsvermögen. Allerdings gibt es auch hier eine Kehrseite. Denn in Krisenzeiten erweisen sich die Pensionsvermögen deutscher Unternehmen als deutlich robuster und weniger volatil. Zur Veranschaulichung: Im Krisenjahr 2008 brach der Ausfinanzierungsgrad international gegenüber dem Vorjahr von 106 auf 77 Prozent ein. Bei den Dax-Konzernen ging es nur um sieben Prozentpunkte auf 64 Prozent nach unten.

Die bAV-Experten von Towers Watson gehen davon aus, dass viele deutsche Unternehmen in den kommenden Jahren ihre Pensionswerke überarbeiten beziehungsweise neu gestalten werden. Denn derzeit sieht nur jedes dritte Unternehmen in Deutschland sein Angebot an Mitarbeiter-Benefits gut für die Zukunft aufgestellt, wie eine im Februar veröffentlichte Umfrage der Economist Intelligence Unit im Auftrag von Towers Watson ergab. Demnach nimmt die Bedeutung von bAV-Leistungen aus Sicht der Unternehmen zu, zudem sehen sich die Unternehmen mit wachsenden und sich verändernden Ansprüchen ihrer Mitarbeiter konfrontiert. „Die bAV wird als zentrales Instrument zur Bindung von Mitarbeitern und Bewältigung des demografischen Wandels gesehen“, erklärt Jasper. „Unternehmen und Mitarbeiter haben die bAV in den vergangenen Jahren immer mehr zu schätzen gelernt – und dieser Trend wird weiter anhalten“, ist Jasper überzeugt. „In der Beratungspraxis sehen wir, dass Unternehmen ihre Pensionswerke sorgsam steuern, immer wieder an veränderte Rahmenbedingungen anpassen sowie die Finanzierungsbasis für die Betriebsrenten kontinuierlich ausbauen. Die Unternehmen haben schon viel erreicht – und es gibt weiterhin viel zu tun. Die Entwicklung der Pensionswerke im Jahr 2013 verschafft den Unternehmen hierfür Rückenwind“, so der bAV-Experte.

portfolio institutionell newsflsh 26.03.2014/Kerstin Bendix

Schreiben Sie einen Kommentar