Gewappnet für alle Fälle

Inflation oder Deflation? Oder beide Szenarien nacheinander? Fällt die Ausrichtung der Asset-Allokation auf ein Szenario noch relativ leicht, ist die Gestaltung eines in beiden Fällen robusten Portfolios eine echte Denksportaufgabe. Erschwert wird diese durch die aufsichtsrechtlichen Nebenbedingungen. Ein Allwetterportfolio ist aber möglich.

Es begab sich aber zu der Zeit, dass ein Gebot von dem sächsischen Kurfürsten ausging, dass das bisherige Finanzgebaren nicht mehr geschätzt wird. Vor 250 Jahren waren nämlich wegen des Siebenjährigen Krieges und hoher Aufwendungen der Fürsten für repräsentative Pflichten die Finanzen des Kurfürstentums ruiniert. Die Zinslast der Schulden übertrafen die gesamten Steuereinnahmen bei weitem. Die damaligen „Anleger“ mussten also um ihre Rückzahlungen bangen. Doch durch strikte Haushaltsdisziplin konnten die Finanzen wieder saniert werden. „Sachsen war nach 1763 das seltene Beispiel der mustergültigen Sanierung eines faktisch bankrotten Staates, die ohne die Enteignung der Gläubiger auskam, ja von der die Gläubiger nach einiger Zeit trotz anfänglicher Nominalverluste sogar profitierten“, schreibt Werner Plumpe, Professor für Wirtschafts- und Sozialgeschichte, im Oktober in der FAZ. Bis dahin mussten die Gläubiger jedoch ein Wechselbad aus Inflation, Deflation und Ängsten vor einem Systemzusammenbruch durchmachen. Interessante Information am Rande: Die staatliche Zurückhaltung beim Schuldenmachen zwang die Anleger in jener Zeit, sich nach Alternativen umzuschauen. Diese wurden in der (jungen) Industrie und großen Infrastrukturprojekten – Stichwort: Eisenbahn – gefunden.

Kommt es heute zu einer ähnlichen Entwicklung? Dies würde auch heutige Investoren betreffen. Ähnlich inflationssensitiv wie die Kreditgeber der Kurfürsten sind in Deutschland zwar nur Stiftungen, berufsständische Versorgungswerke mit entsprechender Satzung und Krankenversicherer wegen den steigenden Kosten für ambulante und stationäre Behandlungen. Lebensversicherungen, die ja nur nominale Garantien ausgelobt haben, würden Inflation bis zu einem gewissen Grad zwar nicht im Vertrieb, aber in der Kapitalanlage begrüßen. Die Geldentwertung hilft also, die nominalen Versprechen zu erfüllen. Außerdem verbinden die Investoren mit der Inflation die Hoffnung auf Zinsanhebungen der Zentralbank. Ein höheres Zinsniveau würde für eine attraktivere Neuanlage sorgen. Dieses Argument überwiegt die Ängste vor Abschreibungen, die bei steigenden Zinsen eventuell vorgenommen werden müssten. Deflation, also ein signifikanter und anhaltender Rückgang des Preisniveaus für Waren und Dienstleistungen, wäre für die stark auf Fixed Income fixierte deutsche Anlegerschaft zunächst einmal positiv – aber nur, solange die im Portfolio befindlichen Wertpapiere trotz des schwierigen konjunkturellen Umfelds bedient werden und noch nicht ausgelaufen sind. Die japanische Deflationserfahrung lehrt auch, dass ein solches Umfeld als Bedrohung der Existenz wahrzunehmen ist. Bei Zinssätzen von null Prozent wurde Lebensversicherungen in Japan ihre Garantieverzinsung zum Verhängnis und sie mussten Insolvenz anmelden.

Eine zugegebenermaßen schon etwas ältere Inflationsumfrage von portfolio unter 27 institutionellen Investoren im Jahr 2008 ergab unterschiedliche Einschätzungen zu den Auswirkungen der Geldentwertung. Damals sahen lediglich sieben Investoren in hohen Inflationsraten einen Nachteil bis sehr großen Nachteil. Für Letzteres votierten alle Stiftungen, die an der Umfrage teilnahmen. Dagegen sahen ebenfalls sieben Investoren in hohen Inflationsraten einen Vorteil. Neun Investoren verbanden mit hohen Inflationsraten weder einen Nachteil noch einen Vorteil. Abschreibungsängste und Zinserhöhungshoffnungen halten sich also in etwa die Waage. Letztendlich entscheidend ist die individuelle strategische Allokation in realen Assets, die Durationspolitik, der Leverage, die Verbindlichkeiten und auch Vertriebsstrategien. Diese Faktoren gelten sowohl für einen Preisanstieg als auch einen Preisverfall.

Im 21. Jahrhundert wird jedoch die Aufgabe, ein robustes Portfolio für alle Kapitalmarktphasen zusammenzustellen, durch vier Aspekte erschwert: durch den aufsichtsrechtlichen Rahmen, die Unwissenheit über Zeitpunkte von Inflation und Deflation sowie über deren Intensität, und viertens durch die Heterogenität der Asset-Klassen „Aktien“ und „Infrastruktur“.

Japan oder Weimar?

Deflations-Inflations-Regimewechsel stehen zwar momentan nicht auf der Tagesordnung, werden für die Zukunft aber nicht ausgeschlossen. Andreas Utermann, Global Chief Investment Officer (CIO) bei Allianz Global Investors, sieht beispielsweise zwar kein aktuelles Inflationsrisiko, da spürbaren Preissteigerungen momentan stagnierende Löhne und der sinkende Ölpreis entgegenwirken und somit die immense Liquidität nicht in der Realwirtschaft ankommt. „Deflation ist kurzfristig das größere Risiko.“ Aber: „Langfristig dürfte das Inflationsrisiko steigen, wenn die Zentralbanken die geldpolitischen Bremsen zu spät lösen.“ Auch für den Ökonom Thorsten Polleit haben beide Szenarien ihre Berechtigung. „Das Papiergeldsystem führt eines Tages zu einer Überschuldungssituation und damit zu einem Verkaufszwang von Unternehmen sowie Privatpersonen und somit zu einer Deflation. Doch die ist ungewollt. Die Politik verlegt sich aufs Gelddrucken, mit der Folge der Geldentwertung.“ Polleit verweist auf die Jahre 1918 bis 1923 in der Weimarer Republik. „Im Papiergeldsystem ist letztlich Inflation, nicht Deflation die zentrale Bedrohung für die Ersparnisse.“

Deflation: Nur Bares ist Wahres

Für die Produktentwicklung und die Kapitalanlage von Versicherern hat Alexander Erdland, Präsident des Gesamtverbandes der Deutschen Versicherungswirtschaft (GDV) und Vorstandsvorsitzender der Württembergische & Wüstenrot AG, diesen März im GDV-Interview mit Blick auf die Niedrigzinsphase, wegen der Versicherer im Jahr 2012 zinsbedingte Mindereinnahmen von vier Milliarden Euro zu verkraften haben, folgende Schlussfolgerungen gezogen: „Wir sind realistisch und arbeiten an drei Schwerpunkten. Erstens: die Produktentwicklung. Wir brauchen Produkte, die in diese Wirtschaftsphase passen. Hier arbeiten unsere Mitgliedsunternehmen gerade an Lösungen, die weiter langfristig funktionieren. Zweitens: Kapitalanlagepolitik. Wir vergrößern unsere Diversifikation. Zum Beispiel haben gedeckte Anleihen, Unternehmensanleihen und auch Immobilien stärker an Bedeutung gewonnen. Und drittens bieten wir an, für die Finanzierung der Energiewende als Investoren zur Verfügung zu stehen, wenn die Rahmenbedingungen dafür passen.“

Eine Diversifikation in Real Assets auf der einen Seite für Inflationsszenarien und Zinsträgern auf der anderen Seite für Deflationsszenarien macht Sinn. Absehbar ist aber auch, dass stetige Cashflows künftig mit anderen Assets als mit Anleihen generiert werden müssen. Naheliegend – mit Blick auf die Ungewissheit des Eintretens von Inflation und Deflation – sind somit Asset-Klassen, die sowohl hinsichtlich der Inflation einen realen Wert verbriefen als auch mit Blick auf die Deflation regelmäßig Cash ausschütten. Diese Eigenschaften bieten Dividendenaktien, Immobilien und Infrastruktur sowie Timber und Agrikultur.

Mit diesen Assets lässt sich auch der Spagat zwischen der Polleit‘schen Papiergeldsystem-Schuldenspirale-Gedankenwelt einerseits und dem sich aus Anlageverordnung, Stresstest und Solvency II zusammensetzenden regulatorischen Rahmen institutioneller Investoren andererseits bewerkstelligen. Die Anlageverordnung ist das geringste Hindernis. Die Risikokapitalquote von 35 Prozent und die Immobilienquote von 25 Prozent wird von VAG-Anlegern in der Regel bei weitem nicht ausgeschöpft. In der Summe kommen Versicherungsunternehmen und Pensionskassen Ende 2012 laut Bafin auf eine Risikokapitalquote von durchschnittlich 11,2 Prozent, und Versicherer kommen Ende 2012 laut GDV auf eine Immobilienquote von 3,1 Prozent. Die Einführung einer Infrastrukturquote wird von Investoren zwar gewünscht, steht aber nach wie vor aus. Bislang fallen Eigenkapitalinvestitionen in Infrastruktur in der Anlageverordnung in der Regel unter die Beteiligungsquote. Eine Subsumierung der Infrastrukturinvestitionen unter die Beteiligungsquote ist ein eher teurer Kompromiss, da sich hier meist Anlagemöglichkeiten befinden, die mit anderen Risiko-/Rendite-Eigenschaften aufwarten, schreiben Reinhard Liebing, Geschäftsführer der Alceda Real Asset Trust, und PWC-Partner Dr. Joachim Kayser in einem Beitrag für Hedgework. Eine solche Quote wäre aus Sicht der Autoren ein wichtiger Schritt, um komplexe und teure Strukturierungen zu vermeiden.

Dieser Schritt hin zu einer Infrastrukturquote könnte spätestens im ersten Quartal 2014 vollzogen werden. Wie Achim Pütz von der Anwaltskanzlei Dechert auf einer Infrastrukturkonferenz von Terrapinn mitteilte, plant die Bafin neben einer Darlehensquote von fünf Prozent die Einführung einer Alternativquote von 7,5 Prozent. Bei dieser handelt es sich um eine Art „Auffangquote“ für Hedgefonds, Rohstoffe und sonstige alternative Assets, die nicht der Beteiligungsquote und Immobilienquote zuzuordnen sind. Für letztere beiden Quoten sind keine Änderungen geplant. Diese Auffangquote wird Teil der Risikokapitalquote von 35 Prozent sein.

Ein aufsichtsrechtliches Hindernis für höhere Quoten in Aktien, Immobilien und Infrastruktur sind laut Investoren aber die Stresstests, die unter anderem einen Abschlag für Aktien in Abhängigkeit vom Euro-Stoxx-50-Index beinhalten. Schon zum Bilanzstichtag 31. Dezember 2011 ergab sich ein Abschlag von 14 Prozent für das isolierte Aktienszenario und für die kombinierten Szenarien (Aktien/Renten und Aktien/Immobilien) ein Abschlag von zwölf Prozent für den Aktienteil. In der Kombination mit Aktien betrug der Abschlag für den Rententeil fünf Prozent und für den Immobilienteil zehn Prozent. Letzterer Wert scheint für deutsche Immobilien recht üppig. Zwei Schaden- und Unfallversicherer und neun Pensionskassen wiesen laut Bafin-Jahresbericht-2012 negative Ergebnisse auf. Das größte aufsichtsrechtliche Hindernis: Solvency II. Die Eigenmittelanforderungen für Aktien und Immobilien sind im Standardmodell mit 39 und 25 Prozent deutlich höher als die Abschläge im Stresstest der Bafin.

Für Infrastruktur sind die Anforderungen wegen der Zuordnung zu Private Equity bekanntlich sogar besonders hoch beziehungsweise abschreckend. Festzuhalten bleibt in regulatorischer Hinsicht, dass eine stärkere Betonung der genannten Real Assets zwar möglich ist, insbesondere Anlegern mit wenig Eigenkapital und geringem Risikobudget aber schwerfällt. Über ausreichende Reserven an Eigenkapital und Know-how verfügt dagegen die Allianz. Laut CIO Andreas Gruber wurden über eine Milliarde Euro in erneuerbare Energien und Gaspipelines in der Nordsee und in Tschechien investiert. Außerdem wurden besicherte Kredite an Infrastrukturprojekte vergeben. Gruber nennt als Beispiele den Bau einer Autobahn in den Niederlanden, die Erstellung einer Konzerthalle in Paris oder auch den Betrieb eines Gasspeichers vor der Küste von Spanien.

Die Gefahren von Papiergeldsystemen erkannte viele Jahre vor Thorsten Polleit der Narr – der ja immer gewitzter als seine Umgebung ist in Goethes Faust. Im Faust kauft sich der Narr mit Blick auf die Geldvermehrung lieber „Acker, Haus und Vieh“ sowie ein „Schloß, mit Wald und Jagd und Fischbach“ und wiegt sich im Grundbesitz. Doch Real Assets sind nicht immer ein echter Inflationsschutz.

Allwetter-Anlageklassen: ausschüttende Real Assets

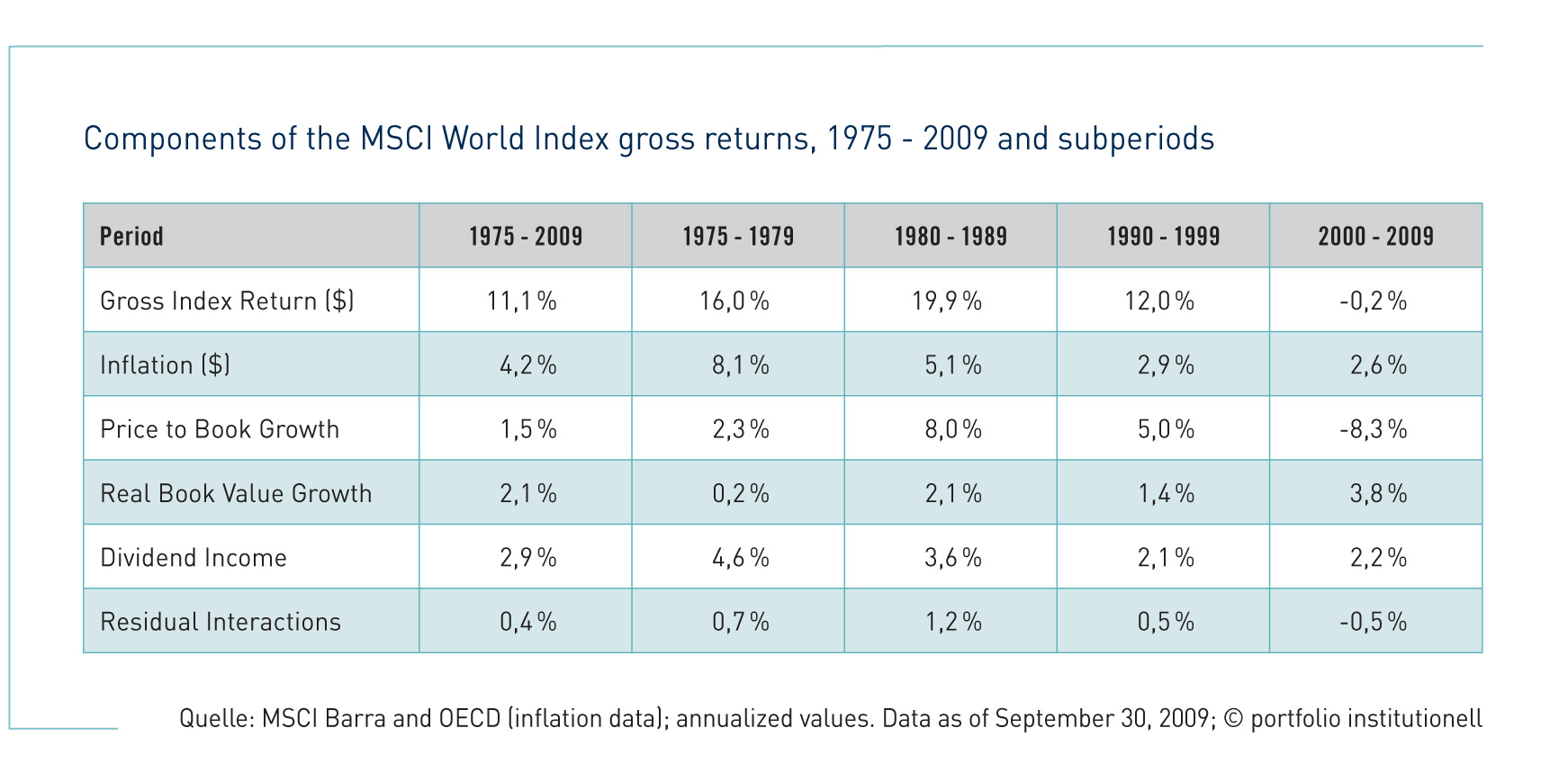

Die positive Korrelation von Aktien mit Inflation ist nicht zu unterschätzen. Eine Faktorenanalyse von MSCI Barra von 2010 („What Drives Long-Term Equity Returns?“) für den MSCI World Index ergab, dass langfristig die Inflation noch vor Dividenden der größte Treiber von Aktienrenditen ist. Im Zeitraum 1975 bis 2009 legte der MSCI World Index um 11,1 Prozent zu. 4,2 Prozentpunkte dieses Wachstums ist auf die Inflation zurückzuführen. In den Jahren 1975 bis 1979 stand die Inflation sogar hinter der Hälfte des Wachstums (siehe unten stehende Tabelle). Positiv zum Renditetreiber „Inflation“ ist zudem anzumerken, dass dessen Volatilität mit 1,3 Prozent gering ist.

Über einen längeren Zeitraum, nämlich über 100 Jahre, analysierte die DWS in Zusammenarbeit mit der Deutschen Bank im vergangenen Jahr die Auswirkungen von Inflation und Deflation auf verschiedene Asset-Klassen. Für die Analyse wurde jedes Jahr seit 1900 verschiedenen Inflations- und Deflationsintervallen zugeordnet. Das Ergebnis für den S&P 500 ist, dass Aktien in starken Deflationsphasen (> -5 Prozent) einen durchschnittlich negativen Ertrag von -6,7 Prozent erlitten. Selbst erstaunt ermittelte die DWS das Ergebnis, dass Aktien bei leicht fallenden Preisen beziehungsweise bei milder Inflation ihre beste Phase haben. Die DWS führt das gute Abschneiden in einer leichten Deflation auf die konjunkturelle Sonderphase kurz vor und kurz nach dem Zweiten Weltkrieg zurück. Blendet man dieses Ergebnis aus, performen Aktien real in Zeiten einer geringen Inflation am Besten. Allerdings nimmt auch der absolute Ertrag von Aktien bei steigender Inflation kontinuierlich ab, wird aber erst ab einer Inflation von über sechs Prozent negativ. Somit bieten Aktien also nur teilweise Schutz vor Inflation. Ähnliche Ergebnisse zur Inflation brachte eine Studie der Credit Suisse in Zusammenarbeit mit der London Business School. Diese Studie ergab aber auch gute reale Aktienrenditen in einem deflationären Umfeld.

Eine Erklärung, warum Aktien in einem deflationären Umfeld wachsen sollten, könnte sein, dass Investoren den ihnen durch Dividenden zufließenden Cash schätzen. Cash ist schließlich gerade in einer Deflation King. Nicht zuletzt sind für die Ergebnisse, dass Aktien nur einen Teilschutz vor Inflation bieten, die 70er Jahre verantwortlich. In dieser Dekade war der reale Ertrag von Aktien negativ, weil viele Unternehmen unter steigenden Preisen von Löhnen und Rohstoffen (Öl) litten, die sie nicht vollständig auf die Produktpreise überwälzen konnten, so Thorsten Polleit.

Polleit übt aber auch die Generalkritik an den Studien, dass immer der Gesamtmarkt betrachtet wird. „Interessanter wäre eine Analyse von einzelnen Sektoren und Unternehmen.“ Polleit empfiehlt Aktien von Unternehmen mit einem robusten Geschäftsmodell und einer Marktstellung, die es erlaubt, steigende Einkaufspreise weitergeben zu können, ohne an Profitabilität zu verlieren. Flossbach von Storch sucht dividendenstarke Qualitätsaktien von erstklassigen Unternehmen. Diese bieten neben höheren laufenden Erträgen auch einen „wirksamen Schutz vor einem Vertrauensverlust in den Wert des Geldes“, so der Kölner Vermögensverwalter. Hierzu ein interessantes Ergebnis ist, dass Morgan Stanley in einem Paper den Aktiensektor „Global Food Equity“ als besten Inflationsschutz identifiziert hat, vor Asset-Klassen wie Linkern und britischen Immobilien. Addiert man zu den Kriterien von Thorsten Polleit noch eine hohe Dividendenrendite, hätte man auch für die Deflation interessante Investments gefunden. Lazard Asset Management sieht in der Deflation neben Cash und Staatsanleihen Aktien von Unternehmen als Outperformer, die die stärksten Bilanzen, einen guten Cashflow und operative Flexibilität aufweisen. Die gleichen Kriterien, mit der Ausnahme dass die Bilanz nur noch stark sein muss, setzt Asset Manager Lazard auch für Outperformer in der Inflation an.

Infrastruktur: kein perfekter Hedge

Auch für Infrastruktur ist kein pauschales Urteil möglich. Infrastruktur kann vor Inflation schützen – muss aber nicht. Verschiedene Studien kommen zu unterschiedlichen Ergebnissen. So verweist zum Beispiel JP Morgan in seiner Analyse „Infrastructure against Inflation“ darauf, dass Infrastruktur in der letzten Inflationsperiode von 1970 bis 1985 nicht nur Aktien und Rohstoffe, sondern auch die Teuerung schlug. Maximilian Röder und Christoph Rothballer von der Technischen Universität München kamen in ihrer Analyse dagegen zu dem Ergebnis, dass Infrastruktur generell betrachtet gegenüber Aktien keinen zusätzlichen Schutz bietet. Über fünf Jahre hinweg sei Infrastruktur im Vergleich zu Aktien sogar ein schlechterer Schutz vor unerwarteter Inflation. Zu beachten ist aber, dass die meisten Daten der Studie aus dem eher inflationsarmen Zeitraum von 1990 bis 2009 stammen. In Zeiten von stärkeren Preissteigerungen hätte sich Infrastruktur womöglich auch in dieser Studie als besserer Inflationsschutz bewiesen.

Im Prinzip bietet Infrastruktur Schutz vor Inflation, da die von den Nutzern zu entrichtenden Gebühren dank einer monopolistischen Situation langfristig an die Inflation angepasst werden können oder dank einer Regulierung eine Indexierung besteht. Prime Capital hat sich für einen Kunden genauer mit der Frage befasst, inwiefern Infrastruktur vor Inflation schützt, und spricht von einer komplexen Relationship. „Nur die Indexierung der Erlöse zu betrachten, ist im Fall von Infrastruktur-Assets zu simpel, wenn man bedenkt, dass die operativen Kosten, Investitionsausgaben und die Kapitalstruktur auch inflationssensitiv sein können und somit die Erlöse beeinflussen“, so Prime Capital. Die Kosten für Personal oder für den Austausch von Materialien steigen eben auch über die Zeit. Kurzfristig lassen sich diese Kosten womöglich nicht durch indexierte Erlöse kompensieren. „Der Schlüssel ist, die Quellen und den Grad der Inflationssensitivität der investierten Infrastruktur-Assets zu verstehen“, kommentiert Robin Bowie vom alternativen Fondsmanager Dexion Capital. Zudem stellt sich die Frage, ob die Indexierung der Erlöse überhaupt eine gemeinsame Schnittmenge mit den Preissteigerungen für die operativen Kosten hat beziehungsweise ob zum Beispiel Handwerkerleistungen zur Instandhaltung der Infrastruktur in den üblichen Warenkörben enthalten sind.

Toby Buscombe, Prinzipal und Infrastrukturspezialist bei Mercer, verweist gegenüber portfolio bezüglich des Inflationsschutzes von Infrastruktur auf die Heterogenität dieser Asset-Klasse: „Als Real Asset ist Infrastruktur dafür bestimmt, sowohl für zuverlässige und stabile Cash-Ausschüttungen zu sorgen, als auch für einen gewissen Grad an Inflationsschutz. Allerdings ist dieser Schutz nicht homogen, und somit ist es entscheidend, den richtigen Asset-Typus zu wählen. Am besten schützen monopolistische Assets, wie Versorger, da deren Preismechanismen einen direkten Link zu Inflation haben.“ Auch Röder und Rothballer finden den besten Inflations-Hedge in Infrastruktur-Assets mit einer großen Preissetzungsmacht. Über einen Horizont von fünf Jahren sei dieser Hedge sogar perfekt, ermittelte das Duo.

Besteht beim Thema „Infrastruktur“ und „Inflation“ ein Mangel an klaren Studienergebnissen, besteht beim Thema „Infrastruktur“ und „Deflation“ ein Mangel an Studien. Kritisch kann es werden, wenn beispielsweise in einer Inflation ein Kredit für ein Wasserkraftwerk vereinbart wird und dann eine Deflation den Kredit relativ verteuert und für eine geringere Stromnachfrage sorgt. Auf der Hand liegt, dass Infrastruktur mit Blick auf Deflation eine offene Flanke bieten kann, wenn es sich um konjunkturabhängige, Mengen- und Preisrisiken unterliegenden Assets handelt. Nach schlechten Erfahrungen mit zum Beispiel ausländischen Mautstraßen präferieren Investoren derzeit oft sogenannte Verfügbarkeitsmodelle. Regulatorische Risiken außen vor, sorgen Verfügbarkeitsmodelle gerade in deflationären Phasen für besonders wertvolle Cashflows.

Bleiben Immobilien als genereller Inflations- und Deflations-Hedge? Laut Bundesbank: nein. Dieses Jahr gab die deutsche Zentralbank bekannt, dass in deutschen Großstädten und Ballungszentren die Preise zu stark angestiegen seien. Insbesondere sind die bei hiesigen Anlegern in den vergangenen Monaten besonders beliebten Geschosswohnungen in großstädtischen Ballungszentren nach Schätzung der Bundesbank um bis zu 20 Prozent überbewertet. Die Gefahr einer Blasenbildung sei zwar nicht gegeben, die möglichen Preiskorrekturen könnten aber zu empfindlichen Vermögensverlusten bei den Wohnungskäufern führen. In anderen Worten: Die Vermögenspreisinflation muss also nicht dauerhaft sein beziehungsweise die Wertsteigerung kann künftig – wie auch in den etwa 15 Jahren zuvor – wieder unter der Inflationsrate liegen.

Auch Immobilien mit Risiken und Nebenwirkungen

Ein gewichtiger Faktor bei einer solchen Underperformance ist, dass die Miete bei langfristig bestehenden Mietverhältnissen nicht laufend an die Inflation angepasst werden kann. Damit verbunden ist natürlich auch ein Zinsrisiko. „Immobilien, die nur einen Mieter mit sehr langer Vertragslaufzeit haben, reagieren besonders sensitiv auf den Zinsanstieg“, erklärt Robert Stolfo, Geschäftsführer von Invesco Real Estate. Eine bessere Indexierung erlauben sogenannte Mikroquartiere, mit denen Studenten, Pendler, Singles oder Berufsanfänger angesprochen werden. Bei solchen Appartements wechseln die Mieter häufiger. „Die Mieterfluktuation erleichtert Mietanpassungen“, so Matthias Giebken von Aviarent Capital Management. Ein weniger gewichtiger Faktor, der aber bei hohen Renovierungs- oder Umbaukosten durchaus bestehen kann, sind gestiegene Preise für Handwerker und Baumaterialien.

Im Falle einer Deflation werden auch bei Immobilien die Karten neu gemischt, langjährige Mietverhältnisse mit solventen Mietern sind Trumpf. Probleme wird es dann insbesondere für stark geleveragte Gewerbeimmobilien geben, weil der Kredit an Wert gewinnt, der Immobilienwert sinkt, Mieter in einer schwachen Konjunktur Kosten sparen müssen und womöglich auch die Miete schuldig bleiben. Im Deflationsparadebeispiel Japan sanken die Häuserpreise in den vergangenen 20 Jahren laut Sarasin um rund 80 Prozent.

In Japan erwiesen sich Immobilien in den 80er Jahren nicht nur als Inflationsschutz. In den Jahren 1986 bis 1988 lag die jährliche durchschnittliche Inflationsrate im Schnitt bei knapp 50 Basispunkten und in den Jahren 1989 und 1990 bei 2,7 Prozent. Die Immobilienpreise stiegen dagegen von Mitte der 80er Jahre bis 1990 um über sechs Prozent – zu schön, um wahr zu sein. Zudem gaben die Banken in Japan Kredite aus, die durch die überbewerteten Immobilien „besichert“ waren. Anfang der 1990er Jahre platzte bei Immobilien und Aktien die Blase. Es folgte eine Deflation und damit einhergehend eine steile, lange Talfahrt bei Kauf- und Mietpreisen für Gewerbe- und Wohnimmobilien. Gestiegen sind dafür die Leerstandsquoten. Erwiesen sich also japanische Immobilien zunächst als ein viel zu guter Inflationsschutz, so zeigte sich diese Asset-Klasse in der Deflation als schlechter Zufluchtsort. Insgesamt gilt für Immobilien, ähnlich wie für die anderen Asset-Klassen, dass immer der Einzelfall – Laufzeiten, Mietersolvenz, Leverage – betrachtet werden muss. Auch regulatorische Risiken spielen bei immobilen Assets gerade im Deflationsfall eine große Rolle.

Mit Timber und Agrikultur durch die Stürme der Zeit

Timber und Agrikultur sind auch aufsichtsrechtlich besonders für „Bloomberg-Investoren“ kein einfaches Investment. Wobei zumindest für Timber aber auch Reits bestehen. Dafür ist der Inflationsschutz dieser Real Assets, obwohl keine Pricing Power besteht, schnell einsichtig. Zwar lässt sich der Fall konstruieren, dass mit einer Inflation auch zeitgleich ein Sturm für Verkaufsdruck und eine „Holzangebotsinflation“ sorgen kann. Bessere Argumente sind jedoch, dass Investments in Timber und auch in Agrikultur mit dem Erwerb der knappen und nicht vermehrbaren Realwerte Grund und Boden beginnen und dass die Fugger dank ihres großen Waldbesitzes ihr Vermögen über Jahrhunderte hinweg trotz Kriegen, Staatsbankrotten und Inflation bewahrt haben. Die Preise von landwirtschaftlichen Produkten wiederum lassen sich mindestens jährlich bei der Ernte an die Inflation anpassen. Gegessen wird ja schließlich immer. Der kritische Punkt ist aber, ob sich tatsächlich alle gestiegenen Einkaufspreise für Saatgut, Düngemittel, Pacht oder Maschinen an den Konsumenten durchreichen lassen. Dem sei so, sagt Detlef Schön, der das Agrarteam bei Aquila Capital leitet: „Das Ebit unterliegt zwar der Inflation, bleibt jedoch positiv.“ Der beste Inflationsschutz besteht dort, wo diese Aspekte dank einer vorteilhaften Natur keine große Rolle spielen oder sich der Preisanstieg bei den auf dem Agrarland produzierten Gütern und den dafür benötigten Input-Faktoren die Waage hält.

Für Deflation ist die Forstwirtschaft aber nur bedingt ein passendes Asset. Pellets für Holzschnitzelheizungen werden als ein Gut des täglichen Bedarfs zwar auch weiter gefragt sein. Wie in der Finanzkrise gesehen, geht aber in konjunkturell schwierigen Zeiten die Nachfrage nach Bauholz oder Holz für die Möbelindustrie stark zurück. In Wirtschaftskrisen wie einer Deflation müssen auch Investments in Agrikultur differenziert betrachtet werden. „Aufgrund der zunehmenden Verknappung von Agrarland ist der erwartete Wertverlust in einem Deflationsszenario vergleichsweise gering“, argumentiert Detlef Schön. „Außerdem macht der sichere Zufluss von Cash Agrarinvestitionen zu einer vergleichsweise attraktiven Asset-Klasse auch in einem Deflationsszenario“, so Schön. Die Nachfrage aus Asien nach Milch und Rindfleisch – zwei große Agrikultur-Werttreiber – dürfte in einer Deflation allerdings zurückgehen, da die Konsumenten nach Einsparungsmöglichkeiten suchen. Besonders in deflationären Phasen ist zudem bei Timber und Farmland der Leverage zu beachten.

Blick hinter die Kulissen

Sich sowohl vor Inflation und Deflation zu schützen, ist mit ausschüttenden Real Assets möglich. Dafür dürfen aber nicht Aktien, Infrastruktur, Immobilien, Timber und Agrikultur pauschal dotiert werden. Eine Analyse einer Vielzahl von Aspekten ist unabdingbar. In die engere Auswahl gehen ein: bilanzstarke Unternehmen, indexierte Infrastruktur mit Verfügbarkeitsmodell, Immobilien mit hoher Nachfrage auch im Deflationsfall, Holzproduktion für die Energieerzeugung und von der Natur begünstigte Agrikultur. Diese Assets würden auch nicht zum Nachteil gereichen, wenn es weder zu einer Inflation noch zu einer Deflation käme. Aufsichtsrechtlich – Solvency II eingeschlossen – relativ unkompliziert sind Immobilien und bei ausreichendem Risikobudget Aktien.

portfolio institutionell, Ausgabe 12/2013

Autoren: Patrick Eisele In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar