Neue Produkte mit Steuervorteil II

Beiträge zu zertifizierten Berufsunfähigkeits- und Erwerbsunfähigkeitsversicherungen gehören ab 2014 zu den Altersvorsorgeaufwendungen. Sie sind dadurch steuerlich besser absetzbar. Das kann ein gutes Verkaufsargument sein. Teil II

Im Unterschied zu den bisherigen BU- und EU-Versicherungen müssen die neuen zertifizierten Produkte eine lebenslange Rente vorsehen. Genau an dieser Stelle sieht Peter Schwark, Mitglied der Hauptgeschäftsführung im Gesamtverband der Deutschen Versicherungswirtschaft (GDV) ein Problem: „Als problematisch bewerten wir, dass der Gesetzgeber eine lebenslange Rentenzahlung fordert. Bislang enden diese Leistungen im Regelfall spätestens mit Beginn der Auszahlung der Altersrente.“ Das stimmt allerdings nicht ganz: Einige BU-Anbieter offerieren schon jetzt lebenslange Rentenzahlungen.

Beim Begriff der Erwerbsminderung orientiert sich das Gesetz an den Kriterien, die im Rahmen der gesetzlichen Versicherung gelten. So müssen Krankheit, Körperverletzung oder Behinderung den Versicherten voraussichtlich mindestens zwölf Monate daran hindern, erwerbstätig zu sein. Volle Erwerbsminderung besteht, wenn der Versicherte nicht in der Lage ist, mindestens drei Stunden täglich zu arbeiten (Teilerwerbsminderung sechs Stunden).

Nachgelagerte Besteuerung

Bisher richtet sich die Besteuerung der Leistungen von privaten BU- und EU-Versicherungen vor allem nach ihrer Laufzeit. Die entsprechenden Prozentsätze wurden in einer gesetzlichen Tabelle festgelegt. So sind von einer privaten EU-Rente mit zehn Jahren Laufzeit bis zum regulären Rentenbeginn grundsätzlich zwölf Prozent steuerpflichtig, die restlichen 88 Prozent bleiben steuerfrei. Je länger die Laufzeit, umso höher der steuerpflichtige Anteil.

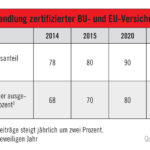

Der steuerpflichtige Anteil von Leistungen aus den neuen zertifizierten BU- und EU-Versicherungen richtet sich dagegen nach dem Jahr des Rentenbeginns. Er steigt für jeden neuen Rentnerjahrgang um zunächst zwei Prozent. Bei Rentenbeginn im nächsten Jahr sind 68 Prozent der Leistung steuerpflichtig, 32 Prozent bleiben steuerfrei. Beginnt die Rente 2015, werden 70 Prozent steuerpflichtig sein (siehe Tabelle). Damit liegt der steuerpflichtige Anteil der neuen zertifizierten BU- und EU-Versicherungen immer höher als der der bisherigen BU- und EU-Versicherungen.

Ob sich das negativ auswirkt, hängt allerdings von den Gesamteinkünften ab. Die werden im Leistungsfall im Schnitt eher gering ausfallen und damit hält sich auch eine steuerliche Belastung in überschaubaren Grenzen, wenn es denn überhaupt dazu kommt. Ein Argument gegen die neuen BU- und EU-Versicherungen ist die höhere Besteuerung kaum, vor allem auch wegen des vorgelagerten Steuerspareffekts für die Beitragszahlung.

Neue Beratungsansätze für BU-Versicherungen

Die ersten Produkte dürften im ersten Halbjahr 2014 auf dem Markt sein. Laut Schwark arbeiten die Versicherer derzeit daran, neue Produkte zu entwickeln: „Für die Zertifizierung müssen einige neue Anforderungen erfüllt werden, daher können bestehende Produkte nicht einfach übernommen werden.“ Was die Neuentwicklungen leisten, ist noch nicht absehbar.

Fest steht bereits: Der Steuervorteil ist ein willkommenes Zusatzplus, aber nur wenn das Preis-Leistungs-Verhältnis, die Vertragsbedingungen und der individuelle Zuschnitt auf die Bedürfnisse des Kunden insgesamt stimmen. Ein Zertifikat des Bundeszentralamts für Steuern ist kein staatliches Gütesiegel. Damit verhält es sich nicht anders als bei der Riester- und Rürup-Rente. Das Zertifikat besagt lediglich, dass ein Produkt die Voraussetzungen für die steuerliche Förderung erfüllt.

Besonders für Menschen, die bisher noch keine BU- oder EU-Versicherung haben, kann die Steuerförderung ein gutes Zusatzargument für den Abschluss einer Versicherung sein. Berater sollten die weitere Entwicklung im Auge behalten und gegebenenfalls erst mal eine Teilabsicherung vornehmen. Für Bestandskunden sollte nicht an Umdeckung gedacht werden, zumal das höhere Eintrittsalter die Prämien genauso treibt wie manches gesundheitliche „Zipperlein“, das sich in der Zwischenzeit herausgestellt hat. Es ist nicht auszuschließen, dass die Versicherer Altkunden günstige Wechselbedingungen anbieten. Für die gibt es zudem Hoffnung auf eine zusätzliche Steuerentlastung.

Mit Schreiben vom 15. Juli hat das Bundesfinanzministerium (BMF) die Finanzverwaltung angewiesen, wegen der beschränkten Abziehbarkeit „sonstiger Vorsorgeaufwendungen“ alle Steuerbescheide offenzuhalten. Das ist das Ergebnis von mehreren Verfahren, die beim Bundesfinanzhof anhängig sind und in denen gegen die Beschränkung der jährlichen Höchstbeträge auf 1.900 beziehungsweise 2.800 Euro (Arbeitnehmer/Selbstständige) geklagt wird. Zu den „sonstigen Vorsorgeaufwendungen“ gehören neben Beiträgen zu Arbeitslosen-, Unfall- oder Haftpflichtversicherungen auch die Beiträge zu den bereits abgeschlossenen privaten BU- oder EU-Versicherungen. Weil die Bescheide offen bleiben, ist ein Einspruch der Steuerpflichtigen in diesem Punkt ab sofort nicht mehr erforderlich.

portfolio international 16.10.2013

Autoren: Hans W. Fröhlich In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar