Megatrends im Kontext der Diversifikation

Wann haben Sie das letzte Mal über Megatrends nachgedacht? Diese Woche? Dieses Jahr? Oder etwa noch nie? Investoren sollten sich mit den großen Trends unserer Zeit beschäftigen. Zumal sich neben einer so diversifizierten Asset-Allokation auch Anhaltspunkte für antifragiles Risikomanagement ergeben.

Eine der größten Herausforderungen, denen Investoren in der Gegenwart gegenüberstehen, besteht darin, eine Investmentstrategie zu finden, die attraktive Renditen ermöglicht, gleichzeitig aber auch das Downside-Risiko reduziert. Und das sowohl in einem stabilen als auch sich verändernden Marktumfeld. Wie Andrew Soper von State Street Global Advisors kürzlich in einem Fachbeitrag für unser englisches Schwestermagazin portfolio institutional erläuterte, genauer gesagt in der Beilage „portfolio platform: Diversified growth strategies“, hätten die vergangenen zwei Jahrzehnte die Grenzen des traditionellen und statisch geprägten Portfolioansatzes und die Schwächen der Diversifikation aufgezeigt. So hätten die Investoren erfahren müssen, dass die Assets in ihren diversifizierten Portfolios in der Krise überraschend eine hohe Korrelation aufwiesen. Recht hat er! Das Grundprinzip vernünftiger Kapitalanlage – Mischung und Streuung – hat insbesondere im Krisenjahr 2008 versagt, als Investment Grade Corporate Bonds, High Yield Investments, nachrangige Finanzanleihen, Loans, ABS, aber auch Aktien und überraschenderweise sogar Geldmarktfonds gleichzeitig unter die Räder kamen. Dieses Phänomen hat viele Investoren förmlich wachgerüttelt.

Vom Sinn und Zweck der Diversifikation

Häufig begegnet man dem Prinzip der Diversifikation in Form der Portfoliotheorie, die auf den US-Ökonom Harry Markowitz und dessen Doktorarbeit aus den 1950er Jahren zurückgeht. Schon damals beschäftigte sich der spätere Nobelpreisträger mit der Konstruktion risikooptimierter Portfolios und kam zu dem Schluss, dass hinsichtlich der Wertentwicklung verschiedener Asset-Klassen kein 100-prozentiger Zusammenhang besteht; die Diversifikation über verschiedene Asset-Klassen hinweg ergibt demnach Sinn. Allerdings gelten die Prämissen, mit denen das Vorbild unzähliger Asset Manager seinerzeit agierte, inzwischen als überholt. Ein Beispiel: Volatilitäten sind eben nicht konstant, vielmehr ändern sie sich immer wieder und nehmen tendenziell zu, wie der Vergleich des MSCI World mit dem Euro Stoxx 50 zeigt. So lag deren Korrelation beispielsweise im Jahr 2005 bei 0,6. Inzwischen erreicht sie Werte von 0,8 und mehr. Philipp Magenheimer, Portfoliomanager bei der Investmentgesellschaft Wave, zieht daraus das bemerkenswerte Fazit: Für Anleger ergibt sich „kein Vorteil im Sinne der Risikominimierung, den europäischen Aktien noch globale Titel beizumischen“.

Diversifikation ist deshalb aber noch längst nicht wertlos, schließlich geht es im Kern um die Korrelationen. Um eine hinreichende Risikominimierung zu erzielen, plädiert Magenheimer dafür, eine Diversifikation auch über Werttreiber und deren zugrundeliegenden Risikofaktoren vorzunehmen. Eine Auswahl daran angelehnter Strategien ist in der Tabelle auf Seite 45 zusammengefasst. Durch die Umsetzung von Strategien, die nur einen geringen Gleichlauf aufweisen, steigert sich der Diversifikationseffekt.

Derweil weisen verschiedene Consultants darauf hin, dass regulierte Investoren – vornehmlich aus dem VAG-Lager – durch das Versicherungsaufsichtsgesetz sowie die Anlageverordnung gezwungen sind, ihre Assets zu diversifizieren. In diesem Kontext kommen auch die gesetzlichen Anlagegrenzen zum Tragen. Nicht zu vergessen: die Liabilites, die etwa mit künftigen Rentenzahlungen einhergehen. Sie sorgen ebenfalls für eine Tendenz zu einer bestimmten Streuung der Kapitalanlagen. Man denke nur an Pensionspläne oder ALM-Studien, die die künftigen Cashflows determinieren. Darauf basiert zum Beispiel im Fixed-Income-Bereich eine Diversifizierung nach Laufzeiten. Und was die Bundesanstalt für Finanzdienstleistungsaufsicht (Bafin) betrifft, müssen die Kapitalanlagen ohnehin „mit der gebotenen Sachkenntnis und Sorgfalt jederzeit das Ergebnis eines gut strukturierten, disziplinierten und transparenten Anlageprozesses sein“ – nachzulesen im Rundschreiben der Aufsicht vom 15. April 2011. Darin heißt es auch, es genüge nicht „die Risiken aus Vergangenheitsdaten abzuschätzen“. Vielmehr sei eine Prognose zu erstellen über die „zukünftige Entwicklung der Umwelt“.

Was Jules Verne nicht geahnt hat

Diesem Ansatz folgt das Private-Equity-Haus Adveq. Bei Adveq ist man der Auffassung, dass Megatrends und ihre individuellen Auswirkungen die Treiber für Diversifikation in einem Portfolio sind. Diese These, jüngst proklamiert auf einer Konferenz des Bundesverbands Alternative Investments, beschäftigt seither die Gemüter institutioneller Investoren. Manche Marktteilnehmer nennen es „innovativ“, während andere Zweifel daran äußern.

Doch wie sinnvoll ist es, sich anhand von Megatrends über bestimmte Anlagethemen sukzessive in einzelne Investments vorzuarbeiten und auf diese Weise ein Portfolio zu gestalten? Der Begriff des Megatrends geht übrigens zurück auf den 1929 geborenen Zukunftsforscher John Naisbitt. Mit seinem gleichnamigen, im Jahr 1982 verfassten Bestseller erlangte der Autor weltweite Aufmerksamkeit. Später hat der US-Amerikaner Naisbitt noch weitere Bücher mit diesem Schwerpunkt auf den Markt gebracht, zum Beispiel „Chinas Megatrends“, „Megatrends 2000“ oder „Megatrends des Arbeitsplatzes“, um nur einige zu nennen.

In Deutschland beschäftigt sich das 1998 von Matthias Horx gegründete Zukunftsinstitut in Frankfurt am Main gewerbsmäßig mit der Trend- und Zukunftsforschung und gilt nach eigener Darstellung als einer der einflussreichsten Think-Tanks auf diesem Gebiet. Auf seiner Homepage beschreibt das Institut seine Tätigkeit mit den Worten: „Die Frage, mit der wir uns täglich auseinandersetzen, ist einfach: Welche Veränderungen – welche Trends und Megatrends – prägen unsere Gegenwart und welche Rückschlüsse lassen sich daraus für die Zukunft von Gesellschaft, Unternehmen und Kultur schließen?“ Die Antworten seien mitunter komplex, gibt das außer in Deutschland auch in Österreich tätige Institut zu, „immer aber machen wir es uns zur Aufgabe, den Wandel begreifbar zu machen, ihn zu moderieren und Zukunft als Chance zu sehen“.

Megatrends gelten als die großen Treiber der Gesellschaft. Nach Angaben des Zukunftsinstituts handelt es sich um jene Trends, die einen epochalen Charakter haben. Ihre Dauer wird mit 30 Jahren oder mehr angenommen. Entscheidendes Merkmal sei aber ihr „Impact“, was sich als „Auswirkung“, „Einfluss“, aber auch „Schock“ übersetzen lässt. Wie das Zukunftsinstitut den Zusammenhang zwischen einzelnen Megatrends beurteilt, geht aus der sogenannten Megatrend-Map hervor, die elf zentrale Megatrends unserer Zeit widerspiegelt und in ihrer Darstellung an den Netzplan einer städtischen U-Bahn-Linie erinnert. Wie sich daran zeigt, sind Megatrends nie linear und eindimensional, sondern vielfältig und vernetzt. So treffen beispielsweise die Megatrends „Mobilität“ und „Gesundheit“ im Aspekt der „Life-Balance“ aufeinander. „Globalisierung“ trifft indessen auf „Urbanisierung“ unter dem Gesichtspunkt „Mega-Citys“. Kurzum, Megatrends überschneiden sich und stehen in einem gewissen Zusammenhang.

Maik Schulze, Senior-Portfoliomanager und Fachmann für Alternatives bei Gothaer Asset Management, beschreibt den Begriff des Megatrends folgendermaßen: „Dabei handelt es sich für mich immer um langfristige Trends, die nicht leicht umkehrbar sind.“ Sie seien zuverlässig zu prognostizieren, wie beispielsweise das Bevölkerungswachstum, und zudem robust gegenüber überraschend auftretenden, aber moderaten Einschnitten jeglicher Art, argumentiert Schulze und verweist dabei auf ihren Charme. „Es sei denn“, warnt der Anlagespezialist, „es tritt ein überaus gravierendes Ereignis ein, das gegenwärtig noch niemand erwartet.“

Auch die Unternehmensberater von Roland Berger haben sich in jüngster Zeit intensiv mit der Zukunftsforschung beschäftigt und das sogenannte Trendkompendium 2030 ausgearbeitet. Damit wollen sie Unternehmensstrategen bei der Beantwortung der Frage helfen, wie die Welt wohl in 20 Jahren aussehen wird. Institutionelle Investoren werden zwar nicht explizit als Adressaten aufgeführt, gleichwohl erscheint die Lektüre auch für Anleger durchaus sinnvoll. Die Unternehmensberater haben sieben Megatrends identifiziert, die die Welt von morgen prägen sollen. Um sie für Manager greifbar zu machen, haben die Autoren Dr. Christian Krys und Dr. Verena Reichl nicht weniger als 21 Subtrends zusammengetragen. Diese sind in der unten abgebildeten Tabelle zusammengestellt. Inwieweit die Subtrends allerdings korrelieren, muss sich zeigen.

Visionen haben, Strategien umsetzen

Wie sich makroökonomische Trends in der Kapitalanlage umsetzen lassen, zeigt beispielsweise die Ärzteversorgung Westfalen-Lippe (ÄVWL), die im Frühjahr dieses Jahres den portfolio Award in der Kategorie „Beste Portfoliostruktur“ gewonnen hat. Die Juroren um Prof. Dr. Dietmar Franzen (Fachhochschule Frankfurt am Main) lobten seinerzeit die innovativen Ansätze zur Weiterentwicklung und Verbesserung bestehender Portfoliostrukturen bei dem berufsständischen Versorgungswerk. Daneben stieß der strategische Ansatz, makroökonomische Trends zu identifizieren und darauf aufbauend innovative Anlagestrategien zu entwickeln, auf positives Feedback.

Was für manche nach Neuland aussieht, ist für die Mediziner fast schon ein alter Hut. Denn die ÄVWL berücksichtigt Trends mit übergeordneter gesamtwirtschaftlicher Bedeutung in den Bereichen „Energie“, „Umwelt“ und „Klima“ bereits seit mehreren Jahren in ihrer Kapitalanlage. Ein aktuelles Beispiel untermauert diesen Ansatz weiter. Das Versorgungswerk investierte 30 Millionen Dollar in den Global Climate Partnership Fund. Der im Jahr 2010 vom Bundesumweltministerium und der Kreditanstalt für Wiederaufbau ins Leben gerufene Fonds will zur Reduktion von Treibhausgas-Emissionen in Entwicklungs- und Schwellenländern beitragen.

Überhaupt spielen Megatrends, wie beispielsweise der Klimawandel, eine zunehmende Rolle in der institutionellen Kapitalanlage. Man denke nur an die seit Jahren wachsende Verbreitung von Emerging-Market-Bonds in global ausgerichteten Portfolien. Ob das Interesse allerdings primär auf Megatrends zurückzuführen ist, sei an dieser Stelle einmal dahingestellt. Vielmehr drängt sich der Gedanke auf, die Investoren investieren verstärkt in Unternehmensanleihen und Infrastrukturprojekte der Schwellenländer, weil dort noch attraktive Renditen zu erzielen sind. Die jüngste European Asset Allocation Survey aus dem Hause Mercer vom Juni dieses Jahres verfestigt diesen Eindruck. Demnach setzen europäische Altersvorsorgeeinrichtungen weiterhin auf wachstumsorientierte, festverzinsliche Kapitalanlagen mit Beimischung von Schwellenländeranleihen, High Yield, Absolute Return Bond Funds und Private Debt.

Ein anderes Beispiel, wie institutionelle Investoren ihre Portfolien im Niedrigzinsumfeld ausrichten und dabei auch Megatrends berücksichtigen, liefert der Gothaer-Konzern. Dort diversifiziert man heute das Rentenportfolio, indem die Investments außerhalb der Eurozone ausgeweitet werden. Daneben werden die Investitionen im Bereich Erneuerbare Energien vorangetrieben. Auch wenn die Gothaer es nicht so nennt, Investitionen in Erneuerbare Energien stehen in direktem Zusammenhang mit dem Megatrend „Neo-Ökologie“, wie ihn das Zukunftsinstitut auflistet.

Mischen und streuen über Megatrends hinweg

Wie sich Megatrends prinzipiell in der institutionellen Kapitalanlage umsetzen lassen, damit hat sich in jüngster Zeit das Schweizer Private-Equity-Haus Adveq beschäftigt. Dr. Nils Rode, Managing Director und Co-Head of Investment Management bei dem Asset Manager, verweist gegenüber portfolio institutionell auf Megatrends, die sowohl als Wertetreiber als auch als Risikofaktoren eingestuft werden müssten.

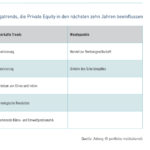

Analog zu Roland Berger hat man auch bei Adveq sieben Megatrends identifiziert, wobei die hier betrachteten Themenfelder speziell das Private-Equity-Universum in den nächsten zehn Jahren beeinflussen sollen. Anhand der unten stehenden Tabelle zeigt sich, dass das Investmenthaus zwischen dauerhaften Trends und sogenannten Wendepunkten unterscheidet. Während Megatrends wie Globalisierung und Urbanisierung als dauerhaft betrachtet werden, stuft man den „Wandel zur Rentnergesellschaft“ – eine strukturelle Veränderung, die zum ersten Mal in der Geschichte der Menschheit auftritt – und die „Umkehr des Schuldenzyklus“, also die künftige Verminderung der Gesamtverschuldung von Staaten, Banken, Haushalten und Unternehmen, als Wendepunkte ein.

Im Hinblick auf Megatrends kommt Rode zu der Erkenntnis, dass sie mit ihren sowohl positiven als auch negativen Auswirkungen der eigentliche Treiber für Diversifikation in einem Portfolio sind. Seiner Ansicht nach sollte die strategische Asset-Allokation (SAA) deshalb nicht nur nach Asset-Klassen, sondern zusätzlich nach Megatrends ausgerichtet werden. Dabei denkt der Anlageexperte sowohl an die Steuerung auf Portfolioebene als auch an die Evaluierung und Auswahl von Einzelinvestments. Zur Erläuterung führt Rode ins Feld, dass sich Megatrends mit langfristigen Entwicklungen und wichtigen Veränderungen im Angebots- und Nachfrageverhalten befassen. Sie bezögen sich sowohl auf fundamentale als auch realwirtschaftliche Veränderungen, die inzwischen stattfinden. Ihnen komme auch gerade deshalb eine zentrale Rolle in der Portfoliokonstruktion zu, weil sie sich auf wichtige fundamentale Treiber von Risiken und Renditen im Portfolio beziehen – und das über alle Asset-Klassen hinweg. Auch wenn sich Adveq in seiner Untersuchung primär auf Private Equity konzentriert hat, lassen sich die Erkenntnisse nach Angaben Rodes verallgemeinern.

Interessanterweise sind für ein Investment in der Regel mehrere Megatrends relevant, heißt es bei Adveq. Ähnlich argumentierte bereits das Zukunftsinstitut mit Blick auf die eingangs skizzierte Megatrend-Map. Sie können allerdings positive, aber auch negative Auswirkungen haben, wie das Beispiel „Demografie“ zeigt – je nachdem, um welches Unternehmen oder Asset es sich handelt. Das heißt, die Zuordnung ist komplexer. „Ich kann nicht sagen, dieses Investment profitiert von dem einen Megatrend und jenes profitiert von dem anderen, sondern es ist eher eine Art Matrix, wobei verschiedene Investments bei verschiedenen Megatrends positiv, negativ oder neutral reagieren“, konstatiert Rode.

Wenn man neben Private Equity noch andere Asset-Klassen betrachtet, kann es durchaus vorkommen, dass weitere Megatrends ins Blickfeld rücken. Rode: „Aus meiner Sicht muss man zwischen langfristigen und kurzfristigen Investitionen im Portfolio unterscheiden. Für die langfristigen Investitionen ist das ganze Thema sehr relevant, und zwar als fundamentaler Treiber der zugrundeliegenden Risiken und Renditepotenziale.“ Rode zufolge sollte der Megatrend-Ansatz kombiniert werden mit traditionellen Asset-Klassen-Überlegungen, die neben dem Cashflow-Profil auch den Risikograd beschreiben. Daneben könne man Megatrends nutzen, um das Portfolio nach realwirtschaftlichen Treibern zu steuern, argumentiert der Adveq-Experte, nicht ohne einzuschränken: „Vorausgesetzt, man ist in der Lage zu erklären, welche Trends das Portfolio in die eine oder andere Richtung beeinflussen. Es ist aus unserer Sicht allerdings gefährlich, Themen auszuwählen und darin zu investieren, indem man nach Sektoren sucht, die grob zum Thema passen.“ Die Problematik: Jedes Investment ist verschiedenen Megatrends gleichzeitig und in unterschiedlicher Weise ausgesetzt. „Und die verschiedenen Einzelinvestments haben sehr unterschiedliche Charakteristika – selbst in der gleichen Branche. Deshalb ist für eine erfolgreiche Portfoliosteuerung nach Megatrends sowohl eine detaillierte Analyse des Megatrend-Exposures des Portfolios als auch eine sorgfältige Auswahl von Einzelinvestments wichtig.“ Dieser Ansatz ist nach Ansicht von Adveq grundsätzlich für alle Investoren interessant, die einen langfristigen Investitionsansatz verfolgen. „In Deutschland beobachten wir, dass es eine Reihe institutioneller Investoren gibt, die sich sehr explizit mit dieser Thematik beschäftigen“, sagt Rode. Namen will er allerdings nicht preisgeben.

Themen können von kurzer Dauer sein

Die französische Fondsboutique Comgest macht aus ihrem Faible für langfristige Trends, die im globalen Aktienportfolio umgesetzt werden, keinen Hehl und hat dafür eine einleuchtende Begründung parat: „Die identifizierten Megatrends führen in der Regel zu visiblem Gewinnwachstum, welches deutlich über dem BIP-Wachstumstrend liegt.“ Ähnlich sieht man das auch bei der Credit Suisse, die ebenfalls Anlagen mit Megatrendfokus offeriert: „Unternehmen, die mit ihren Strategien von Megatrends profitieren wollen, haben gute Chancen, den Markt auf längere Sicht zu überflügeln.“ Beim Vermögensverwalter Dr. Jens Ehrhardt (DJE) verfolgt man im Hinblick auf den Megatrend „Demografie“ im Anlagevehikel „Agrar und Ernährung“ (Fondsvolumen derzeit rund 160 Millionen Euro) einen themenorientierten Investmentansatz, wobei die Gewichtung regelmäßig überprüft und angepasst wird.

Das Konzept scheint aufzugehen. Zwischen 2010 und 2013 erzielte der Fonds eine Gesamtrendite von knapp 18 Prozent. Wie einer Präsentation zu entnehmen ist, unterscheidet man bei DJE zwischen nachhaltigen und temporären Themen. Während „neue Ernährungsgewohnheiten“ und der „Trend zum Fast Food“ als nachhaltig betrachtet werden, stuft man „anziehende Agrarrohstoff-Preise“ ebenso wie „stark fallende Agrarrohstoff-Preise“ im Gegensatz dazu als temporär ein. Gleiches gilt für „Schwankungen bei Nahrungsmittelpreisen“.

Zur Auswahl für die Fondsmanager bei DJE stehen beispielsweise die Themen „Asiatische Konsumwerte“, „Saatgutproduzenten“ und „Landmaschinentechnik“. Wer zu Beginn des Jahres 2010 mit einem Investment bei einem der drei Asset Manager geliebäugelt hat, sich dann allerdings für ein Direktinvestment beim Salz- und Düngemittelproduzenten K+S oder einem seiner Wettbewerber entschieden hätte, weil er im Hinblick auf die prognostizierte Bevölkerungsentwicklung mit einer Nachfrageexplosion und kräftigen Kurszuwächsen gerechnet hat, müsste heute einen Großteil seines Investments abschreiben. Zwar ließ sich bis 2008 mit den Dividendenpapieren von K+S viel Geld verdienen. Inzwischen leidet der Kaliummarkt aber unter einer dramatischen Preiserosion – Demografie hin oder her. Da passt es ins Bild, dass Portfoliomanager Maik Schulze (Gothaer Asset Management) Investoren dazu auffordert, vor einer Investition prinzipiell zu hinterfragen, wie sich ein Megatrend in der Praxis manifestieren wird. „Mit Blick auf das Bevölkerungswachstum könnte man argumentieren, dass der Bedarf an Nahrungsmitteln steigen wird“, so Schulze.

Gleichwohl müsse man sich vor Augen führen, dass mit der anziehenden Nachfrage auch der Anreiz auf die Produzenten wächst, mehr Lebensmittel herzustellen; etwa durch Effizienzsteigerungen. Auch ein nachhaltiger Umgang mit Lebensmitteln könne Teil der Lösung sein, zumal erhebliche Mengen an Lebensmitteln in den Industrieländern weggeworfen würden. „Und dabei haben wir von neuen Pflanzentypen und High-Tech-Landwirtschaft noch gar nicht geredet“, ergänzt der Portfoliomanager und argumentiert im Hinblick auf Anleger, die aufgrund der langfristigen Erwartungen mit Agrarrohstoffen spekulieren: „Einen Zusammenhang herzustellen – etwa zwischen dem Bevölkerungswachstum und dem Weizenpreis –, ist sehr schwierig. Und auf die kurze Frist kann dies völlig irrelevant sein. Wo der Weizenpreis in einem Jahr notiert, ist aus meiner Sicht unabhängig davon, wie stark die Bevölkerung im Augenblick wächst.“

Aufsichtsrechtliche Aspekte

Während der Private-Equity-Spezialist Rode einen langfristigen Anlagehorizont als wichtige Voraussetzung betrachtet, spielt das Vorhandensein eines bestimmten Risikobudgets seiner Meinung nach an dieser Stelle nur eine untergeordnete Rolle. Denn die Logik sei, dass man die Megatrendanalyse und -steuerung mit all dem überlagert, was heute schon in der Portfoliosteuerung gemacht werde. „Man könnte argumentieren, dass diejenigen, die heute außerordentlich enge Risikobudgets haben, besonders darauf achten müssen, wie ihr Megatrend-Exposure auch zur Downside ausgestaltet ist. Und wie können sie sich besser diversifizieren? Nicht nur nach den üblichen technischen Faktoren, sondern auch nach fundamentalen Treibern, wie eben den Megatrends“, erklärt Rode und bemerkt: „Alles was sich auf Megatrends bezieht, ist ergänzend zu den bisherigen Ansätzen. Wenn man sich mit den quantitativen oder technischen Fragestellungen auf der Investmentseite beschäftigt, vergisst man leicht, dass Investitionen eine extrem wichtige realwirtschaftliche Bedeutung haben. Und genau darauf beziehen sich die Megatrends.“

Letztlich gehe es darum, das Geld in der Realwirtschaft dort zu investieren, wo es langfristig gebraucht werde. Im nächsten Atemzug warnt Rode Investoren davor, überzogene Einstiegspreise zu zahlen. Gerade bei themenorientierten Investments bestehe diese Gefahr. „Beschäftigt man sich nur oberflächlich mit Megatrends, kommt man schnell in den Bereich der Themeninvestments, wobei man zwischen den Einzelinvestments nicht genug differenziert. Es kann also vorkommen, dass man bei bestimmten Kapitalanlagen engagiert ist, die unter dem Schlagwort ‚Themeninvestments‘ vielleicht zu hohe Bewertungen haben.“ Insofern grenzt Rode Megatrend- und Themeninvestments strikt voneinander ab: „Themen-Investing hat es immer gegeben. Es gibt jedes Jahr bestimmte Themen, die gerade populär sind. Diese halten erfahrungsgemäß auch nur ein paar Jahre an. Die Themen sind weniger langfristig und auch weniger klar definiert. Unser Ansatz funktioniert im Gegensatz dazu so, aus den Megatrends, die es gibt, die wichtigsten auszuwählen und Investments gegen alle diese Megatrends zu bewerten – und dies zusätzlich zu allen anderen Kriterien.“

Laut Rode kommt der Berücksichtigung von Megatrends auch unter aufsichtsrechtlichen Aspekten eine hohe Bedeutung zu. Zur Begründung verweist er auf den komplementären Charakter des Ansatzes: „Unser Ansatz kann dazu beitragen, Entscheidungen und Portfoliosteuerungen, die ohnehin stattfinden – ich denke dabei an Themen, die für die Aufsicht relevant sind – noch weiter zu verbessern.“ Mit anderen Worten: Eine Umsetzung ist auch im Interesse der Aufsicht, wobei Rode einem Investor, der sein Portfolio zusätzlich nach Megatrends steuern möchte, eine schrittweise Umsetzung ans Herz legt.

Und wieder das Risikobudget

Nach Ansicht von Michael Schütze, der als Managing Director bei Allianz Global Investors (AGI) für das Geschäft mit Corporates in Deutschland verantwortlich ist und parallel dazu das Amt des Co-CEO Allianz Corporate Pension Advisers innehat, sollten Megatrends in die Grundannahmen der strategischen Asset-Allokation einfließen, etwa bei der Bewertung der langfristigen Returns von Aktien oder der Auswirkung der Demografie auf Liabilities. „Darüber hinaus sehe ich die Fokussierung auf Megatrends als wenig praktikabel“, so Schütze. Er argumentiert: „Das wichtigste Thema, das wir aktuell mit Kunden diskutieren, ist, wie man vor dem Hintergrund des Niedrigzinsumfelds Erträge erzielt und smart Risiken eingeht. Also die Frage: Wo und wie lassen sich Risikoprämien vereinnahmen, ohne gleichzeitig das Gesamtrisikobudget über Gebühr zu belasten? Megatrends, so sehr sie auch hilfreich sind, um langfristige Entwicklungslinien zu veranschaulichen, sind nicht vernünftig operationalisierbar, um Portfolien zu strukturieren“, ist der AGI-Mann überzeugt.

Zur Erläuterung seiner Position führt Schütze an: „Wenn wir mit unseren Kunden beispielsweise über Investitionen in Infrastruktur sprechen, stehen dabei die attraktiven und langfristig kalkulierbaren Erträge vor dem Hintergrund der Verbindlichkeiten des Kunden im Mittelpunkt und nicht ein Megatrend.“ Zwar seien einige der üblicherweise genannten Megatrends, wie beispielsweise der demografische Wandel, sehr gut vorherseh- und quantifizierbar, doch gingen die Schätzungen über konkrete Auswirkungen für einzelne Asset-Klassen oder Unternehmen weit auseinander. „Wir empfehlen unseren Kunden, sich auf die wesentlichen Faktoren bei der Portfoliokonstruktion vor dem Hintergrund ihrer strategischen Finanzplanung zu konzentrieren“, betont Schütze mit Blick auf die Höhe und die zeitliche Ausgestaltung der Liabilities, das Risikobudget, die strategische Asset-Allokation sowie die dynamischen Risikomanagementkomponenten.

Aber erst zu einem späteren Zeitpunkt, nämlich nach der Auswahl geeigneter Anlagestrategien und Portfoliomanager, kämen Megatrends, sofern sie sich kurz- oder mittelfristig bei den Investmenterträgen niederschlagen, in Betracht. „Es liegt ja in der Verantwortung eines Portfoliomanagers, individuell strukturelle Wachstumsfaktoren und deren positive Auswirkung auf künftige Erträge zu berücksichtigen“, argumentiert der Managing Director von Allianz Global Investors. Ungeachtet der divergierenden Ansichten steht allerdings fest: Die Berücksichtigung von Megatrends in einem bestehenden Portfolio kann – in Anlehnung an die moderne Portfoliotheorie von Markowitz – die Diversifikation erhöhen. Ein bestehendes Portfolio aus Emerging-Market-Aktien, das von dem Megatrend „Wachstum von China“ profitieren soll, ist für den Portfoliomanager Maik Schulze allerdings noch kein diversifiziertes Portfolio. Der Megatrendgedanke gewinne erst dann an Charme, „wenn ich ein Portfolio habe, das diese Diversifikationsbestandteile vermissen lässt, und ich dann sage, ich möchte diesen Portfoliobestandteil dazukaufen und ich möchte das mit einem Megatrend untermauern.“

Je nachdem, welches Asset der Investor als Kaufobjekt in Erwägung zieht und wie dieses auf einen Megatrend reagiert, umso eher könne man ein Diversifikationsargument ableiten – oder eben nicht, erläutert der Experte der Gothaer. Soll ein bestehendes Portfolio mit dem demografischen Trend „Alterung der Gesellschaft“ ergänzt werden, kann man je nach Risikoappetit in Aktien von Altenheimbetreibern investieren, deren Unternehmensanleihen zeichnen oder ihnen Immobilien vermieten. Damit ist aber noch nicht gesagt, dass sich die Diversifikation im Portfolio erhöht. Denn das hängt ganz maßgeblich davon ab, wie das bereits bestehende Portfolio aufgebaut ist. Sollten bereits Assets vorhanden sein, die auf diesen Megatrends reagieren, dürfte der Benefit aus Portfoliosicht eher gering sein. Wenn man dagegen ein deutsches Versicherungsportfolio voraussetzt, das weit überwiegend Staatsanleihen enthält, dann dürfte der Kauf von Dividendentiteln einen positiven Effekt mit sich bringen.

Die Consultants von Aon Hewitt sehen Megatrends ebenfalls als wesentlichen Treiber der Investitionstätigkeit der Investoren. Wie Jürgen Heiny aus dem Bereich „Global Investment Practice“ gegenüber portfolio institutionell erläutert, würde er nicht so weit gehen zu sagen, dass dies eine Innovation im Bereich der Portfoliosteuerung darstellt. „Megatrends waren auch in der Vergangenheit die Treiber der wirtschaftlichen Entwicklung sowie der resultierenden Entwicklungen an den Kapitalmärkten. In einigen Fällen haben diese Megatrends auch zu Fehlentscheidungen und schmerzlichen Verlusten bei Anlegern geführt.“ Beispielhaft verweist Heiny auf die Jahrtausendwende. Viele Investoren seien damals auf den Megatrend „Internet“ aufgesprungen. „Einige Monate später platzt die Blase, und der Megatrend löst sich für einige Jahre in Wohlgefallen auf.“ Das Nachjagen hinter Megatrends führt also nicht immer und zwangsläufig zu positiven Ergebnissen in den Portfolios der Investoren, weiß der Consultant. Das markante Beispiel ändert allerdings nichts an der Tatsache, dass die Forscher des Zukunftsinstituts die „Konnektivität“ 13 Jahre nach dem Platzen der Internetblase als Megatrend betrachten und Dinosaurier des World Wide Web, wie Amazon oder Ebay, an den Börsen hoch gehandelt werden.

Wie Taleb denken

Generell muss man auch die Schattenseiten von Megatrends, wie sie zum Beispiel die Globalisierung mit sich bringt, berücksichtigen. Diese bringt laut dem Empiriker Nassim Taleb nicht nur Gutes. Vielmehr sorgte sie für „eine verzahnte Brüchigkeit (…) und erweckt den Anschein von Stabilität. Anders ausgedrückt: Sie erzeugt verheerende Schwarze Schwäne“, wie er in dem gleichnamigen Weltbestseller aus dem Jahr 2007 schreibt. „Schwarze Schwäne“ kurz- und mittelfristig überstehen zu können, ist daher eine Grundvoraussetzung dafür, dass ein Portfolio von langfristigen Trends profitieren kann.

Grund genug, die Diversifikation im eigenen Portfolio immer wieder zu hinterfragen – und sich mit dem jüngsten Buch Talebs „Antifragile. Things that gain from disorder“ zu beschäftigen. Der Prolog beginnt mit der bemerkenswerten Auffassung des Autors: „Wind löscht eine Kerzenflamme, offenes Feuer regt er an. Für Zufälligkeit, Ungewissheit und Chaos gilt dasselbe: Ich will von ihnen profitieren und mich nicht vor ihnen verstecken. Ich will das Feuer sein, das sich den Wind herbeiwünscht.“ Der Begriff „Antifragilität“ ist aus der Verlegenheit geboren, dass es kein Gegenteil zu „fragil“ gibt. Antifragilität zeichnet sich im Grunde dadurch aus, dass etwas in Stressphasen nicht nur robust ist, sondern wächst, also von volatilen Phasen profitiert. Das Prinzip steckt Taleb zufolge hinter allem, was sich im Lauf der Zeit verändert hat: Evolution, Revolutionen, technische Innovationen, hinter dem Überleben von Konzernen oder auch dem Wachstum von Städten.

Antifragilität habe die einzigartige Eigenschaft, uns in die Lage zu versetzen, mit dem Unbekannten umzugehen, etwas erfolgreich anzupacken – ohne es zu verstehen, so Taleb. „Wenn Antifragilität eine Eigenschaft derjenigen natürlichen und komplexen Systeme ist, die sich durchsetzen konnten, dann werden diese Systeme logischerweise darunter leiden, wenn sie Volatilität, Zufälligkeit und bestimmten Stressoren nicht länger ausgesetzt sind“, argumentiert der Autor. „Indem wir Zufälligkeit und Instabilität unterdrücken, haben wir die Wirtschaft, unsere Gesundheit (…) fragilisiert.“ Und: „Komplexe Systeme stecken voller schwer auszumachender Wechselwirkungen und nichtlinearer Reaktionen.“ Klingt nach Megatrends und deren Vernetzung, oder?

Fazit: Investoren sollten Megatrends ins Auge fassen – egal, ob sie im VAG-Lager, bei Unternehmen, Stiftungen oder Family Offices beschäftigt sind. Dabei muss das Ziel nicht darin bestehen, die Asset-Allokation völlig neu zu strukturieren. Vielmehr erscheint es bereits sinnvoll, sich eine nüchterne Meinung zu bilden.

portfolio institutionell, Ausgabe 8/2013

Autoren: Tobias Bürger In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar