Betriebsrente bleibt Königsweg der Altersvorsorge

Fürsprecher für die bAV: Dirk Jargstorff ist stellvertretender Vorstandsvorsitzender der Arbeitsgemeinschaft für betriebliche Altersversorgung (Aba) und Leiter der Aba-Fachvereinigung Pensionsfonds. Bild: Bosch.

Für die erforderliche Stärkung kapitalgedeckter Altersversorgung könnte für die meisten Arbeitnehmer die bAV der geeignetste Ansatz sein. Dies bestätigen neue Studien, Marktbeobachtungen und die Analyse des Gesetzentwurfes zum 2. BRSG. Zudem wird bei Pensionskassen mit Garantietarifen nachgeschärft.

Altersvorsorge in Deutschland ist komplex und für die Begünstigten oft unverständlich. Das gilt in besonderem Maß für die Betriebsrente (bAV), die sich vor allem durch das Arbeitsrecht definiert. Hier sollte es einige wichtige Veränderungen geben, doch die Ampel-Koalition hat die Legislatur nicht durchgehalten. Damit stehen die wichtigen Reformvorhaben zur Altersversorgung auf der Kippe. „Für die erforderliche Stärkung kapitalgedeckter Altersversorgung könnte die bAV in Deutschland aber auch so der Königsweg sein“, betonte Dirk Jargstorff, stellvertretender Vorstandsvorsitzender der Arbeitsgemeinschaft für betriebliche Altersversorgung (Aba) und Leiter der Aba-Fachvereinigung Pensionsfonds. Seine Begründung: Der Arbeitnehmer profitiert bei der bAV als Leistung des Arbeitgebers von dessen Nachfragemacht und Fachkompetenz, kostengünstigen Strukturen und dem unternehmensinternen Risikoausgleich. Zudem sei die bAV über den Pensionssicherungsverein insolvenzgeschützt. Der kollektive Ansatz führt meist auch zu weniger Beratungs- und Vertriebskosten.

Die Stärkung kapitalgedeckter Altersversorgung erfordere einen ganzheitlichen Rahmen im Steuer-, Sozial- und Aufsichtsrecht sowie bei der bAV auch im Arbeitsrecht. „Dies kann nur in den einzelnen Mitgliedstaaten gelingen“, betonte Jargstorff auf einer EbAV-Aufsichtsrechtstagung der Aba. Zu unterstützen sei daher die von der Eurogruppe geforderte Prüfung, wie Menschen besser in die bAV einbezogen werden könnten. Vorgestellt wurden auf der Tagung neue Regeln zur automatischen Einbeziehung der bAV in Irland. Dort haben knapp 60 Prozent der Arbeitnehmer kein ergänzendes Alterseinkommen zur Grundrente. Ab dem 1. Januar 2025 sollen sie automatisch in die bAV einbezogen werden (mit Opting-out-Chance), sofern sie zwischen 23 und 60 Jahren alt sind und zwischen 20.000 und 80.000 Euro p.a. verdienen. Bislang seien zwar Regelungen zur Ansparphase geplant, nicht jedoch für die Rentenphase, was in Deutschland kaum vorstellbar wäre.

„Aufgrund der unterschiedlichen Rolle und Vielfalt der drei Säulen dürfte die jetzt erneut von EU-Finanzmarktexperten und der Versicherungsaufsichtsbehörde Eiopa vorgeschlagene Schaffung von EU-Altersvorsorgeprodukten in den wenigsten Mitgliedstaaten hilfreich sein“, so Jargstorff weiter. Ein Produktmangel sei weder in Deutschland noch in anderen Ländern Ursache für die noch unzureichende Verbreitung kapitalgedeckter Altersversorgung. Das vor einigen Jahren auf Drängen eingeführte europaweite private Altersvorsorgeprodukt (PEPP) sei bislang deutlich hinter den Erwartungen zurückgeblieben. „Aktuelle Vorschläge, ähnliches jetzt auch in der bAV umzusetzen (Pan-European Occupational Pension Product, kurz: PEOP), sind fehl am Platz“, kritisiert der hauptamtliche Leiter Versorgungsleistungen der Robert Bosch GmbH und Vorstandschef des Bosch Pensionsfonds.

Der Nutzen der Betriebsrente für deutsche Unternehmen und Mitarbeiter ist unbestritten. Firmen schätzten vor allem das positive Arbeitgeber-Image, sagen 91 Prozent der Befragten in der Studie „Future of Pensions“. Dazu hatte die Beratungsgesellschaft WTW im August rund 50 Unternehmen mit mindestens 250 Mitarbeitern befragt. Zudem schätzten Arbeitgeber die positive Wirkung der bAV für die Mitarbeiterbindung (88 Prozent) und die Mitarbeitergewinnung (74 Prozent), wobei Mehrfachnennungen erlaubt waren.

Aus Sicht der Mitarbeiter stehen der werthaltige Bestandteil des Vergütungspakets (93 Prozent) und die Motivation, in der betreffenden Firma zu arbeiten (68 Prozent), im Fokus. „Um diese Effekte auch künftig zu erzielen, muss die bAV jedoch kontinuierlich modernisiert werden”, sagte WTW-Experte Dr. Johannes Heiniz kürzlich auf einer WTW-bAV-Konferenz. Mit der Modernisierung hapere es aber: Knapp die Hälfte der befragten Arbeitgeber (47 Prozent) hat vor mehr als zehn Jahren den letzten neuen Pensionsplan eingeführt, 16 Prozent in den vergangenen fünf bis zehn Jahren und nur rund ein Viertel in den letzten drei Jahren. Die modernsten Pensionspläne sind laut WTW-Studie zu 35 Prozent von den Arbeitgebern finanziert und zu 63 Prozent als Mischform (Matching-Modell).

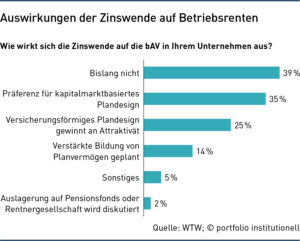

Vor allem die anhaltende Inflation werde von den Firmen als finanzielle Belastung wahrgenommen. Für fast zwei Drittel wirkt sich der deutliche Anstieg der Rentenerhöhungen negativ auf die Bilanzen aus. Mehr noch beschäftigen die Verantwortlichen jedoch die administrativen Herausforderungen: Sowohl im Zuge der aktuell hohen Pensionierungswelle (58 Prozent) als auch generell mit Blick auf die Zukunft (75 Prozent) wird die administrative Handhabbarkeit als größte Herausforderung gesehen – siehe Grafik.

In einer gesonderten Umfrage unter den Teilnehmern der Konferenz, die seit fast 20 Jahren jährlich von WTW ausgerichtet wird, sahen fast 40 Prozent den größten Hebel für die Erhöhung des bAV-Verbreitungsgrads in einem Obligatorium. Knapp 35 Prozent halten eine Verbesserung der klassischen bAV mit Garantien für den Königsweg und nur 15 Prozent stimmten für eine weitere Stärkung des Sozialpartnermodells (SPM). Das deckt sich nicht unbedingt mit den Intentionen des zweiten Betriebsrentenstärkungsgesetzes, das zwar seit 18. September als Gesetzentwurf vorliegt, doch nach dem Ampel-Aus auf der Kippe steht. Darin geht es vor allem um die Chance zum Andocken an bestehende SPM, den Ausbau und die Dynamisierung der Geringverdienerförderung sowie um flexiblere Auszahlungsmodelle.

Die klassische bAV könnte trotz der avisierten Neuerungen weiter punkten. Durch die kommende Erhöhung des Rechnungszinses auf 1,0 Prozent (bisher: 0,25 Prozent) erscheinen klassische Versicherungslösungen im Neugeschäft wieder etwas renditestärker, zumal der Effekt bei Entgeltumwandlung durch Pflichtzuschüsse der Arbeitgeber gehebelt wird. Laut WTW-Studie vertrauen Arbeitgeber bei der Beratung und Kommunikation zu 63 Prozent auf persönliche Mitarbeitergespräche, die zumeist von externen Beratern geführt oder begleitet werden, zu 89 Prozent auf das Intranet und zu 61 Prozent auf E-Mails.

Gleichwohl dürfte das 2. BRSG, sofern es Rechtskraft erlangt, durch die geplanten Änderungen im Aufsichtsrecht gerade bei Pensionsfonds und Pensionskassen Fortschritte bringen. Zu nennen seien hier insbesondere die Vorschriften für Pensionskassen in Bezug auf Garantien. Änderungen würden der Kapitalanlage mehr Spielraum geben. Dazu zählen Regelungen zur vorübergehenden Unterdeckung des Sicherungsvermögens (Paragraf 234j VAG) und zur überdotierten Verlustrücklage (Paragraf 193 VAG) sowie die Änderung der Anlageverordnung (AnlV). Bei der AnlV steigt insbesondere die Risikokapitalanlagenquote von 35 auf 40 Prozent und die Fünf-Prozent-Öffnungsklausel wird für die Überschreitung von Streuungsgrenzen nutzbar gemacht. Zudem soll es eine Fünf-Prozent-Mischungsquote für Infrastruktur geben. Vorübergehend soll auch eine Unterdeckung des Sicherungsvermögens zulässig sein, wenn die Satzung dies gestattet, die Unterdeckung zehn Prozent des Mindestumfangs des Sicherungsvermögens nicht übersteigt und die Kasse mit Arbeitgebern oder Dritten einen von der Bafin genehmigten Sicherungsvermögensplan vereinbart. „Dies wird zu einer guten Weiterentwicklung der Pensionskassen in Bezug auf die traditionellen Garantietarifen führen“, so Jürgen Rings, Leiter der Aba-Fachvereinigung Pensionskassen auf einer Aba-Tagung.

„Damit das Ziel von mehr Rendite aus dem Koalitionsvertrag auch in der Praxis umgesetzt werden kann, bedarf es allerdings weiterer Anpassungen“, ergänzt Rings, im Hauptberuf Vorstandschef der Höchster Pensionskasse. So sei auch eine Überarbeitung des Bafin-Kapitalanlagerundschreibens und des Bafin-Stresstests für Pensionskassen nötig, „damit die neuen Flexibilisierungen Wirkung entfalten und Pensionskassen für das Garantiegeschäft tatsächlich chancenreicher investieren können“, erklärte Rings auf Nachfrage von portfolio institutionell. Ferner kann die neue Möglichkeit der vorübergehenden Unterdeckung erst konkret genutzt werden, wenn ein bei der Bafin eingereichter Sicherungsvermögensplan auch genehmigt ist. „Wir begrüßen, dass die Bafin erste Überlegungen zur Überarbeitung des Kapitalanlagerundschreibens und des Bafin-Stresstests anstellt“, betonte Rings.

Autoren: Detlef PohlSchlagworte: Betriebliche Altersversorgung (bAV) | Zweites Betriebsrentenstärkungsgesetz (BRSG II)

In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar