Mit liquiden Bausteinen die Private Equity Performance konstruieren

Apple gehört zu den glorreichen Sieben am Aktienmarkt. Die Rendite des LPX 50 Total Return Index belief sich über fünf Jahre auf beachtliche 100 Prozent. Sie lag allerdings nicht höher als die des S&P 500, jedoch ohne in den „Marvellous 7“ investiert gewesen zu sein, auf die ein wesentlicher Teil der S&P Performance in der Betrachtungsperiode zurückzuführen ist.

An Private Equity schätzen die Anleger im Vergleich zu Aktien die höheren Renditen und die niedrigen Schwankungen. Aktien können aber auch das bessere Private Equity sein. Was es dafür braucht: Rechtsschiefe, Leverage und Vola-Toleranz.

Private-Equity-Fonds sind für viele Investoren die besseren Aktien. Für die privaten Unternehmensbeteiligungen sprechen neben der attraktiven Rendite vor allem deren geringe Volatilität. Im aktuellen Global Private Equity Barometer von Coller Capital gaben 62 Prozent der Anleger an, dass ihr Private-Equity-Portfolio jährliche Netto-IRRs (Internal Rate of Returns) von elf bis 15 Prozent seit Investitionsstart erbracht hat. Mehr als jeder Vierte gibt die jährliche Rendite seines Private-Equity-Portfolios in dem Barometer sogar mit 16 bis 20 Prozent an. In diesem zweistelligen Renditespektrum war beispielsweise auch PGGM unterwegs. Beim Pensionsfonds-Manager aus den Niederlanden betrug die Rendite in den vergangenen zehn Jahren sogar im Schnitt 17 Prozent. Damit dürfte das Ziel von PGGM, mit Private Equity im Schnitt 2,5 Prozent mehr als mit gelisteten Aktien zu erwirtschaften, locker erreicht worden sein.

Auch der US-Pensionsfonds Calpers erwirtschaftete seit dem Beginn seines Beteiligungsprogramms mit der Asset-Klasse eine zweistellige Rendite; netto beläuft sich die IRR auf elf Prozent. Allerdings kommt man auf ein Multiple von „nur“ 1,5. Dagegen hat sich der S&P 500 in den vergangenen 20 Jahren mit einem Anstieg von 1.100 auf 5.500 Punkten verfünffacht, was, um es mit Private Equity vergleichbar zu machen, einem rollierenden 10-Jahres TVPI (Total Value to Paid-In Capital) von 2,3 entspricht.

In der Wissenschaft hat sich für den Public- versus Private-Equity-Vergleich das Public Market Equivalent (PME) als Performance-Kennzahl etabliert. Das PME vergleicht, wie viel ein PE-Fonds-Investor nach Abzug der Fees verdient hat, mit dem, was der Anleger mit einer identischen Investitionspolitik auf dem öffentlichen Markt verdient hätte. Diese PMEs liegen im Schnitt bei 1,20 bis 1,27 über die Laufzeit der Fonds, was in etwa mit einer Outperformance von drei Prozent pro Jahr gegenüber dem S&P 500 korrespondiert. Am Ende der Laufzeit des Fonds 20 bis 27 Prozent mehr Vermögen zu haben, als wenn man an den öffentlichen Märkten die gleichen Summen zu den gleichen Zeitpunkten investiert hätte, ist, zumal bei einer viel niedrigeren Volatilität, ein beeindruckendes Ergebnis und erklärt den großen Zuspruch und das Wachstum der Private-Equity-Branche. Hat der Anleger in einen Fonds aus dem Top Quartile investiert, fällt der Performance-Unterschied zu Aktien noch größer aus. Private Equity dürfte auch künftig eine der Anlageklassen mit den attraktivsten Rendite-Risiko-Profilen bleiben.

Seit dem Zinsanstieg verspüren aber selbst die erfolgsverwöhnten General Partner aus der Beteiligungsindustrie Gegenwind. Deals sowie Exits und damit Ausschüttungen an die Kunden sind rückläufig. Laut den aktuellen Performance-Messungen zum zweiten Quartal von Neuberger Berman kommen die Distributions von Buyout-Fonds wie schon in Q1 nur auf 2,8 Prozent des NAV. Weniger waren es nur jeweils im dritten Quartal 2020 und 2023. In Q4 2021 kehrten die Fonds noch 8,5 Prozent an ihre Anleger aus. Die Anleger begeisterten sich auch immer mehr – auch zu Lasten von Private Equity – für Infrastruktur und Private Debt. Im von Invesco im August veröffentlichten Annual Report on Sovereign Investors war bei den 140 teilnehmenden Anlegern im Jahresverlauf eine im Schnitt von 7,4 auf sieben Prozent rückläufige Private-Equity-Quote zu verzeichnen. Laut dem Report haben das erhöhte Zinsrisiko und die ungewissen künftigen Kreditkosten die Aufgeschlossenheit der Staatsfonds bezüglich der gehebelten Private Assets getrübt. Ein Staatsfonds gab gegenüber Invesco an: „Private Equity wurde durch Zinserhöhungen und geringere Opportunitäten beeinträchtigt.“ Allerdings haben PE-Fonds auch in historisch hohen Zinsphasen gute Ergebnisse geliefert.

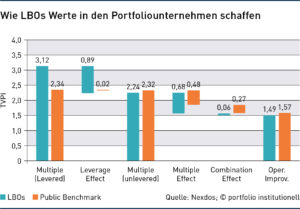

Die Wertschöpfung von Private-Equity-Fonds

Die Private-Equity-Branche selbst erklärt ihre Outperformance über die Operational Value Creation! Demnach werden durch ihre aktivistische und durchsetzungsfähige Gesellschafterstellung Unternehmen zu höherer operativer Effizienz geführt. Der gemeine Aktionär kann dagegen über seinen Anteil relativ wenig Einfluss ausüben. Schon verdächtig lange wird von der Beteiligungsbranche aber beschworen, dass man auf die operative Wertschöpfung wieder einen verstärkten Fokus legen will. Vielsagend ist diesbezüglich der Global Private Equity Report 2024 von Bain & Company, der betont wie kritisch es ist, gerade jetzt den operativen Hebel stärker anzusetzen. „Darüber sprechen wir schon seit Jahren: Die Branche hat sich zur Renditegenerierung unverhältnismäßig stark auf steigende Multiplikatoren und Ertragssteigerungen verlassen, während hierzu die Margenverbesserungen praktisch nichts beigetragen haben. Wenn gestiegene Zinsen sich als Ballast für Asset Multiples erweisen, funktioniert das nicht mehr“, so die Experten von Bain. Diese empfehlen den Fonds, sich stärker um organisches Wachstum zu bemühen. „Wenn diese Erkenntnisse nicht Teil des ursprünglichen Plans zur Wertschöpfung waren, ist es jetzt an der Zeit, sich darauf zu konzentrieren. Der Markt zeigt sich in dieser Hinsicht sehr eindeutig. Die Unternehmen, die sich verkaufen, sind nicht diejenigen, die lediglich größer und/oder schlanker geworden sind. Die Prämie findet sich bei den Unternehmen, die ein starkes, rentables, organisches Wachstum erzielen.“

Zu ähnlichen Schlussfolgerungen wie Bain kommen auch Forschungsarbeiten der Technischen Universität München (TUM), wo die operative Effizienz-Entwicklung von 2.226 erfolgreichen Private-Equity-geführten Unternehmen verglichen wird mit der operativen Effizienz-Entwicklung des zugehörigen Branchendurchschnitts gelisteter Unternehmen (Braun & Jürgens; 2022 und 2023). Demnach war die operative Effizienz-Entwicklung von Private-Equity-geführten Unternehmen sogar unterdurchschnittlich: Umsatzmarge und Cashflow legten zu, das Umsatzwachstum war jedoch langsamer. Damit wird die gesamte Outperformance von Private Equity durch Financial Engineering beziehungsweise den Leverage-Effekt erklärt.

Detlef Mackewicz von Mackewicz & Partner stimmt zu, dass bei vielen Fonds der Leverage ein entscheidender Faktor ist: „Aber das trifft vor allem für das Universum der Mid, Large und Mega-Buyouts zu. Ein wesentlicher Grund hierfür ist, dass größere Unternehmen in der Regel bereits relativ effizient wirtschaften. Bei kleineren Unternehmen, also die Targets von Small-Buyout-Fonds, ist das Potenzial für operative Wertschöpfungen viel größer.“ Der Zinsanstieg könnte nach Ansicht von Mackewicz dazu führen, dass künftig der Leverage-Effekt ein etwas weniger relevanter Faktor ist: „Weil Kredite nun teurer sind und die Investoren weniger Risiko wollen, wird heute mit höheren Eigenkapital-Quoten gearbeitet. Das drückt auf den Return.“ Bekannt ist aus der Private-Equity-Forschung aber auch, dass es einen großen Renditeunterschied macht, ob man in einen Top-Fonds oder nicht investiert und dass bei der Performance der General Partner eine gewisse Persistenz besteht. Zur Studie der TUM merkt Mackewicz darum auch an, dass diese den breiten Markt untersucht hat. „Es gibt Fonds, die kontinuierlich eine IRR von 20 Prozent und ein Multiple von 2 erwirtschaften. Mit einer guten Due Diligence lassen sich diese finden.“

Einen anderen Blickwinkel auf die Thematik liefert Matthias van Randenborgh, der die Gründungsinitiative für Nexdos hatte, ein in München ansässiger Aktienmanager. Nexdos überträgt die systematischen Werttreiber des Anlageprozesses von Leveraged Buyouts auf das Management von liquiden Aktienportfolios und hat jüngst den täglich handelbaren Publikumsfonds Nexdos US Buyout Style gestartet. Auslöser für die Gründung von Nexdos war die Erforschung der Wertreiber der Private-Equity-Industrie an der Technischen Universität München (TUM). „Empirisch wie analytisch belegt diese Forschungstätigkeit, dass die Outperformance der LBO-Industrie fast vollständig durch deren Financial Engineering erklärt wird. Dieses Financial Engineering ist sinnvoll und viel weniger spekulativ als weitläufig geglaubt“, sagt Matthias van Randenborgh. Laut dem Nexdos-Gründer macht die Private-Equity-Industrie „alles richtig und einiges besser“ als gewöhnliche Aktienmanager. „Deren Anlageprozess ist dem klassischer Aktienmanager systematisch überlegen. Diese Überlegenheit ist der Art und Weise geschuldet, wie Leverage eingesetzt wird. Wir nennen diesen Prozess Beta-Transformation und glauben, dass er das Potenzial hat, zum Standard für langfristig vermögensmaximierende Aktieninvestoren zu werden, in liquiden und privaten Märkten.“

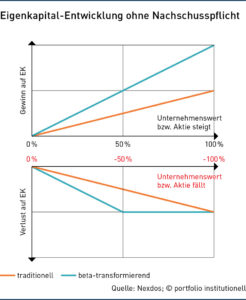

Wie van Randenborgh erläutert, beinhaltet Beta-Transformation den systematischen Einsatz von non-recourse Leverage. Dies bedeutet, dass man jede einzelne Unternehmensübernahme, beziehungsweise jeder einzelne Aktienkauf, teilweise mit Fremdkapital finanziert, wobei die Kreditvereinbarungen einzig durch die mit dem Darlehen erworbenen Unternehmen, also mit deren Aktien, besichert sind. Dabei sind Rückgriffsrechte auf das sonstige Vermögen des Kreditnehmers ausgeschlossen, also non-recourse. Kommt der Kreditnehmer seinen Zahlungsverpflichtungen nicht nach, führt dies zur Insolvenz und die Kreditgeber werden zu den neuen Eigentümern des erworbenen Unternehmens (Aktien). Der sogenannte „Default Put“ kommt zur Ausübung und es existiert keine Nachschusspflicht, auch wenn die Restschuld den Wert der gestellten Sicherheiten übersteigt. Der Verlust des Kreditnehmers, also des Beteiligungsfonds, ist auf das für den spezifischen Unternehmenserwerb (Aktienerwerb) gestellte Eigenkapital beschränkt (siehe unten stehendes Schaubild).

Die sonstigen Vermögenswerte – und auch die damit realisierten Gewinne – werden nicht in Haft genommen. Van Randenborgh: „Damit transformieren Buyouts ihre Unternehmensbeteiligungen zum äquivalent von Deep-in-the-Money-Calls auf den Unternehmenswert.“ Beta-Transformation verbessert wesentlich, systematisch und prognosefrei die Rendite-Risiko-Relation eines Aktienportfolios, weil es die Wirkung der rechtsschiefen Verteilung von Aktienrenditen im Portfoliokontext verstärkt, so die Überzeugung von Nexdos. Rechtsschiefe Verteilungen haben einen Mittelwert, der durch wenige positive Ausreißer positiv beeinflusst wird. Beispiele für rechtsschiefe Verteilungen finden sich in den Pro-Kopf-Einkommens- oder Vermögensverteilungen einer Bevölkerung. Aktienrenditen sind in der Regel rechtsschief, da Aktien maximal 100 Prozent verlieren, aber deutlich mehr als 100 Prozent gewinnen können.

Nur wenige Aktien treiben den Index an

Professor Hendrik Bessembinder hat sich intensiv mit der Rechtsschiefe von Aktienrenditen befasst. Er hat über fast 100 Jahre die Buy-and-Hold-Rendite vom IPO bis zum Delisting aller jemals in den USA gelisteten Aktien – circa 26.000 Titel – und diese mit risikolosen Geldmarktanlagen im gleichen Zeitraum verglichen. Seine Forschungen ergaben, dass mehr als 50 Prozent aller Unternehmen eine Buy-and-Hold-Rendite haben, die unter der des Geldmarkts liegt. Die 96 Prozent schlechtesten Unternehmen zusammen erreichen gerade einmal das Niveau von Treasury Bills. Somit erklären die verbleibenden vier Prozent der Unternehmen den Netto-Vermögenszuwachs des gesamten US-Aktienmarktes über den fast 100-jährigen Betrachtungszeitraum. „Die ökonomische Erklärung für diese ausgeprägte Rechtsschiefe – oder vielmehr ihr Katalysator – liegt in der schöpferischen Zerstörung der Marktwirtschaft“, erklärt Matthias van Randenborgh. Unternehmen, die in diesem Erneuerungsprozess abgehängt werden, verlieren ihre Konkurrenzfähigkeit und die meisten Unternehmen verschwinden wertlos in der Bedeutungslosigkeit.

„Vor dem Hintergrund der rechtsschiefen Verteilung von Aktienrenditen ist Beta-Transformation im Portfoliokontext effizienzsteigernd“, schlussfolgert van Randenborgh. Da gemäß Bessembinder langfristig nur etwa vier Prozent aller Unternehmen für die gesamte Wertschöpfung des Aktienmarktes verantworten, erfährt der Anleger bei der Beta-Transformation langfristig folglich bei der Mehrheit aller US-Aktien den Verlust seines Eigenkapitals. „Im Gegenzug hätte er bei den entscheidenden vier Prozent Aktien seine Rendite verdoppelt und darum die doppelte Marktrendite erwirtschaftet, abzüglich Finanzierungskosten“, sagt van Randenborgh, für den dies die wesentliche Erklärung für die persistente Outperformance der Private-Equity-Industrie ist. Er ergänzt: „Nur wenn die Kreditvereinbarung für die Übernahme von Unternehmen oder den Kauf von Aktien non-recourse gestaltet sind, tritt dieser die Rechtsschiefe eines Aktienportfolios verstärkende Effekt ein, der auch die durchschnittliche Rendite eines Aktienportfolios langfristig in etwa verdoppelt. Darum sind Leveraged Loans immer non-recourse gestaltet und Private Equity Manager bereit, für den non-recourse deutlich erhöhte Zinsen zu zahlen.“

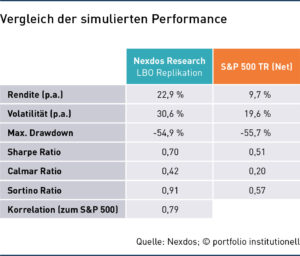

Auf dieser Erkenntnis basiert die ökonomische Logik des von Nexdos entwickelten Anlageprozesses. „Nexdos geht bis zu 180 Prozent Aktien lang und transformiert jede Aktienposition zum äquivalenten eines Deep-in-the-Money Calls.“ Dies sei ein technisch und operativ anspruchsvoller Prozess. Eine regelbasierte Umsetzung dieses Anlageprozesses hätte laut van Randenborgh auch mit liquiden Aktien die langfristig erfahrene Rendite eines US-Aktienportfolios in etwa verdoppelt, ohne dabei den maximalen erfahrbaren Verlust zu erhöhen. Beta-transformierende und traditionelle Investoren können beide nur ihr Eigenkapital verlieren. Sie haben keine Nachschusspflichten.

So können Aktien zum besseren Private Equity werden – zumindest, wenn Investoren die Prognosefähigkeiten von PE-Managern bezweifeln sowie Wert auf Liquidität, kleinere Losgrößen, Transparenz, einen höheren Investitionsgrad und niedrigere Fees legen. Der Nexdos Fonds ist für eine Management Fee von einem Prozent und einer Outperformance Fee (kein Carry) von 15 Prozent gegenüber den S&P 500 gepreist, und damit in etwa halb so teuer wie gängige PE-Fonds.

Eins kann der Anlageprozess aber nicht, so Matthias van Randenborgh, „die volatilitätsdämpfenden Effekte des fehlenden Mark-to-Market von Private Equity nachbilden“. Tatsächlich müssen Investoren, die Beta-Transformation umsetzen, eine im Durchschnitt höhere Portfoliovolatilität akzeptieren. Diese liege um etwa zehn Prozentpunkte höher ist als die des S&P 500, verhalte sich aber asymmetrisch.

Die Wirkung hoher Zinsen auf Aktien und Private Equity

Dass hohe Zinsen per se schlecht sind, gilt sowohl für private Beteiligungen wie auch für gelistete Aktien. Hohe Zinsen führen aber auch zu einer stärkeren schumpeterschen Zerstörung, was langfristig sowohl für PE-Fonds als auch für Nexdos kein Nachteil wäre. Im Gegenteil: „Dies kann die Vorteilhaftigkeit des Anlageprozesses von Private Equity in einem hohen Zinsumfeld sogar verstärken, weil es die Entfaltung von Rechtsschiefe verstärkt – Zombie-Unternehmen erfahren bei hohen Zinsen eine schnellere Abwicklung und damit können sich in der Erholung die Gewinner-Unternehmer wieder stärker entfalten und Marktanteile gewinnen.“

Darin erkennt van Randenborgh auch einen volkswirtschaftlichen Nutzen. Wie erläutert, zwingt Beta-Transformation beziehungsweise Private Equity den Unternehmensbeteiligungen einen höheren Leverage auf. Aus seinem diversifizierten Portfolio heraus betrachtet, optimiert der beta-transformierende Investor beziehungsweise der Private-Equity-Manger faktisch den Einsatz von Leverage. Seine optimale FK-Quote ist höher als der Durchschnitt der optimalen FK-Quote seiner Beteiligungen. Einzig entscheidend für die Performance des Private-Equity-Managers, dem das Scheitern und die Abwicklung von einigen seiner Beteiligungen keine Probleme bereiten sollte, ist für van Randenborgh, dass er langfristig offensiver an den Gewinnern des Kapitalmarktes partizipiert. „Damit führt Private Equity zum einem zu einer strukturell günstigeren Finanzierung von Unternehmen in der Volkswirtschaft, schließlich ist Fremdkapital immer günstiger als Eigenkapital. Zum anderen führt der erhöhte Verschuldungsgrad zu einer schnelleren Offenbarung von nicht funktionierenden Geschäftsmodellen. Die in Zombie-Unternehmen gebundenen Ressourcen, insbesondere das Humankapital, werden damit für produktivere Zwecke wieder verfügbar macht“, so Matthias van Randenborgh. „Das ist gut und essenziell für die Konkurrenzfähigkeit einer Volkswirtschaft.“

Ein etwas unkomplizierterer Weg, um mit Aktien Private Equity abzubilden, ist ein Investment in den von LPX gemanagten Listed Private-Equity-Indizes, eine Unternehmung, die ebenfalls von Matthias van Randenborgh in seiner Rolle als CIO der Vescore Solutions AG mitgegründet würde. Der LPX 50 Total Return Index, der die Performance der 50 größten börsengelisteten Unternehmen abbildet, die aus der Bilanz Private Equity ähnlich investieren und/oder gelistete Private-Equity-Gesellschaften sind. Die Rendite des Index belief sich über fünf Jahre auf beachtliche 100 Prozent, damit allerdings nicht höher als die des S&P 500, jedoch ohne in den „Marvellous 7“ investiert gewesen zu sein, auf die ein wesentlicher Teil der S&P Performance in der Betrachtungsperiode zurückzuführen ist. Auf die Top 5 des Index – KKR, Blackstone, 3i, Apollo und Partners Group – entfallen etwa 40 Prozent des Index. Investiert wäre man also zu einem großen Teil in das Geschäftsmodell und nicht in die Fonds der Gesellschaften. Die Performance des Geschäftsmodells der Beteiligungsgrößen, in die auch die Einnahmen aus Infrastruktur- und Private-Debt-Vehikeln einfließen, könnte sich als robuster als die der künftigen Fonds erweisen.

Derzeit hat aber mancher Investoren noch eine andere Sicht auf Financial Engineering. Da die Anleger derzeit von ihren Beteiligungsfonds mehr Calls als Distributions bekommen, kann Liquidität zu einem Engpass werden. Diese können sich Anleger durch den Verkauf von liquiden Assets oder von illiquiden Fondsanteilen auf dem Secondary-Markt beschaffen – oder über Bankkredite. Im letzteren Fall wird also zumindest indirekt Financial Engineering auf Ebene des Beteiligungsportfolios betrieben.

Autoren: Patrick EiseleSchlagworte: Aktien | Private Equity

In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar