Großanleger im Labor

Wie misst man die Klimarisiken in einem 35-Milliarden-Euro-Portfolio? Anhaltspunkte dafür ergab ein Besuch im „Labor“, in dem der BVV und das Klimatech-Unternehmen right an der Zukunft der Temperaturmessung von Kapitalanlagen tüfteln.

Risikomanager institutioneller Investoren müssen Alleskönner sein. Denn neben einem ausgeprägten Verständnis für Kapitalanlagen besteht ihre Kernaufgabe darin, bestandsgefährdende Risiken identifizieren, analysieren, bewerten, überwachen und steuern zu können. Dazu zählen auch Nachhaltigkeitsrisiken, wie der Klimawandel.

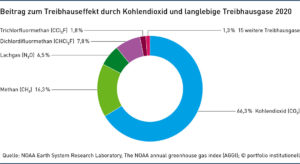

Das Problem: Die Erderwärmung müsse auf 1,5 Grad Celsius gegenüber dem vorindustriellen Zeitraum begrenzt werden, warnt das Intergovernmental Panel on Climate Change (IPCC) – oft als „Weltklimarat“ bezeichnet. Nur so ließen sich die Risiken abmildern, argumentiert die bei den Vereinten Nationen angesiedelte Institution. Risikomanager bei institutionellen Investoren müssen sich also vor Augen führen, dass sich das Klima deutlich mehr erwärmen könnte als „nur“ um 1,5 Grad Celsius. Mit unabsehbaren Folgen für die Portfolios.

Beim BVV Versicherungsverein des Bankgewerbes a.G. (BVV), dem Branchenversorgungswerk der Banken und Finanzdienstleistungsinstitute, unter dessen Dach in Berlin eine Pensionskasse, eine Unterstützungskasse sowie ein Pensionsfonds ein breites Spektrum der arbeits-, steuer- und versicherungsrechtlichen Aspekte der betrieblichen Altersversorgung abbilden, beschäftigen sie sich seit 2019 intensiv mit Nachhaltigkeitsrisiken.

Im Team von Christian Wolf, dem Leiter Risikomanagement/Controlling beim BVV, stand die Analyse von Nachhaltigkeitsrisiken bereits auf der Agenda, als die Bafin am 20. Dezember 2019 ihr „Merkblatt zum Umgang mit Nachhaltigkeitsrisiken“ als Orientierungshilfe veröffentlichte. Mit ihrem „Kompendium unverbindlicher Verfahrensweisen“ haben die Aufseher den Finanzsektor animiert, sich intensiver mit Nachhaltigkeitsrisiken zu beschäftigen.

Nachhaltigkeitsrisiken beim Großanleger BVV

Christian Wolf arbeitet seit 2004 im Kapitalanlagecontrolling des BVV. Er erinnert sich noch gut an die Phase des Aufbruchs: „Für uns war der Einstieg in die Betrachtung von Nachhaltigkeitsrisiken von Anfang an eine spannende Geschichte. Denn wir haben uns in der Zwischenzeit eine Nachhaltigkeitsstrategie gegeben, die sowohl das Gesamtunternehmen als auch unsere Kapitalanlagen umfasst. In diesem Zusammenhang waren wir auf der Suche nach sinnvollen Instrumenten, die wir für die Messung von Nachhaltigkeitsrisiken einsetzen können.“ Wenn man bedenkt, dass die zur Verfügung stehenden Klimaszenarien aus Forschung und Wissenschaft auf unterschiedlichen Annahmen möglicher Entwicklungen von Gesellschaft, Technologie und Ressourcennutzung basieren, wird deutlich, wie kompliziert es für Endanleger ist, Klimarisiken zu adaptieren.

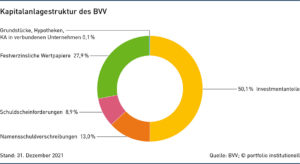

Der BVV ist ein Schwergewicht unter den deutschen Endanlegern. Er verwaltet ein rund 35 Milliarden Euro schweres Portfolio und sei ein „durch und durch globaler Investor“, wie Finanzvorstand Frank Egermann im vergangenen Jahr auf der Uhlenbruch-Konferenz betonte. Das Portfolio wird dominiert von einem großen, selbstverwalteten Anleihebestand, den die Berliner „Zinsportfolio“ nennen. Er umfasst ungefähr die Hälfte der Kapitalanlagen mit nun wieder steigender Tendenz.

Daneben gibt es das sogenannte „Mandatsportfolio“, das aus bis zu 60 Investmentprogrammen besteht. Dort liegt das Management in den Händen externer Manager. Und es besteht aus illiquiden Asset-Klassen, Aktien sowie spezielleren Anleihethemen.

Grundsätzlich lassen sich die Risiken aus diesen Kapitalanlagen in die vier Kategorien Markt, Kredit, Konzentration und Liquidität unterteilen. „Nachhaltigkeitsrisiken können auf die vorgenannten Risikokategorien einwirken und werden in den Investment- und Risikomanagementprozessen entsprechend berücksichtigt“, erläutert der BVV in seinem Jahresbericht 2021.

Mit Blick nach vorn formuliert Wolf ein Ziel, das ihn und sein Team antreibt: „Wir möchten mit unseren Kapitalanlagen auf den Pariser Klimaabkommen-Pfad einschwenken und unseren Beitrag dazu leisten, dass sich die Erde gegenüber dem vorindustriellen Zeitalter nicht um mehr als 1,5 Grad Celsius erwärmt.“ Doch wie misst man als Risikomanager die „Temperatur“ eines Milliardenportfolios, das zum Teil liquide, zum Teil aber auch illiquide und alles in allem global aufgestellt ist?

Die Analyse dieses Problems begannen die Berliner damit, sich intensiv mit Nachhaltigkeitsrisiken auseinanderzusetzen und zu versuchen, die Erkenntnisse in die Risikomodelle, Strukturen und Prozesse zu integrieren. Wolf: „Zu diesem Zweck haben wir uns 2019 und 2020 sehr intensiv mit verschiedenen Tools auseinandergesetzt, die es am Markt gab.“ Auf seiner Suche nach innovativen Risikomanagement-Tools hat der BVV auch die Firma right aus Frankfurt am Main in den Blick genommen.

Obwohl das im Jahr 2016 von Hannah Helmke und Dr. Sebastian Müller gegründete Klimatech-Unternehmen zu der Zeit noch ein Start-up war. Ein seinerzeit weitgehend unbekannter Softwareanbieter – mit einem interessanten Produktspektrum: Mit Hilfe des sogenannten X-Degree Compatibility (XDC) Models von right können Kunden aus Real- und Finanzwirtschaft inzwischen die Klimawirkung einzelner Firmen und Immobilien bis hin zu Multi-Asset-Portfolios analysieren. „Unser Modell ist zukunftsgerichtet bis ins Jahr 2100 – damit können wir wirtschaftliche Aktivitäten und Investitionen rechtzeitig im Vorhinein bewerten“, erläutert right-Mitgründer und Prokurist Sebastian Müller.

Risiken und Chancen werden transparent

Von Berufswegen ist Müller Jurist, zugleich aber auch ein Fachmann für Klimafragen. Er sagt, das XDC Model sei der Rechenkern der Software, die right Kunden aus der Real-, Finanz-, und Immobilienwirtschaft anbietet. Sie ermittelt zukunftsgerichtet statt retrospektiv die Klimawirkung von Vermögensanlagen – und zwar in einer wissenschaftlich fundierten und leicht verständlichen Grad-Celsius-Zahl.

Anwender erhalten damit „eine noch nie dagewesene Transparenz über Klimarisiken und -chancen in direktem Bezug zum 1,5°C-Ziel des Pariser Klimaschutzabkommens“ und können so die „Klimawirkung“ von Unternehmen untereinander aber auch mit der von Immobilien und Fonds vergleichen. Ein praktisches Beispiel: „In unseren Arbeiten und Analysen sehen wir einzelne Bestandsimmobilien, die schon nicht mehr sinnvoll auf 1,5 Grad Celsius sanierbar sind“, sagt Müller und spricht damit die sogenannten Stranded Assets an.

Heute arbeiten BVV und right eng zusammen. Dass das Klimawerkzeug anfangs nur Unternehmensanleihen und gelistete Aktien analysieren konnte, war für den BVV-Risikochef kein Hinderungsgrund, in das Projekt einzusteigen und das Werkzeug in seinen Instrumentenkasten zu integrieren. Seit dieser Zeit verbindet die Frankfurter und den Versicherungsverein aus Berlin eine enge Zusammenarbeit auf „Laborniveau“, wie Müller und Wolf unisono betonen. Der nächste große Block bei den liquiden Assets waren dann Staatsanleihen.

Inzwischen gehören auch Immobilien zum Themenkanon; right arbeitete hierzu in einem Projekt mit Deutschlands größtem privaten Vermieter Vonovia zusammen, um sich diese Asset-Klasse „praxisnah zu erschließen“, wie Müller hervorhebt. Die dabei gemachten Erfahrungen kommen nun auch dem BVV zugute. Auch hier geht es um Klimarisiken, die beispielsweise aus den Emissionen der Gebäude und ihrer Nutzer herrühren. Die Entwicklung abseits der liquiden Anlageklassen gewinnt weiter an Fahrt. Denn auch bei Privatmarktanlagen wie Private Equity, Private Debt und Infrastructure tut sich einiges.

Wolf kommentiert die Entwicklung hier nur knapp und sagt, dass man sich „noch auf einem Entwicklungspfad“ befinde. Eine Steilvorlage für Klimaspezialist Müller, der darin einen Grund sieht, „weshalb wir immer wieder ins Labor zurückkehren und dieses auch nie ganz verlassen werden“. Und er ist voller Zuversicht. Das Fundament des XDC Models sei „asset-klassenübergreifend gegeben“, formuliert es der right-Prokurist. Und dennoch gibt es weitere Hürden, bevor das Werkzeug der Frankfurter auf sämtliche Anlageklassen der Berliner ausgerollt werden kann. Das Stichwort lautet „Datenmangel“. „Nur weil ein Asset in das Modell passt, heißt das noch lange nicht, dass für das Asset auch Daten verfügbar sind“, gibt Wolf zu bedenken. Doch auch hier schreitet die Entwicklung voran.

Christian Wolf ist noch immer überzeugt von einer Vision: „Wir wollen mitwirken an einem Werkzeug, das für die gesamten Kapitalanlagen eingesetzt werden kann.“ Es gehe darum zu erkennen, wo Assets auf dem richtigen Weg sind – und wo eben noch nicht. „Aber im Kontext des gesamten Portfolios funktioniert das eben noch nicht. Deswegen muss man vorsichtig sein, um von einer kleinen Stichprobe aus dem Portfolio auf das Gesamtportfolio zu schließen“, warnt Wolf. „Deswegen arbeiten wir kontinuierlich mit right zusammen, um das weiterzutragen und weiterzuentwickeln.“

Müller sagt, es gebe eine Dynamik, sich Asset-Klasse für Asset-Klasse zu erschließen und weiterzuentwickeln. „Wir wollen in einer Sprache sprechen. Wir wollen das Investment in Public-listed Equity mit dem Investment in Real Estate vergleichbar machen. Diese eine Sprache ist die Grad-Celsius-Zahl.“ Wolf sieht die Verantwortung für Klimaschutz vor allem bei den Unternehmen der Realwirtschaft. „Der Finanzsektor allein wird nichts bewegen können. Die Unternehmen der Realwirtschaft müssen erkennen, dass sie sich auf den 1,5-Grad-Pfad bewegen müssen.“

Mit dem XDC Model könnten beide Seiten tatsächlich „in einer Sprache sprechen. Das ist vortrefflich“, sagt Wolf. Für ihn heißt das aber auch, „die Realwirtschaft muss Strategien entwickeln und sich der möglichen ökonomischen Risiken des Klimawandels bewusstwerden. Ökonomische Risiken in der Wirtschaft können zu finanziellen Risiken bei uns führen.“

Der BVV schließt aber keine Unternehmen kurzfristig aus dem Anlageuniversum aus, wenn sie sich auf einem für das Klima äußerst kritischen Vier-, oder Fünf-Grad-Pfad bewegen. Vielmehr sucht er den Dialog. Wolf ist der Meinung, dass Engagement das wirksamste Instrument unter ESG-Gesichtspunkten überhaupt in einem Finanzportfolio sei. Als Finanzinvestor müsse man die Firmen ein Stück weit motivieren, über ihre künftige Entwicklung nachzudenken und die Erkenntnisse in der Unternehmens- und der Entwicklungsstrategie umzusetzen.

Wenn sich die Entwicklung und Analyse von Klimarisiken weiter so rasant fortsetzt, und auch alle relevanten Daten von den Asset-Klassen vorliegen, dann ist für viele Endanleger ein wesentliches Ziel erreicht. Wolf: „Ich kann mir gut vorstellen, dass wir uns dann ein Limit setzen, welche Gradzahl wir für Neuanlagen dulden würden. Das wäre dann ein weiteres Kriterium bei einer Anlageentscheidung. An dem Punkt sind wir eben noch nicht. Aber dorthin werden wir uns langfristig hinbewegen.“ Die Welt als Ganzes befindet sich Müller zufolge auf einem Pfad, der, wenn sich nichts tut, auf eine Erderwärmung von 3,2 Grad hinauslaufen würde.

Autoren: Tobias BürgerSchlagworte: Klimapfade | Nachhaltigkeit/ESG-konformes Investieren | Risikomanagement

In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar