Jetzt ist Resilienz gefragt

Sebastian Zehrer (li.) ist Leiter Research bei Wealthcap. Dr. Christian Simanek ist Bereichsleiter Asset Management bei Wealthcap.

Von Warren Buffett ist das berühmte Bonmot überliefert: „Erst bei Ebbe sieht man, wer keine Badehose anhat.“ Das mag abgedroschen klingen, aber es ist aus meiner Sicht die perfekte Beschreibung der Immobilienmärkte derzeit.

Eine gute Dekade lang erlebte die Branche nämlich einen Superzyklus, in dem die Flut alle Boote anhob, wie es so schön heißt. Angeheizt nicht nur, aber doch ganz wesentlich von der historisch einmaligen Ära ultraexpansiver Geld- und Fiskalpolitik in nahezu allen bedeutenden Währungsräumen. Immobilieninvestments wurden praktisch zum Selbstläufer, Institutionelle Investoren auf der Suche nach stabilen Cashflows rissen sich förmlich nach Immobilienobjekten. Die starke konjunkturelle Entwicklung in europäischen und globalen Kernmärkten sowie der anhaltende Zuzug in die großen Städte trugen als strukturelle Faktoren ihren Anteil zu dieser Sonderkonjunktur bei.

Und jetzt? Erst brachte die Corona-Pandemie Turbulenzen mit sich – zumindest für einige Nutzungsarten wie Hotels oder Einzelhandel, wie sich bald rausstellte. Dann zwang eine immer stärker werdende Inflation die Notenbanken zur geldpolitischen Kehrtwende. Und nun sorgen Lieferkettenprobleme für Konjunktursorgen und der Krieg in der Ukraine mit drohenden Energieversorgungsengpässen für seit 30 Jahren nicht mehr für möglich gehaltene Krisenszenarien. Düstere Wolken also am Immobilienhimmel? Unsere Antwort darauf ist ein eindeutiges: „Ja, aber“.

„Ja“, weil sich die Herausforderungen nicht von der Hand weisen lassen. Die eingangs beschriebene Sonderkonjunktur, in der Immobilieninvestments praktisch Selbstläufer waren, ist bis auf Weiteres vorbei. Und warum „aber“? Erstens, weil die Ebbe nur für diejenigen peinlich ist, die nach langer Flut vergessen haben, dass das Wasser irgendwann auch wieder zurückgeht, und deshalb die Badehose daheim gelassen haben. Und zweitens, weil gute Schwimmer auch mit niedrigen Wasserständen umzugehen wissen.

Wir bei Wealthcap stellen in unseren Gesprächen und Umfragen, wie jüngst in unserer zehnten Immobilientrendstudie, immer wieder fest, dass die Immobilie als Anlageklasse weiterhin als sehr attraktiv gesehen wird – auch und gerade im aktuellen Umfeld. So sagen zum Beispiel fast 70 Prozent der Befragten, dass die Bedeutung von Immobilieninvestments angesichts der hohen Inflation zunehmen wird. Vor allem deutsche Immobilien sind und bleiben im Fokus. Dabei erwartet übrigens niemand den Renditeturbo: Ausschüttungen von 3,5 bis 4,0 Prozent sind für mehr als 80 Prozent vollkommen im Erwartungsspektrum. Bei aktuell sieben bis acht Prozent Inflation – das wird freilich nicht auf diesem hohen Niveau bleiben – ein moderater Geldsegen.

Was also treibt die Anleger weiterhin in diese Asset-Klasse? Das ist in erster Linie die Stabilität, die sie wie kaum eine andere Asset-Klasse bieten kann. Die regelmäßigen Cashflows durch die Mieterträge sind und bleiben das entscheidende Argument. Beeindruckende 94 Prozent der Befragten unserer Immobilientrendstudie geben Core-Immobilien den Vorzug, es sind also eher keine Spekulanten. Hierin liegt jetzt der Unterschied zum Superzyklus der vergangenen zehn Jahre: Dieser Selbstläufer gilt nicht mehr automatisch für alle Objekte. Jetzt trennt sich die Spreu vom Weizen.

Schon in der Corona-Pandemie hat sich gezeigt, dass die Dauerschleife von stabilen Mieterträgen und kaum Leerstands- oder Zahlungsausfallrisiken nicht mehr für praktisch jedes Objekt gültig war. Einen „Schwarzen Schwan“ wie Corona konnte zwar niemand vorhersehen – aber letztlich hat die Pandemie in erster Linie Megatrends beschleunigt, die sich durchaus schon zuvor am Horizont abgezeichnet hatten. Nun zeigt sich: Alle werden wählerischer. Werden Immobilien allgemein als attraktiv wahrgenommen, finden sich auch unter erschwerten Bedingungen zahlungsbereite Mieter und sind damit auch für langfristig orientierte Institutionelle attraktive Assets. Weniger begehrte Objekte indes werden es schwer haben, auf Dauer wettbewerbsfähig zu bleiben.

Was bedeutet das nun konkret zum Beispiel für Büroimmobilien? Auch das fragen wir bei unseren Geschäftspartnern regelmäßig ab und gehen in Research-Publikationen den dahinterliegenden Trends auf den Grund. Unser Anlageansatz lässt sich seit vielen Jahren unter dem Namen „Future Invest“ zusammenfassen: Nicht erst seit Corona sowie Inflation und Zinswende befassen wir uns intensiv damit, was langfristig ausgerichtete, resiliente und zukunftsfähige Immobilieninvestments eigentlich ausmacht. Und jetzt sehen wir im Härtetest viele unserer Analysen und Prognosen durchaus bestätigt.

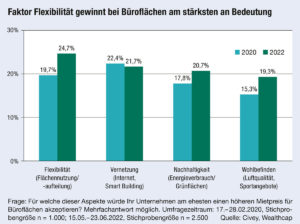

So erklärte sich mehr als ein Drittel der Befragten in einer weiteren Wealthcap-Umfrage zum „War for Talents“ bereit, eine höhere Miete zu bezahlen für bestimmte Büroeigenschaften, die eine höhere Flächenqualität und damit eine bessere Bindung von Fachkräften an das Unternehmen ermöglichen – fast jeder zehnte davon sogar mehr als 30 Prozent. Flexibilität, Vernetzung, Nachhaltigkeit und Wohlbefinden sind die Schlagwörter, die in diesem Zusammenhang genannt werden, auch in dieser Reihenfolge. Für viele Unternehmen ist die Bürofläche inzwischen eine Art Visitenkarte gegenüber allen potenziellen Zielgruppen.

Damit ist das Büro auch in Zeiten von Remote Work alles andere als obsolet geworden. Vielleicht wird das eine oder andere Unternehmen seine Fläche verkleinern, wenn nicht mehr alle Mitarbeiter täglich und gleichzeitig im Büro erscheinen. Auf die Anmietung einer repräsentativen, Kreativität und Produktivität fördernden Bürofläche in möglichst guter Lage werden jedoch die allerwenigsten Unternehmen verzichten wollen oder können. Auf welche Eigenschaften es dabei in erster Linie konkret ankommt, ist sehr individuell und hängt vom jeweiligen Unternehmen ab. Ein Standort in einem möglichst urbanen Umfeld mit guter (ÖPNV-)Verkehrsanbindung, Flächen mit flexiblem Zuschnitt, eine leistungsfähige digitale Infrastruktur und Räume, in denen man sich wohlfühlt und zur kreativen Zusammenarbeit gerne trifft, gehören aber fast immer dazu.

Was zudem deutlich zugenommen hat, ist die Bedeutung des Faktors Nachhaltigkeit, sprich ESG. Ein Beispiel hierfür: Bei unserer ersten Trendstudie vor zehn Jahren nannten noch 14,5 Prozent der Befragten grüne Zertifizierungen „sehr wichtig“, 2022 sind es mit 29,4 Prozent mehr als doppelt so viele. Resiliente Immobilieninvestments haben großes Potenzial, die multiple Krisensituation besser zu meistern als volatilere Assets. Das macht sie zu einer nach wie vor attraktiven Anlageklasse. Allerdings gilt es, genauer hinzuschauen – denn wer sich auf eine anhaltende Flut verlässt, könnte schnell ohne Hose baden gehen.

„Büro muss neu gedacht werden“

Interview mit Dr. Christian Simanek, Bereichsleiter Asset Management, Wealthcap

Machten Sie sich in der Pandemie Sorgen um das Büro als Nutzungsart?

Zu Anfang habe ich mich selbst gefragt, ob wir bei Wealthcap ausschließlich im Homeoffice arbeiten könnten oder wollten. Und vor allem habe ich mich bei meinen Kollegen und in meinem Freundes- und Bekanntenkreis umgehört. Dabei wurde schnell klar, dass Remote Working ein wichtiger Trend ist, aber keinen Exklusivitätsanspruch besitzt. Alles hat Vor- und Nachteile. Für manche war und ist Homeoffice ein Segen, für andere der Horror. Deshalb haben wir gelernt: Büro muss neu gedacht werden. Der morgendliche Weg zur Arbeit ist kein Automatismus mehr. Deshalb kann es schon zu Flächenreduzierungen kommen. Als Asset Manager sind wir dann zum Beispiel gefordert, aus einem Single- ein Multi-Tenant-Objekt zu entwickeln. Aber ganz ohne Büro geht es eben auch nicht.

Warum?

Weil Büro vor allem etwas mit Kommunikation zu tun hat – und mit Identifikation. Die Menschen brauchen Orte, die sie mit Emotionen, Assoziationen, Gemeinschaft und mit verschiedensten Tätigkeiten verbinden. Warum gibt es Museen, Stadien, Kneipen, Bibliotheken, Sportclubs? Der Mensch braucht verschiedene Orte für unterschiedliche Aktivitäten in Gemeinschaft. Deshalb haben auch Unternehmen einen räumlichen Sitz. Das ist Teil ihrer Identität. Hinzu kommt: Das Büro fördert Kreativität und Produktivität – muss dafür aber natürlich auch geeignet sein.

Wie gestaltet Wealthcap die Zukunft?

Im Future Lab, also unserem Corporate-Thinktank, analysieren wir intensiv, worauf es bei langfristig resilienten Immobilieninvestments eigentlich ankommt. Innovationszyklen werden immer schneller, Megatrends wie Digitalisierung, Klimakrise, Urbanisierung und demografischer Wandel fordern uns und werden dies langfristig auch weiter tun. Die Pandemie war zudem ein großer Beschleuniger vieler Trends. Der Angriff auf die Ukraine und die drohende Energiekrise diesen Winter sind leider weitere wichtige Einschnitte. Unser Anspruch sind aber natürlich weiterhin langfristig wettbewerbsfähige, zukunftsfähige und resiliente Investments. Hierfür benötigen wir einen Horizont von mindestens zehn, idealerweise 15 oder 20 Jahren. Deshalb müssen wir uns bereits heute Gedanken machen, welche konkreten Entwicklungen unsere Immobilieninvestitionen zukunftsstark und resilient machen – ohne Scheuklappen. Daher brauchen wir einen interdisziplinären und vor allem mit externen Experten besetzten Thinktank, unser sogenanntes Future Lab.

Welche zentralen Erkenntnisse hat das Future Lab zutage gefördert?

Wie Sie sich vorstellen können, ergaben sich zig verschiedene Thesen und Überlegungen zu den Themen „Stadt- und Quartiersentwicklung“ und zu „Immobilien der Zukunft“. Im Future Lab wurden diese in sechs „Action Fields“ zusammengefasst: „Extended Realities“, „Circular Economy“, „Livable Cities“, „Work from anywhere“, „Permanent Beta“ und „Next City Societies“. Die Erkenntnisse sind unglaublich spannend; das sollten Sie sich im Einzelnen auf dem Expertise-Blog von Wealthcap einmal anschauen. Es würde den Rahmen dieses Interviews sprengen.

Okay, aber die sechs Begriffe hören sich sehr nach Elfenbeinturm an. Was bringt das im Asset Management?

Eine ganze Menge: Wir vom Asset Management bei Wealthcap waren von Beginn an im Future Lab eingebunden und arbeiteten aktiv mit den internen und externen Experten zusammen. Dabei war stets die Frage: Ist das auch realistisch oder Science-Fiction? Was bringt uns das konkret, was können wir daraus lernen und dann auch in unserer Arbeitsweise und in den von uns betreuten Immobilien umsetzen? Ein aktuelles Projekt, bei dem wir die vielen Impulse aus dem Future Lab auf Realisierbarkeit überprüfen, sind die „TenTowers“ in München. Gerade bei großen Repositionierungs- und Value-Add-Projekten überlegen wir intensiv, welchen Einfluss die genannten Megatrends und aktuellen Entwicklungen gerade und ganz speziell auf jede einzelne dieser Immobilien haben und wie wir die Liegenschaft hierfür weiterentwickeln müssen. Für unser Asset Management jedenfalls sind die Erkenntnisse aus unserem Future Lab extrem hilfreich, um uns auf kommende Marktanforderungen einzustellen und schon jetzt das Erforderliche zu tun, um auch künftig unsere Mieter und Investoren langfristig zu überzeugen.

Autoren: Sebastian Zehrer und Dr. Christian Simanek In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar