Vom illiquiden Zinstitel zum Private Asset

Versicherer und Altersversorger stocken Private Markets auf und schmelzen Fixed Income ab, meist zulasten der überwiegend illiquiden Direktanlage. Währenddessen differenziert sich die Fixed-Income-Anlage weiter aus, sowie ebenso die Art der im Aufbau begriffenen Alternatives.

In deutschen Altersvorsorgeeinrichtungen ist die festverzinsliche Direktanlage, traditionell bestehend aus Namensschuldverschreibungen, Schuldscheindarlehen und Inhaberschuldverschreibungen, tendenziell im Sinkflug begriffen. So berichtet beispielsweise ein deutsches Versorgungswerk gegenüber portfolio institutionell, dass die Fixed-Income-Anlagen generell und darin speziell die Direktanlage verkleinert werde, mitunter wurden in der Direktanlage, die ja grundsätzlich als Buy-and-Hold-Anlage gilt, auch schon Verkäufe getätigt. „Unsere Verpflichtungen liegen im Schnitt bei über drei Prozent, da erscheint Fixed Income einfach nicht mehr attraktiv“, erklärt die Kapitalanlageabteilung des Versorgungswerks. „Daher erfolgt die Neuanlage der fällig werdenden Papiere hauptsächlich in Alternatives und Immobilienfonds. Die Direktanlage, die lange Zeit den größten Anteil der Kapitalanlagen ausgemacht hat, verliert in diesem Umfeld damit immer weiter an Bedeutung.“

Bei den Versicherungen der W&W-Gruppe gibt es nach Aussage von Oliver Bleickert, Leiter Portfoliomanagement Liquide Assets in der W&W Asset Management GmbH, unterschiedliche Strategien im Umgang mit illiquiden Zinstiteln im Direktbestand. „Insgesamt wird das Anlagevolumen im Direktbestand jedoch tendenziell reduziert. Dies liegt unter anderem darin begründet, dass wir Asset-Klassen mit einem besseren Risiko-/Renditeprofil bevorzugen, welche vor allem über Fondsinvestments getätigt werden.“ Dennoch habe der überwiegend illiquide Direktbestand auch Benefits, vor allem bilanzieller Art: „Das Halten von Namensschuldverschreibungen und Schuldscheindarlehen im Direktbestand hat den wesentlichen Vorteil, dass es bei steigenden Kapitalmarktrenditen aufgrund der Bilanzierung nach HGB zu keinen zinsinduzierten Abschreibungen kommt“, so Bleickert. Daneben spreche aber auch die Flexibilität in der bilateralen Vertragsgestaltung für Namensschuldverschreibungen und Schuldscheindarlehen. „So kann zum Beispiel gezielt eine bestimmte Fälligkeit bilateral verhandelt werden, um die Fälligkeitsstruktur im Direktbestand zu optimieren“, sagt Bleickert.

Die rein von W&W Asset Management verwalteten Kapitalanlagen beliefen sich zum Stichtag 30. September 2021 auf 43 Milliarden Euro, 32,8 Milliarden davon sind der Fixed-Income-Anlage zuzurechnen, das entspricht einer Quote von 76,3 Prozent. In diesen Assets under Management ist ein Volumen der Württembergischen Lebensversicherung von insgesamt 31 Milliarden Euro enthalten, wovon 25,6 Milliarden Euro wiederum den Fixed-Income-Anlagen zuzuordnen sind, also knapp 83 Prozent der Kapitalanlage der Lebensversicherung. Das entspricht in etwa dem deutschen Durchschnitt. Laut Branchenverband GDV hielten die deutschen Lebensversicherer zum Jahresende 2020 im Schnitt 82,9 Prozent an Fixed Income. Der Anteil der Namensschuldverschreibungen und Schuldscheindarlehen an den gesamten Assets under Management der W&W-Gruppe lag nach Marktwerten zum 30. September 2021 bei 8,1 Milliarden Euro. 6,3 Milliarden Euro hiervon entfielen auf die Württembergische Lebensversicherung AG.

Eine Seite ist die Fixed-Income- und die Direktanlage-Quote, was aber passiert mit auslaufenden Papieren der festverzinslichen Direktanlage, wo werden die Erlöse wieder angelegt und in welche Asset-Klassen fließt wieviel? Die Erlöse, die die W&W Asset Management erwirtschaftet, würden unter Berücksichtigung der aktuell bestehenden Strategischen Asset Allokation je Gesellschaft wieder angelegt, antwortet die W&W-Gruppe. Innerhalb der in Frage kommenden Asset-Klassen würden die Anlagen taktisch und nach gesellschaftsspezifischen Anforderungen ausgewählt. Das Spektrum erscheint breit: „Im bestehenden Niedrigzinsumfeld liegt der Fokus bei Investments in die Asset-Klassen Aktien, ausländische Immobilien, Alternative Investments, Niederländische Hypotheken, US-Municipals, Danish Mortgage Bonds und High Yield Corporate Bonds. Überwiegend präferieren wir dabei die Umsetzung in Spezialfonds“, informiert Oliver Bleickert von W&W Asset Management.

Kostenfrage Spezialfonds

Ob Fixed Income mehr in Form der Direktanlage oder über Spezialfonds genutzt wird, ist auch eine Frage der Kosten und der Größe des jeweiligen institutionellen Investors. So spare ein großer Lebensversicherer mit hohem Anteil in der Direktanlage viele Gebühren für Spezialfonds ein, müsse aber administrative Kosten berücksichtigen. „Der Kosten-Nutzen-Faktor hängt stark vom Volumen der Kapitalanlagen insgesamt ab“, sagt Michael Kreibich, Leiter Institutional Consulting bei Berenberg. Der generelle Trend gehe im Moment dahin, dass mehr Fixed Income über Spezialfonds angelegt werde, beobachtet er. Im Schnitt seien in den vergangenen drei Jahren bei Versicherern etwa fünf Prozent der gesamten Kapitalanlagen aus der festverzinslichen Direktanlage abgeflossen. „Vereinzelt lassen sich auch gegenläufige Trends bei kleineren Instituten beobachten, wofür vor allem Kostengründe maßgeblich sind. Die Mehrheit der Versicherer reduziert jedoch die Direktanlage und stockt Spezialfonds auf“, so Kreibich.

Berücksichtigen müsse der Investor eben auch die Kosten für Handelssysteme und Personal, das vorgehalten werden muss, um die Papiere in der Direktanlage zu managen, wendet Marcus Burkert, Geschäftsführer Institutionelle Kunden der Feri Trust GmbH, ein. „Namensschuldverschreibungen und Schuldscheindarlehen sind zwar nicht abschreibungspflichtig, solange kein nachhaltiger Wertverzehr unterstellt werden kann und die bilanzielle Volatilität geht gegen null, jedoch haben institutionelle Investoren ein Ausfallrisiko, was sie im Blick behalten müssen.“ Auch sei die Direktanlage sehr viel komplexer geworden, da zusätzlich zum Basiszins mittlerweile Strukturen in den Portfolien zu finden sind, die zum Beispiel Zinszahlungen in Abhängigkeit des Verlaufs der Zinskurse definieren. Zudem seien oftmals Sonderkündigungsrechte des Emittenten mit zu berücksichtigen. „Unsere Empfehlung lautet, nur Papiere zu kaufen, die man auch in Gänze versteht“, rät Burkert. Da die Direktanlage zum großen Teil Papiere beinhaltet, die nicht oder nur schwer handelbar sind, wie Namensschuldverschreibungen und Schuldscheindarlehen, ist ein Vergleich mit Renditen an liquiden Märkten oftmals schwierig. Marcus Burkert von der Feri Trust GmbH informiert, dass momentan Namensschuldverschreibungen im zehn- bis zwölfjährigen Bereich mit einem Spread von 20 bis 30 Basispunkten gegenüber vergleichbaren liquiden Anleihen desselben Emittenten mit guter Bonität handeln.

Doch nicht immer sind es große Corporates, die zusätzlich zu ihren liquiden Bonds noch Namensschuldverschreibungen anbieten. „Diese Papiere funktionieren wie ein Bankkredit und sind bei Mittelständlern sehr beliebt, die üblicherweise nicht am Kapitalmarkt agieren, der Markt bildet sich über regionale Kontakte, es handelt sich um einen kundennahen, fragmentierten Markt mit wenig Transparenz“, sagt Dr. Harald Eggerstedt, Senior Consultant mit Spezialisierung auf festverzinsliche Anlagen bei Faros Consulting. Private Placements hätten jedoch den Vorteil niedriger Volatilität, da die Papiere nicht Mark to Market bewertet werden müssten. „Innerhalb der Fixed-Income-Allokation überwiegt oftmals dieser Aspekt der geringen Schwankungsbreite, was die Papiere beliebt macht, beispielsweise auch für den Fall der Durchführung von Stresstests.“ Oftmals seien ausschließlich regulatorische Gründe entscheidend dafür, die Direktanlage beizubehalten und auch wieder neu darin anzulegen.

Diversifikationseffekte illiquider Papiere

Ein weiterer Vorteil der illiquiden Bonds liegt neben der Regulatorik nach Ansicht von Michael Kreibich von Berenberg aber auch in der Diversifikation, die die Bedeutung der Direktanlage auch für die Zukunft als Element der Kapitalanlage stärke. „Der Renditeaufschlag ist in den vergangenen Jahren deutlich zusammengeschmolzen und im aktuellen Marktumfeld nicht mehr maßgeblicher Treiber für den Kauf von Namensschuldverschreibungen und Schuldscheindarlehen. Dagegen ist ein wesentlicher Beweggrund die breite Diversifikation im deutschen Mittelstand, da mittelständische Unternehmen oftmals außerhalb der Kapitalmärkte agieren und häufig Namensschuldverschreibungen ausgeben. So hat zum Beispiel ein Versicherer durch die Direktanlage einen zusätzlichen Diversifikator für das Fixed-Income-Portfolio“, stellt Kreibich fest.

Verbriefungen auf Alternative Anlagen

Dennoch präferieren viele Versicherer mittlerweile die Anlage in Spezialfonds gegenüber den illiquiden Papieren. Dieser Trend habe vor allem Renditegründe, meint Harald Eggerstedt von Faros Consulting. „Während für die Direktanlage nur hohe Bonitäten in Frage kommen, da diese darauf ausgerichtet ist, Papiere bis zur Endfälligkeit zu halten und keine Ausfälle zu haben, können aktiv gemanagte Rentenfonds beispielsweise bis zu 20 Prozent an Subinvestmentgrade, also an High-Yield-Papieren, halten und der Fondsmanager darf auch mal ein heruntergeratetes Papier kaufen, wenn er hier Chancen sieht“, sagt Eggerstedt. Demgegenüber habe die Direktanlage den Vorteil geringer Transaktions- und Verwaltungskosten. Allerdings kann das Direktportfolio nur die jeweils aktuelle Marktrendite abbilden, also zurzeit 0,5 bis ein Prozent. „Ein aktiv gemanagter Rentenfonds mit High-Yield-Beimischung kann den Ertrag potenziell auf beispielsweise zwei Prozent verdoppeln“, so Eggerstedt.

Auch das oben zitierte Versorgungswerk verfolgt bei Fixed Income einen Mix aus Direktanlage und externen Mandaten. Die Direktanlage der Altersvorsorgeeinrichtung besteht neben Namensschuldverschreibungen beziehungsweise Inhaberpapieren verschiedener Finanzinstitute und Corporates auch aus Pfandbriefen und wenigen Staatsanleihen, alle in Euro notiert. Außerhalb der Direktanlage übernehmen Asset Manager die Anlage in ausgewählten Fixed-Income-Produkten, wie zum Beispiel Emerging Market Debt und Unternehmensanleihen, teilweise auch in Fremdwährung. Klassische europäische Staatsanleihen findet man bei den Spezialfondsmandaten mangels Rendite hingegen nicht mehr. Investiert wird von dem Versorgungswerk viel in Alternatives: Hierzu zählen vor allem Private Equity (Buyouts und „ein bisschen Venture Capital“), Private Debt und Infrastructure Equity. „Sowohl Infrastructure Equity als auch Private Debt werden zunehmend auch als Schuldschein-Verbriefungen mit einer Bonität im Investmentgrade-Bereich angeboten und ermöglichen es uns, weiter von den auskömmlichen Alternatives-Renditen zu profitieren“, so die Abteilung Kapitalanlage des Versorgungswerks. Auch die relativ neu eingeführte Infrastrukturquote wolle man für Investitionen in Infrastrukturbeteiligungen nutzen, da die Risikokapitalquote sowie die Immobilienquote nahezu ausgeschöpft sei, so das Versorgungswerk. Die erwartbaren Renditen lägen bei diesen Investments immer noch zwischen fünf und sieben Prozent.

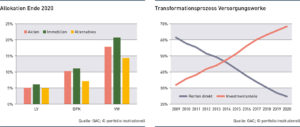

Dieser Trend hin zu mehr Alternatives ist bei allen regulierten institutionellen Investoren spürbar. Besonders hervor stechen die Versorgungswerke mit hohen Quoten: So haben sich laut der Gesellschaft für Analyse und Consulting mbH (GAC) die Anlagen in Infrastruktur, Private Equity und Private Debt in den vergangenen sechs Jahren von damals sieben auf 14 Prozent verdoppelt. Versorgungswerke halten demnach durchschnittlich ein Drittel ihrer Gelder in Immobilien und Alternatives, wobei die durchschnittliche Immobilienquote bei 21 Prozent liegt. Pensionskassen liegen mit durchschnittlich elf Prozent an Immobilien und sieben Prozent Alternatives deutlich hinter Versorgungswerken. „Das ist auch der Tatsache geschuldet, dass Pensionskassen wie Versicherer im Gegensatz zu Versorgungswerken garantierte Leistungen erwirtschaften müssen. Demgegenüber ist der Rechnungszins der Versorgungswerke nicht festgeschrieben“, sagt Manfred Mönch, Gründer und Geschäftsführer der GAC.

Mehr Risikokapital durch Barbell-Strategie

Dem Wachstum bei Real Assets gegenüber steht ein schwindender Teil an festverzinslichem Direktbestand von aktuell durchschnittlich 50 Prozent bei Lebensversicherern, 39 Prozent bei Betriebspensionskassen und 25 Prozent bei Versorgungswerken, wobei in diese Zahlen neben Namens- und Inhaberschuldverschreibungen sowie Schuldscheindarlehen auch Hypothekendarlehen mit eingerechnet seien, so die GAC.

Über ein geschicktes Austarieren der Fixed-Income-Anlage lässt sich aber auch Spielraum für mehr Real Assets schaffen. So verfolgt zum Beispiel die W&W Asset Management in ihrer Fixed-Income-Anlage eine Barbell-Strategie – wie auch andere namhafte Lebensversicherer wie beispielsweise die Signal Iduna, die darüber auf der portfolio Jahreskonferenz im August berichtete. „Barbell-Strategien können, insbesondere im Rentenportfolio einer Lebensversicherung, sinnvoll sein und vor dem aktuellen Hintergrund des Niedrigzinsumfeldes eingesetzt werden“, so Oliver Bleickert. Voraussetzung für die Umsetzung seien neben den Vorgaben der Strategischen Asset-Allokation auch hier gesellschaftsspezifische Vorgaben sowie eine Relative-Value-Einschätzung der Anlageklassen, die auf hausinternen Zins- und Spread-Erwartungen basiert. „Konkret nutzen wir im Rahmen unserer Kapitalanlage-/ALM-Steuerung ebenfalls eine Barbell-Strategie. Diese zeichnet sich dadurch aus, dass wir langlaufende und sehr bonitätsstarke Anleihen mit zum Beispiel kurzlaufenden Unternehmensanleihen im High-Yield-Bereich mischen“, sagt Bleickert. Durch die langlaufenden Anleihen könne man das Durations-Gap zwischen der Aktiv- und der Passivseite entsprechend schließen, wodurch Risikokapital frei wird, da das Zinsänderungsrisiko aus Gesamtunternehmenssicht sinkt. „Dieses frei gewordene Risikokapital nutzen wir dann für den Erwerb von höher rentierlichen Asset-Klassen, wie zum Beispiel Unternehmensanleihen im High-Yield-Bereich oder auch anderen Asset-Klassen aus dem Bereich der Alternative Investments (Private Equity, Private Debt und Infrastruktur), um auch die Ertragsseite nachhaltig zu stärken“, erläutert Oliver Bleickert von W&W Asset Management.

Impact von Alternatives auf die Transformation

Im Zuge der zunehmenden Nachhaltigkeitsorientierung institutioneller Anleger und der Dekarbonisierungsbestrebungen von Asset Ownern stellt sich vor dem Hintergrund der wachsenden Alternative-Allokation auch die Frage nach der Umsetzbarkeit von ESG bei Private Assets. Ziehe man zum Beispiel den Vergleich zwischen Private Equity und Aktien, so müsse berücksichtigt werden, dass der individuelle Anteil am Asset bei Private Equity in der Regel größer sei als bei großen, gelisteten Aktienunternehmen und damit auch mehr positiver Einfluss auf das Management des Unternehmens genommen werden kann. Gleichzeitig handele es sich aber im Regelfall um kleinere Unternehmen, die für sich betrachtet weniger Anteil an der Weltwirtschaft haben. „Im Private- Equity-Bereich kann ein einzelner Investor alleine im Regelfall mehr beim Unternehmen bewirken als bei Listed Equity, bei letzterem sind die Chancen vielleicht aber größer, gemeinsam mit anderen Aktionären Veränderungen in Richtung der Transformation eines gewichtigen Blue Chips zu bewirken“, schätzt Kreibich. Fixed-Income-Experte Harald Eggerstedt von Faros Consulting weist darauf hin, dass auch Bond-Anleger Einfluss nehmen können, um Nachhaltigkeitsziele über die Auswahl von Bonds umzusetzen. „Institutionelle Bond-Anleger müssen sich bei Namensschuldverschreibungen bereits im Vorfeld des Kaufs Gedanken machen und ihre Nachhaltigkeitsziele definieren, denn sie können ihre Investment-Entscheidung bis zur Endfälligkeit nicht mehr ändern. Eine Verwendungsbindung, wie zum Beispiel bei Green Bonds, ist am Bondmarkt noch eher die Ausnahme“, so Eggerstedt.

Zu der Frage, ob Alternatives besser geeignet sind als Bonds, um die Transformation der Wirtschaft voranzutreiben, antwortet Oliver Bleickert von der W&W Asset Management: „Alternative Investments und Immobilien sehen wir weiterhin als wichtigen Bestandteil der Transformation an. Jedoch verdeutlicht das hohe Wachstum von ESG-Bonds und die große Nachfrage der Investoren nach dieser Anlageform, dass das Fixed-Income-Segment ebenfalls eine signifikante Bedeutung bei der Transformation zur CO₂-Neutralität hat.“ Entscheidend für die Rolle der Fixed-Income-Anlage bei der Transformation werde sein, „welche Anlageformen (Fixed-Income versus Alternatives) und hiermit verbunden, welches Emissionsvolumen im Markt angeboten werden beziehungsweise sich unter ESG- und Relative-Value-Gesichtspunkten durchsetzen werden, um die Transformation zu einer CO₂-neutralen Wirtschaft entscheidend zu fördern“, so Oliver Bleickert von W&W Asset Management.

Illiquide Zinstitel dürften auch weiterhin ein Bestandteil der Kapitalanlage bleiben. Sie werden regulatorisch begünstigt und ermöglichen es Anlegern, mehr Risikokapital zu nehmen. Zudem sprechen eine hohe Bonität der Titel, die Diversifikation und die geringe Volatilität weiterhin für die Fixed-Income-Direktanlage.

Autoren: Daniela EnglertSchlagworte: Alternative Anlagen | Emerging Market Debt | Fixed Income | Infrastruktur

In Verbindung stehende Artikel:

Schreiben Sie einen Kommentar